Налоговая декларация по транспортному налогу образец

Налоговая декларация по транспортному налогу: изменения, расчет налога, образец заполнения

В статье рассмотрены основные изменения в налоговой декларации по транспортному налогу. внесенные Приказом ФНС России от 20.02.2012 N ММВ-7-11/99@ Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронном виде и Порядка ее заполнения.

Не признаются налогоплательщиками транспортного налога:

Объекты транспортного налога представлены на рисунке 1.

Объекты транспортного налога

Рис. 1

Не являются объектом налогообложения:

В отношении транспортного налога налоговая база установлена в ст. 359 НК РФ, и при этом порядок ее определения различен в зависимости от вида транспортного средства, являющегося объектом налогообложения.

Можно выделить три категории транспортных средств для целей расчета налоговой базы, которые представлены на рисунке 2.

Категории транспортных средств

Рис. 2

Налоговые ставки (таблица 2) устанавливаются законами субъектов РФ, соответственно, в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

Таблица 2

Ставки транспортного налога, действующие в России с 1 января 2011 года

Популярное по теме

Транспортный налог 2015

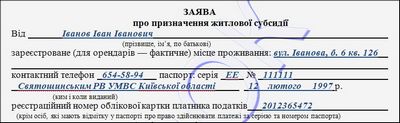

В декларации по транспортному налогу за 2014 есть строка Доля налогоплательщика в праве на транспортное средство . Эту информацию нужно отразить в строке 120. До этого по строке 120 организация указывала значение коэффициента (Кв). Заполняя декларацию по транспортному налогу 2014, эту и иную информацию компания должна отразить в строках ниже. Значение строки 120 налогоплательщик указывает в виде простой дроби (п. 5.11.1 Порядка заполнения декларации ).

Скачать бланк декларации по транспортному налогу за 2014 год

Например, если компания приобрела грузовой автомобиль в совместную собственность с учредителем, то в строке 120 нужно отразить значение 1--/2--. Если же компании принадлежит одна треть автомобиля, то значение в строке 120 будет 1--/3--.

В том случае, когда организация выступает единоличным собственником транспортного средства, в соответствующей строке она должна указать значение 1--/1--.

Не облагаются транспортным налогом:

- весельные лодки и моторные лодки с маломощным двигателем (не более 5 лошадиных сил)

- пассажирские и грузовые морские, речные и воздушные суда, принадлежащие организациям, основным видом деятельности которых является осуществление пассажирских или грузовых перевозок

- тракторы, комбайны и прочие специализированные транспортные средства, используемые при сельхозработах и зарегистрированные на сельскохозяйственных товаропроизводителей

- транспортные средства, которые находятся в розыске, при условии подтверждения факта их угона или кражи документом, выдаваемым уполномоченным органом.

Специально оборудованные для использования инвалидами легковые автомобили, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), которые получены (приобретены) через органы соцзащиты населения, также не признаются объектом налогообложения.

Определение налоговой базы зависит от того, каким образом транспортное средство приводится в движение. Если транспортное средство имеет двигатель - налоговая база определяется как мощность этого двигателя в лошадиных силах (л.с.) (подп. 1 п. 1 ст. 359 НК РФ). Единственное исключение сделано в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, - для них налоговой базой является паспортная суммарная паспортная статическая тяга всех реактивных двигателей на взлетном режиме в земных условиях. Измеряется этот показатель в килограммах силы.

Для транспортных средств, у которых нет двигателя, налоговая база определяется:

для водных буксируемых транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах.

для прочих воздушных и водных ТС - как единица транспортного средства.

Налоговым периодом по транспортному налогу установлен календарный год, отчетным (для организаций) - первый, второй и третий кварталы (ст. 360 НК РФ). Законодательные собрания субъектов РФ вправе приравнять в этом отношении организации к физическим лицам и не устанавливать отчетные периоды.

Ставки транспортного налога

Транспортный налог за 2015 год подлежит уплате, исходя из следующих базовых налоговых ставок:

легковые автомобили - от 2,5 руб. (мощность двигателя менее 100 л.с.) до-15 руб. (мощность двигателя свыше 250 л.с.) за 1 л.с.

мотоциклы и мотороллеры - от 1 руб. (мощность двигателя менее 20 л.с.) до 5 руб. (мощность двигателя свыше 35 л.с.) за 1 л.с.

автобусы - 5 руб. (мощность двигателя до 200 л.с. включительно) и-10 руб. (мощность двигателя свыше 200 л.с.) за 1 л.с.

грузовые автомобили - от 2,5 руб. (мощность двигателя менее 100 л.с.) до-8,2 руб. (мощность двигателя свыше 250 л.с.) за 1 л.с.

другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) - от 2,5 руб. (за 1 л.с.

снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы) - от 2,5 руб. (мощность двигателя менее 50 л.с.) до-50 руб. (мощность двигателя свыше 50 л.с.) за 1 л.с.

катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы) - от 10 руб. (мощность двигателя менее 100 л.с.) до-20 руб. (мощность двигателя свыше 100 л.с.) за 1 л.с.

яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы) - от 20 руб. (мощность двигателя менее 100 л.с.) до-40 руб. (мощность двигателя свыше 100 л.с.) за 1 л.с.

гидроциклы с мощностью двигателя (с каждой лошадиной силы) - от 25 руб. (мощность двигателя менее 100 л.с.) до-50 руб. (мощность двигателя свыше 100 л.с.) за 1 л.с.

несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) - 20 руб.

самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) - 25 руб.

самолеты, которые имеют реактивные двигатели (с каждого килограмма силы тяги) - 20 руб.

другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) - 200 руб.

Данные базовые ставки транспортного налога могут быть изменены законами субъектов РФ в сторону уменьшения или увеличения (ст. 361 НК РФ).

Как отразится на сумме налога, которая подлежит уплате, то, что регистрация или снятие с учета автомобиля производится в течение налогового периода? В этом случае к сумме налога, которая рассчитана для налогового периода в целом, нужно применить понижающий коэффициент. Он представляет собой отношение полного числа месяцев, в течение которых автомобиль числился зарегистрированным на налогоплательщика к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц постановки или снятия с учета также включается в число полных месяцев (ст. 362 НК РФ).

Рассмотрим конкретный пример. Н.С. Башмаков 17 мая 2014 года зарегистрировал в органах ГИБДД приобретенный автомобиль мощностью 170 л.с. В этом случае транспортный налог, который подлежит уплате Башмаковым за 2014 год, исчисляется с учетом коэффициента 8/12 (где 8 - количество месяцев, в течение которых автомобиль был зарегистрирован, а именно с мая по декабрь включительно).

Если автомобиль регистрируется и снимается с регистрации в течение одного месяца, применяется коэффициент 1/12.

Обратите внимание, что физические лица уплачивают транспортный налог на основании налогового уведомления, которое направляется налоговым органом (ст. 363 НК РФ). Срок уплаты указывается в уведомлении и не может быть установлен ранее даты получения уведомления (п. 4 ст. 57 НК РФ).

С 1 января 2015 года вступает в силу положение, согласно которому физлица должны уплатить транспортный налог не позднее 1 октября года, следующего за истекшим налоговым периодом (абз. 3 п. 1 ст. 363 НК РФ). Это положение применяется уже при уплате налога за 2014 год.

Повышающий коэффициент транспортного налога на дорогие автомобили

Не секрет, что сумма транспортного налога, которая подлежит к уплате, рассчитывается как произведение соответствующей налоговой базы и налоговой ставки.

Однако, с 2014 года при расчете транспортного налога в отношении автомобилей, стоимость которых превышает 3 млн. руб. нужно применять повышающие коэффициенты. Значение повышающего коэффициента зависит не только от средней стоимости легкового автомобиля, но и от его года выпуска.

В соответствии с пунктом 2 статьи 362 НК РФ, исчислить транспортный налог нужно с повышающим коэффициентом:

Скачать образец заполнения декларации по транспортному налогу за 2014 год

Образец заполнения декларации по транспортному налогу за 2014 год.

Пример 2. Вычисление средней стоимости дорогостоящего авто исходя из рекомендованных розничных цен

Средняя стоимость дорогостоящего авто, рассчитанная по российским каталогам

Максимальная цена продажи автомобиля на территории РФ по состоянию на 31 декабря отчетного года по данным каталогов

Средняя стоимость дорогостоящего авто, рассчитанная с использованием иностранных каталогов

Значение, полученное по формуле, которая предусмотрена для определения средней стоимости авто по российским каталогам

Коэффициент приведения каталожной цены автомобиля в цены в рублевом эквиваленте согласно валютному курсу года выпуска автомобиля

Подпишитесь на популярные статьи

Вас заинтересует

© 1997–2015 Журнал «Упрощёнка» –

Как заполнить декларацию по транспортному налогу

Отчетность по налогу представляется только при наличии физического показателя – транспортного средства (ТС).

При отсутствии транспорта согласно перечня гл. 28 НК РФ обязанность предоставления декларации отсутствует.

Индивидуальные предприниматели не отчитываются по налогу, уплата производится в порядке, установленном для физлиц.

Что нужно знать ↑

Срок сдачи декларации установлен до 1 февраля года, следующего за отчетным. Региональными законодательными актами может быть изменена дата отчетности, но срок не может быть установлен ранее 1-го февраля.

При совпадении даты с нерабочим днем срок переносится на ближайший рабочий день. Для декларации по транспортному налогу сроки сдачи в 2015 году совпали с выходным днем и перенесены на 2-е февраля.

Состав показателей декларации охватывает сведения:

Форма бланка по транспортному налогу утверждены Приказом Минфина от 20.02.2012 г. за № ММВ-7-11/99@. Документом установлен порядок заполнения декларации.

При наличии обособленных подразделений в организации компания может подавать одну декларацию по месту регистрации головного органа с указанием ОКТМО территории фактического расположения движимой единиц.

Налоговая база

Порядок определения налоговой базы установлен в ст. 359 НК РФ .

Величина показателя зависит от типа транспортной техники предприятия:

- Для единиц с наличием мотора – по мощности, выраженной в лошадиных силах.

- По воздушным единицам принимается общая величина всех моторов, измеряемая в килограммах силы.

- В технике водного типа – по вместимости техники, выраженной в тоннах.

- По средствам, не относящимся к списку, указанному выше, за базу принимается единица транспорта.

Учет налоговой базы ведется по каждому транспортному средству отдельно, в декларации внесение данных производится на отдельных листах.

Законодательством установлена обязанность применения повышающих коэффициентов. Увеличение базы производится при наличии условий:

Полный перечень коэффициентов указан в п. 2 ст.362 НК РФ .

Начиная с 2015 года, повышение коэффициентов производится ежеквартально, их применение обязательно при начислении авансового платежа по налогу.

При расчете транспортного налога предприятиями имеются особенности:

- В случае передачи движимого имущества юридическим лицом в аренду плательщиком налога является арендодатель (собственник) – организация. В обязанность арендодателя входит и представление отчетности по средству.

- Если арендодателем является физическое лицо, согласно ст. 357 НК РФ плательщиком налога выступает организация-арендополучатель. Условием возникновения обязательств служит передача прав пользования и владения на основании доверенности. Для снятия обязанности налогообложения с физлица необходимо арендодателю обратиться в ИФНС с соответствующим заявлением.

- При передаче транспорта в лизинг плательщиком выступает либо лизингодатель, либо лизингополучатель. Установление плательщика определяется условиями договора. Если движимое имущество принято на учет, его владелец будет исчислять и уплачивать налог в бюджет.

Транспорт, приобретенный либо выбывший в течение налогового периода, подлежит учету из количества месяцев полезного использования.

Налоговый период определяется из расчета полного месяца, в котором произошло постановка на учет или реализация. Если действия произошли в течении месячного периода, для учета принимается база одного месяца.

Пример

Рассмотрим порядок начисления транспортного налога на примере. Предприятие ООО «Метроном» имеет на балансе легковой автомобиль.

Мощность двигателя – 251 л.с. Ставка, утвержденная в регионе, установлена в размере 15 рублей. Автомобиль был принят на учет в апреле-месяце.

При расчете используем поправочный коэффициент учета количества месяцев эксплуатации.

К попр = 9/12 = 0,75

Н тр = 251*15*0,75 = 2823,75 (руб.) (для декларации величину округляем, заносится 2824 рубля)

где К попр – коэффициент поправочный учета количества месяцев.

Н тр – полная годовая сумма транспортного налога.

Сумма авансового платежа – 941 рубль, первый срок платежа начинается со второго квартала текущего года. Окончательный платеж подлежит перечислению в сумме 942 рубля.

Заполнение налоговой декларации по транспортному налогу ↑

Налоговая декларация по транспортному налогу заполняется в целых рулях, копейки округляются по математическому методу.

При составлении декларации учитываются требования:

- Показатели налоговой декларации на бумажном носителе не должны иметь помарок и подчисток.

- При заполнении в ручном режиме используются черные, фиолетовые или синие цвета пасты ручки и произведены с помощью заглавных печатных букв.

- Поля, по которым отсутствуют показатели, прочеркиваются одной линией.

- При машинописном варианте печать листов производится с одной стороны листа.

- Все листы имеют сквозную нумерацию. Первый номер присваивается титульному листу. Цифры указываются в правой части окна, левые окошки заполняются «0»-ми показателями.

Заполнение цифр во всех знакоместах производится слева направо, сопровождая прочерками незаполненные окна.

Структура декларации

Количество разделов декларации по транспортному налогу бланка имеет небольшой объем.

В перечень состава формы отчетности входят:

При формировании показателей бланка используются справочные материалы, приложенные к порядку заполнения формы.

Для упрощения заполнения предлагается воспользоваться расшифровкой кодировок:

Использование расшифровок кодировок – обязательное требование при формировании показателей декларации.

Титульный лист

Заполнение титульного листа производится налогоплательщиков, за исключением раздела, заполняемого работником ИФНС.

Видео: как заполнить декларацию по транспортному налогу

Все данные относительно регистрационных сведений налогоплательщика берутся из учредительных готовых форм.

В титульном листе указываются:

- ИНН, КПП предприятия.

- Порядковый номер представляемой формы. «0» присваивается первичному документу. Показатель цифры от «1»-цы и далее указывает на очередность корректировки.

- Кодировка периода, за который подается декларация согласно справочника из приложения к правилам заполнения.

- Код налогового органа, представления указываются по справочникам.

- Полное наименование предприятия.

- Код вида деятельности. В качестве показателя указывается основной код.

В титульном листе заполняется лицо, которое производит подачу деклараций. Сдача формы может производится налогоплательщиком или его представителем.

Лицо идентифицируется (фамилия, инициалы) и ставит подпись. Подлинность данных заверяется печатью.

Лист нумеруется, для контакта заносятся данные телефона предприятия.

Если к отчетности прилагаются оправдательные документы, например, указывающие на льготу или подтверждающие срок использования технического средства, количество дополнительных документов также подлежит указанию.

Раздел 1

Заполнение раздела осуществляется на основании произведенного расчета.

Показатели строк раздела показывают:

Пример заполнения декларации по транспортному налогу за 2014 год

Федеральный закон от 23.07.13 № 214-ФЗ внес изменения в статью 362 НК РФ. Согласно которым в 2014 году собственники дорогостоящих автомобилей рассчитывают транспортный налог с учетом повышающих коэффициентов.

Транспортный налог 2014

В новой декларации по транспортному налогу 2014 появилась строка Доля налогоплательщика в праве на транспортное средство. Эту информацию нужно отразить в строке 120. До этого по строке 120 организация указывала значение коэффициента (Кв). Заполняя декларацию по транспортному налогу 2014, эту и иную информацию компания должна отразить в строках ниже. Значение строки 120 налогоплательщик указывает в виде простой дроби (п. 5.11.1 Порядка заполнения декларации).

Скачать бланк декларации по транспортному налогу за 2014 год

Например, если компания приобрела грузовой автомобиль в совместную собственность с учредителем, то в строке 120 нужно отразить значение 1--/2--. Если же компании принадлежит одна треть автомобиля, то значение в строке 120 будет 1--/3--.

В том случае, когда организация выступает единоличным собственником транспортного средства, в соответствующей строке она должна указать значение 1--/1--.

Не облагаются транспортным налогом:

- весельные лодки и моторные лодки с маломощным двигателем (не более 5 лошадиных сил)

- пассажирские и грузовые морские, речные и воздушные суда, принадлежащие организациям, основным видом деятельности которых является осуществление пассажирских или грузовых перевозок

- тракторы, комбайны и прочие специализированные транспортные средства, используемые при сельхозработах и зарегистрированные на сельскохозяйственных товаропроизводителей

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом.

Специально оборудованные для использования инвалидами легковые автомобили, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы соцзащиты населения, также не признаются объектом налогообложения.

Определение налоговой базы зависит от того, каким образом транспортное средство приводится в движение. Если транспортное средство имеет двигатель - налоговая база определяется как мощность этого двигателя в лошадиных силах (л.с.) (подп. 1 п. 1 ст. 359 НК РФ). Единственное исключение сделано в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, - для них налоговой базой является паспортная суммарная паспортная статическая тяга всех реактивных двигателей на взлетном режиме в земных условиях в килограммах силы.

Как же определяется налоговая база для транспортных средств, не располагающих двигателем?

для водных буксируемых транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах.

для прочих воздушных и водных ТС - как единица транспортного средства.

Налоговым периодом по транспортному налогу установлен календарный год, отчетным (для организаций) - первый, второй и третий кварталы (ст. 360 НК РФ). Законодательные собрания субъектов РФ вправе приравнять в этом отношении организации к физическим лицам и не устанавливать отчетные периоды.

Ставки транспортного налога

Транспортный налог за 2015 год подлежит уплате, исходя из следующих налоговых ставок (указан базовый диапазон ставок):

легковые автомобили - от 2,5 руб. (мощность двигателя менее 100 л.с.) до-15 руб. (мощность двигателя свыше 250 л.с.) за 1 л.с.

мотоциклы и мотороллеры - от 1 руб. (мощность двигателя менее 20 л.с.) до 5 руб. (мощность двигателя свыше 35 л.с.) за 1 л.с.

автобусы - 5 руб. (мощность двигателя до 200 л.с. включительно) и-10 руб. (мощность двигателя свыше 200 л.с.) за 1 л.с.

грузовые автомобили - от 2,5 руб. (мощность двигателя менее 100 л.с.) до-8,2 руб. (мощность двигателя свыше 250 л.с.) за 1 л.с.

другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) - от 2,5 руб. (за 1 л.с.

снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы) - от 2,5 руб. (мощность двигателя менее 50 л.с.) до-50 руб. (мощность двигателя свыше 50 л.с.) за 1 л.с.

катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы) - от 10 руб. (мощность двигателя менее 100 л.с.) до-20 руб. (мощность двигателя свыше 100 л.с.) за 1 л.с.

яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы) - от 20 руб. (мощность двигателя менее 100 л.с.) до-40 руб. (мощность двигателя свыше 100 л.с.) за 1 л.с.

гидроциклы с мощностью двигателя (с каждой лошадиной силы) - от 25 руб. (мощность двигателя менее 100 л.с.) до-50 руб. (мощность двигателя свыше 100 л.с.) за 1 л.с.

несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) - 20 руб.

самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) - 25 руб.

самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) - 20 руб.

другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) - 200 руб.

Данные базовые ставки автомобильного налога могут быть скорректированы законами субъектов РФ в сторону уменьшения или увеличения (ст. 361 НК РФ).

Как отразится на сумме налога, подлежащей уплате, то, что регистрация (снятие с учета) автомобиля производится в течение налогового периода? В этом случае к сумме налога, рассчитанной для налогового периода в целом, применяется понижающий коэффициент, представляющий собой отношение полного числа месяцев, в течение которых автомобиль числился зарегистрированным на налогоплательщика к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц постановки (снятия) также включается в число полных месяцев (ст. 362 НК РФ).

Рассмотрим конкретный пример. Н.С. Башмаков 17 мая 2014 года зарегистрировал в органах ГИБДД приобретенный автомобиль мощностью 170 л.с. В этом случае транспортный налог, подлежащий уплате Башмаковым за 2014 год, исчисляется с учетом коэффициента 8/12 (где 8 - количество месяцев, в течение которых автомобиль был зарегистрирован, а именно с мая по декабрь включительно).

Если автомобиль регистрируется и снимается с регистрации в течение одного месяца, применяется коэффициент 1/12.

Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом (ст. 363 НК РФ). Срок уплаты указывается в уведомлении и не может быть установлен ранее даты получения уведомления (п. 4 ст. 57 НК РФ).

С 1 января 2015 года вступает в силу положение, согласно которому физлица должны уплатить транспортный налог не позднее 1 октября года, следующего за истекшим налоговым периодом (абз. 3 п. 1 ст. 363 НК РФ). Это положение применяется уже при уплате налога за 2014 год.

Скачать образец заполнения декларации по транспортному налогу за 2014 год

Образец заполнения декларации по транспортному налогу за 2014 год.

Оформите подписку на журнал Российский налоговый курьер прямо сейчас. Ведь только в декабре при оформлении подписки на 6 месяцев, Вы получите скидку 915 рублей, а если оформите подписку на весь год - 2 015 рублей.Торопитесь подписаться, ведь в январе цены на подписку вырастут.

Источники:

, , , ,

Следующие документы

27 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(73) просмотров

Образец решения об объединение комнат в квартиру

(5) просмотров

Письмо вызов образец

(4) просмотров

Образец доверенности на трактор

(4) просмотровНедавно добавленные материалы:

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Рецензия на пособие образец

Рецензия на пособие образец Резюме мужчины образец

Резюме мужчины образец Акт приема передачи товара образец казахстан

Акт приема передачи товара образец казахстан Акт передачи оборудования образец

Акт передачи оборудования образец Образец заполнения заявления на возврат товара

Образец заполнения заявления на возврат товара