Объяснительная в налоговую по убыткам образец

ПОЯСНИТЕЛЬНАЯ Записка причин образования УБЫТКОВ

На форуме с: 14.02.2008

Сообщений: 93

Доброго времени суток!

На форуме с: 19.12.2007

Сообщений: 324

Мы писали так - Убыток по налогу на прибыль за. месяцев. года сформировался вследствие превышения расходов Общества над его доходами. В частности, за период. месяцев. года Обществом осуществлялась деятельность по оптовой торговле строительными материалами. За вышеуказанный период произошло сокращение выручки от реализации материалов в связи с отсутствием заказов от потенциальных покупателей. При этом уровень расходов, основными статьями которых являются - расходы на оплату труда, страховые взносы, расходы на аренду помещения, расходы на оплату услуг. - остался прежним.

Подробная расшифровка доходов и расходов за период -. месяцев. года - приведена нами в следующей таблице:

В табличке дали пояснения по каждой заполненной строке декларации по прибыли со ссылкой на конкректную статью НК.

объяснительное письмо в налоговую об убытках

Предлагаю вариант.

Инспекцию Министерства по налогам и сборам Республики Беларусь

по _________________ району города Минска

ИНФОРМАЦИОННОЕ ПИСЬМО

Деятельность _______________________________________________

(наименование организации)

зарегистрирована решением Мингорисполкома от ___.___.200___ года № ____, внесено в Единый государственный регистр юридических лиц и индивидуальных предпринимателей за № _______________.

Юридический адрес _____________: _______________________________.

Уставный фонд _________________________________ заявлен в размере _____________руб.

Уставный фонд сформирован в полном объеме.

Согласно Уставу учредителями являются:___________________________.

Состав учредителей ____________________ в период с 200_г. по 2008г. не изменялся.

Согласно Уставу в соответствии с Общегосударственным классификатором видов экономической деятельности _________________________

в период с 200_г. по 2008г. осуществлял :

____________________________________________________

Организация имеет следующие счета:

текущий (расчетный) счет (белорусские рубли) № ______________

в _______________________________________________банке.

Согласно учетной политики в период с 200__г. по 2008г. ____________________

выручка от реализации продукции (работ, услуг) определяется по факту поступления оплаты от покупателей за отгруженный товар (вариант по отгрузке).

Списочная численность работников в период с 200__г. по 2008г. составляет ____ человек.

Основными поставщиками в период с 200__г. по 2008г. являются:

_________________________________________________________

Основными покупателями в период с 200__г. по 2008г. являются:

_______________________________________________________

По итогам финансово-хозяйственной деятельности за 2007г.

в _______________________________:

Выручка от реализации товаров (услуг) 24 790,249 руб

Затраты по реализации 2 018,733 руб

Себестоимость реализации 18 806,274 руб.

Налоги, уплаченные из выручк 3 836,580 руб.

Сальдо внереализационных доходов 0 руб

Балансовая прибыль 128,662 руб.

По итогам финансово-хозяйственной деятельности за 11 месяцев 2008г.

в _________________________________:

Выручка от реализации товаров (услуг) 3 300,000 руб

Затраты по реализации 769,819 руб

Себестоимость реализации 2 971,536 руб.

Налоги, уплаченные из выручки 528,142 руб.

Сальдо внереализационных доходов -0,680 руб

Балансовая прибыль(убыток) -970,177 руб.

За 11 месяцев 2008г. по сравнению к уровню 2007г. на основании анализа финансового состояния __________________ балансовых и аналитических

(наименование предприятия)

данных, анализируя тенденции изменения запасов и расходов, товары на складе, товары отгруженные, дебиторскую задолженность, денежные средства можно сделать выводы:

1. Убыток по прибыли объясняется снижением платежеспособности покупателей при расчетах за отгруженный товар.

2. Увеличение удельного веса запасов и расходов характеризует:

- наращивание производственного потенциала организации

- рациональность выбранной хозяйственной стратегии - стремление получить большую прибыль.

3. Идет процесс повышения деловой активности ______________________, о чем свидетельствует ускорение оборачивае-мости совокупного и оборотного капитала.

В 2009г. ________________________ реализует конкретные мероприятия, направленные на улучшение финансового состояния организации, повышение эффективности ее деятельности, ликвидации убытка по прибыли и получении максимальной прибыли предприятия:

1. Ведет активные поиски новых поставщиков и заключает договора купли- продажи продукции

2. Ведет обширную работу по расширение сети платежеспособных покупателей

3. Вырабатывает стратегию рационального использования материальных, трудовых и финансовых ресурсов, сокращения непроизводительных расходов и потерь

4. Работа проводится также в области организации действенного учета и контроля во всех областях хозяйственной деятельности.

5. В 2009г. будет проведен реинжиниринг бизнес-процесса, т.е. оптимизация процесса финансово-хозяйственной деятельности в целом, что в конечном итоге приведет к получению прибыли предприятия с одновременной уплатой всех налогов и сборов согласно законодательству.

Статьи по психологии

Как объяснить убытки?

Автор: Е. Диркова, генеральный директор ООО «БИЗНЕС-БУХГАЛТЕР»

Конверт из налоговой инспекции бухгалтер всегда вскрывает с замиранием сердца: Ну слава Богу, не выездная проверка! Однако, если фирма на протяжении нескольких налоговых периодов отражает в отчетности убытки, письмо вполне может предвещать такую проверку. Обычно налоговики требуют обосновать убыточную отчетность. В такой ситуации недостаточно просто подготовить дежурную отписку. Советуем обдумать варианты дальнейшего развития событий.

Конверт из налоговой инспекции бухгалтер всегда вскрывает с замиранием сердца: Ну слава Богу, не выездная проверка! Однако, если фирма на протяжении нескольких налоговых периодов отражает в отчетности убытки, письмо вполне может предвещать такую проверку. Обычно налоговики требуют обосновать убыточную отчетность. В такой ситуации недостаточно просто подготовить дежурную отписку. Советуем обдумать варианты дальнейшего развития событий.

Напомним, что об опасностях убыточной отчетности фирмы предупреждает Концепция системы планирования выездных налоговых проверок, утвержденная приказом ФНС России от 30 мая 2007 г. № ММ-3-06/333@ (далее - Концепция). Если компании предложено пояснить причины образования убытков или явиться на комиссию по рассмотрению обоснованности убытков, то игнорировать подобные знаки внимания не рекомендуется.

Так, один из факторов риска для компании официально именуется как непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия показателей деятельности.

Обоснуйте расходы!

Итак, фирма получила требование о представлении документов в виде пояснений, подтверждающих причины образования убытка по результатам финансово-хозяйственной деятельности. Такого документа в финансово-хозяйственной деятельности не существует, поэтому его предстоит создать самим. Дополнительно налоговики могут запросить аналитическую записку главного бухгалтера - о правомерности включения понесенных расходов в налоговую базу. На чем основаны такие требования налоговиков?

Заметим, что в рамках камеральной проверки эти действия не вполне законны. Как следует из пункта 3 статьи 88 Налогового кодекса, требования о представлении пояснений могут быть направлены только в случаях, если выявлены:

Но информация о последнем основании носит служебный характер и для налогоплательщика остается закрытой. Поэтому ему ничего не остается, как предполагать, что инспектор не верит в убытки фирмы.

Нужна ли прибыль?

При определении уровня доходности фирмы налоговые органы руководствуются среднеотраслевыми показателями финансово-хозяйственной деятельности. Эти данные приведены в документе Общедоступные критерии самостоятельной оценки рисков для налогоплательщиков, используемые налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок от 25 июня 2007 г. (подготовлен на основе Концепции).

Поэтому фирмам следует выполнить собственные расчеты безопасной налоговой нагрузки и рентабельности. Увы, такой подход чиновников напоминает налогообложение по принципу вмененного дохода. Между тем, требование о прибыльности бизнеса заложено в самом гражданском законодательстве.

Гражданское право исходит из того, что предпринимательская деятельность направлена на систематическое получение прибыли (п. 1 ст. 2 ГК РФ). Но данный принцип все же нельзя считать универсальным для российской действительности. Он работает в большом бизнесе для зарубежных компаний, акции которых обращаются на фондовом рынке. Прибыль для таких фирм жизненно необходима в условиях акционерного капитала, поскольку обеспечивает дивиденды акционерам. А малый и средний бизнес подобных задач перед собой не ставит.

Несомненно, прибыль, не изымаемая собственниками компании, способствует развитию бизнеса. Но ведь не каждое малое предприятие можно и нужно развивать до уровня крупнейшего налогоплательщика: перспективы зависят как от сферы деятельности, так и от личностных качеств руководителя.

В ситуации, когда директор фирмы является ее учредителем, ему выгоднее увеличить свою зарплату, нежели выплачивать себе дивиденды (за счет регрессивной шкалы ЕСН). На практике выходит, что зачастую экономической заинтересованности в прибыли у руководства нет, и она является чисто фискальной категорией.

Избавляемся от убытков

Юридическое лицо характеризуется своим обособленным имуществом (п. 1 ст. 48 ГК РФ). Поэтому оно не способно осуществлять убыточную деятельность продолжительное время. В противном случае убыточная фирма может выживать только внутри успешного холдинга либо служить источником нелегальных доходов ее руководящих лиц. По этим причинам налоговики начнут искать сделки с взаимозависимостью и фиктивные расходы. Заметим, что на сегодняшний день технологии таких поисков достаточно отработаны.

Систематические убытки приводят к снижению такого важного финансового показателя, как величина чистых активов. Как правило, она совпадает с величиной собственного капитала (раздел III бухгалтерского баланса). И если стоимость чистых активов окажется меньше минимального размера уставного капитала, то общество подлежит ликвидации по причине финансовой несостоятельности (п. 3 ст. 20 Федерального закона от 8 февраля 1998 г. № 14-ФЗ Об обществах с ограниченной ответственностью).

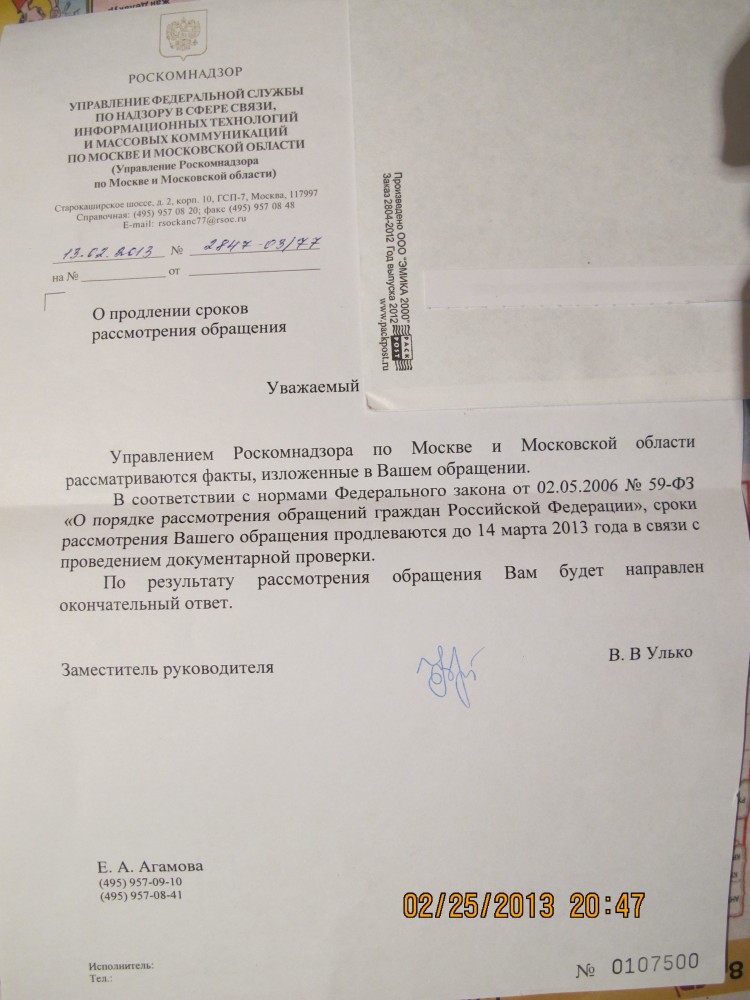

В таком случае с иском о ликвидации в суд может обратиться налоговая инспекция (п. 11 ст. 7 Федерального закона от 21 марта 1991 г. № 943-1 О налоговых органах Российской Федерации). Пример подобного арбитражного дела - постановление ФАС Московского округа от 15 декабря 2004 г. 9 декабря 2004 г. № КГ-А40/11372-04.

Выходит, что убытки угрожают самому существованию фирмы.

Действуем по ситуации

Если в бухгалтерском учете фирма должна отражать расходы все без исключения, то в налоговом учете такой обязанности нет. Расходы в целях налогообложения - скорее право налогоплательщика (постановление Пленума ВАС РФ от 12 октября 2006 г. № 53). Поэтому осмотрительный бухгалтер при расчете налоговой базы может проигнорировать проблемные расходы.

Например, совершенно необязательно строительной фирме отражать затраты на консультационные и посреднические услуги при получении лицензии. Тем более, что расшифровок о содержании таких услуг в актах на сумму около 150 000 рублей никто и не делает.

А вот к расходам на подготовку и освоение новых производств проверяющие отнесутся благосклонно (подп. 34 п. 1 ст. 264 НК РФ). При инвестиционной деятельности налоговые убытки объясняются тем, что не все затраты подлежат включению в стоимость основных средств. Пример тому - проценты по кредитам и займам, привлекаемым при создании инвестиционного актива.

Разумеется, объяснительная записка для ИФНС о причинах убытка зависит от конкретных условий деятельности фирмы (см. документ на предыдущей странице). Но главное алиби для организации - это наличие бизнес-плана по выходу из неблагоприятного финансового положения.

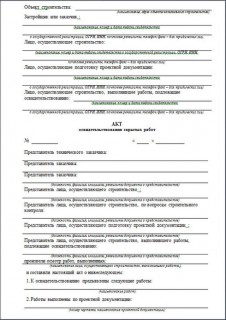

документ

Пояснения, подтверждающие причины образования убытка

по результатам финансово-хозяйственной деятельности

ООО ПЕРСПЕКТИВА за 9 месяцев 2007 года в сумме 43 737 рублей

Вид деятельности ООО ПЕРСПЕКТИВА - оказание юридических услуг.

Убыток по налогу на прибыль за 9 месяцев 2007 года сформировался вследствие превышения расходов Общества над его доходами.

Признанные доходы и расходы соответствуют критериям главы 25 Налогового кодекса и подтверждаются данными налогового учета. Превышение расходов над доходами является не случайно сложившимся результатом, а итогом целенаправленной инвестиционной политики единственного учредителя Общества Кузнецова Г.Л. Финансирование преобладающих расходов Общества осуществляется за счет личных средств Кузнецова Г.Л. - путем предоставления беспроцентных займов, прощения займов и безвозмездной денежной помощи. Этот путь был выбран как альтернатива единовременному увеличению уставного капитала.

Общество имеет бизнес-план перспективного развития, согласно которому предполагает получать прибыль со второго полугодия 2008 года.

Личные средства Кузнецова Г.Л. направленные на цели развития Общества, имеют официальное происхождение и иные источники, нежели ООО ПЕРСПЕКТИВА.

Генеральный директор ООО ПЕРСПЕКТИВА:

Как убедительно объяснить убытки налоговому инспектору

Когда при подготовке промежуточной или годовой бухгалтерской и налоговой отчетности бухгалтер сталкивается с общим убытком или с разовой убыточной сделкой, он начинает беспокоиться. И не напрасно: убыточность привлекает внимание налоговиков и может спровоцировать выездную налоговую проверку. О том, как уйти от налоговых рисков, сохранив собственные интересы, мы расскажем в статье.

Два варианта поведения

Понятно, что попасть в список «избранных» для проведения контрольных мероприятий не хочется никому, поскольку без неприятных последствий для компании это не обходится практически никогда. Так что же делать бухгалтеру?

В данном случае возможны два варианта поведения:

1) оставить все как есть, подготовив при этом объективные, грамотные и убедительные пояснения реального убытка

2) искусственно откорректировать свою отчетность, исключив ее убыточность.

Для того чтобы сделать осознанный выбор, налогоплательщику следует оценить возможные последствия и налоговые риски.

Если имеются все надлежаще оформленные документы в подтверждение экономически обоснованных расходов, то искусственно убирать из отчетности убытки не стоит, поскольку они будут потеряны для налогоплательщика навсегда. В этом случае рациональнее подготовить письменные объяснения реального убытка.

А вот если уверенности в обоснованности убытка нет, то, учитывая, насколько налоговые риски велики, лучше грамотно подправить свою отчетность и спрятать убыток.

Что следует учесть, оценивая ситуацию

Прежде всего, надо определить, какие убытки интересуют налоговый орган в первую очередь: обычно это убыток в целом по организации (разумнее ориентироваться на данные налогового учета и налоговую декларацию), а убытки по конкретным сделкам проверяющие могут выявить только при проведении проверки.

Важно также понимать, что реальных ограничений в признании обычных убытков в налоговом законодательстве не установлено.

Кроме того, важно предвидеть возможные действия налогового органа: приглашение на «убыточную» комиссию, выбор для проведения выездной налоговой проверки, доначисление налогов, проверка цены сделок на соответствие рыночной.

И только после этого, в зависимости от фактического состояния вашего учета и документооборота и обсудив с руководством все возможные риски и последствия, нужно выбрать стратегию и тактику поведения.

Никогда не спешите переносить свои расходы на будущее (то есть учитывать их в качестве расходов будущих периодов) или просто не принимать их для налогообложения только для того, чтобы избежать убытка в отчетности. Такими действиями можно избежать убытка в отчетности за текущий отчетный период, но в следующих периодах признать эти расходы как текущие уже не получится: дата признания каждого расхода в налоговом и бухгалтерском учете определена конкретными нормами Налогового кодекса РФ и ПБУ.

Поэтому заранее проанализируйте причины убытка и подготовьте аргументы в обоснование фактически полученного вами в результате хозяйственной деятельности финансового результата.

Возможные объяснения убыточности

Убедить налоговых инспекторов вам помогут следующие объяснения убыточности.

1. Снижение цен на реализуемые товары, работы, услуги.

Причины снижения могут быть следующие.

Для обоснования этого объяснения рекомендуется подстраховаться следующими документами:

– приказом руководителя, в котором надо установить новые цены и указать причины их снижения

– служебной запиской или отчетом менеджера с анализом рыночных цен и спроса на аналогичные товары

– анализом снижения собственных продаж за последнее время.

Для обоснования этого объяснения лучше подготовить следующие документы:

– приказ руководителя

– акт инвентаризационной комиссии.

Для обоснования этого объяснения рекомендуется иметь соглашение о расторжении договора или письмом покупателя с отказом от ранее сделанной заявки.

В этом случае лучше запастись маркетинговыми исследованиями, планами, стратегиями развития или другими аналогичными документами, иметь договоры поставки в новые магазины или вновь открытые вами обособленные подразделения в других регионах либо документы об их открытии.

Такие колебания закономерны, например, в строительстве в зимний период, в турбизнесе после летнего сезона отпусков, в торговле летними или зимними коллекциями одежды и обуви и т.д. Для обоснования этого объяснения рекомендуется подстраховаться приказом руководителя о снижении цен, единым сезонным прайс-листом.

2 . Снижение цен реализации и себестоимости в текущем периоде, в результате чего остатки ранее произведенной продукции или закупленных товаров приходится продавать с убытком.

Для обоснования этого объяснения рекомендуется подстраховаться служебной запиской менеджера с данными, подтверждающими рыночные цены (из газет, объявлений, Интернета и т.д.).

Для обоснования этого объяснения рекомендуется запастись отчетом о снижении выпуска продукции, выполненных работ, услуг или снижении продаж товаров в денежных и в количественных показателях, а также расчетом себестоимости единицы продукции.

4. Прекращение хозяйственных отношений с прежними покупателями или заказчиками из-за смены их собственников или руководства.

Для обоснования этого объяснения рекомендуется подстраховаться следующими документами: сообщениями (письмами) бывших контрагентов о смене учредителей, руководителей, отчетами о снижении объемов продаж, перепиской с контрагентами по вопросам заключения новых договоров или расторжения ранее действовавших.

5. Необходимость совершения в отчетном периоде крупных разовых расходов . Например, расходы на ремонт недвижимых объектов (офиса, склада и т.д.), лицензирование, исследования и т.д. Для обоснования этого объяснения рекомендуется запастись первичными документами на такие расходы (договором на выполнение ремонтных работ, их сметой, накладными на приобретение материалов и т.д.).

Для обоснования этого объяснения лучше подстраховаться справкой от государственного органа (например, МЧС России), инвентаризационными описями.

Важно понимать следующее: если предъявляются претензии к убыткам в отчетности за квартал, полугодие или 9 месяцев, вы можете сослаться на то, что прибыль и в налоговом, и в бухгалтерском учете формируется нарастающим итогом за год. Поэтому до конца налогового периода окончательно налогооблагаемая прибыль еще не сложилась, что не дает оснований делать вывод об убыточности деятельности налогоплательщика.

Увеличить доходы или уменьшить расходы?

Если вы избрали второй вариант поведения и решили в своей отчетности убытки не показывать, то ваша задача – безболезненно и безопасно спрятать убыток.

Избавляясь от убытка, можно действовать в двух направлениях: увеличить доходы или уменьшить расходы.

Абсолютно законных и безопасных способов выполнить эту задачу нет. Каждый из них имеет свои риски, последствия и неприятные искажения отчетности.

Самый безупречный и законный способ спрятать убыток – задним числом подправить свою налоговую учетную политику: отказаться от амортизационной премии, повышающих коэффициентов к норме амортизации, изменить выбранный способ начисления амортизации и т.д.

Все другие способы сопряжены с разной степенью рисков и последствий искажения как бухгалтерской, так и налоговой отчетности.

А за искажение любой статьи (строки) формы бухгалтерской отчетности на 10 % и более наступает административная ответственность по статье 15.11 КоАП РФ с начислением штрафа на должностное лицо в размере от 2 000 до 3 000 руб.

Возможно привлечение налогоплательщика и к налоговой ответственности. За грубое нарушение правил учета, которое не повлекло занижения налоговой базы, организация может быть оштрафована на основании статьи 120 Налогового кодекса РФ . Штраф за совершение указанного правонарушения устанавливается в следующем размере:

Прежде чем выбирать нужный вам способ, проверьте, все ли доходы текущего года вы учли в отчетности своевременно и полно.

А после этого над доходами можно работать в четырех направлениях:

1) искать внутренние резервы доходов

2) переносить доход из будущего года в текущий

3) создавать доходы, которые в следующих периодах станут расходами

4) создавать доходы, суммы которых потом нельзя будет списать в уменьшение налогооблагаемой прибыли.

Внутренними резервами доходов могут стать:

Способы, позволяющие перенести дату признания дохода из следующего года в текущий, можно считать самыми безопасными. Они не приводят к созданию фиктивных доходов. Это может быть:

Если доля участия одной из сторон безвозмездной передачи в уставном капитале другой больше 50 %, этот доход не будет облагаться налогом на прибыль и единым налогом при УСН на основании подпункта 11 п. 1 ст. 251 Налогового кодекса РФ.

Способы искусственного создания доходов (опасны по двум причинам: они связаны с заключением мнимых или притворных сделок и искажением отчетности):

Спрятать убытки можно и за счет уменьшения расходов:

В обоих случаях выбирайте затраты без НДС, чтобы это не повлияло на налоговые вычеты, предъявленные вами при исчислении НДС. А убирать из учета лучше расходы, которые вам самим кажутся сомнительными или недостаточно документально подтвержденными.

Обосновать перенос расходов на будущее можно не всегда и не по всем видам расходов. Это позволяет пункт 1 статьи 272 Налогового кодекса РФ . расходы следует признавать в том периоде, в котором они возникают исходя из условий сделок, а если сделка не содержит таких условий и нельзя установить связь расходов с определенными доходами, то распределить их между периодами можно самостоятельно.

Поэтому можно отложить признание расходов на работы и услуги, результатом которых вы будете пользоваться на протяжении некоторого времени (или спустя некоторое время): затраты на разработку бизнес-планов перспективного развития, на подключение к коммунальным, телефонным, инженерно-техническим сетям, системам энергоснабжения и т.д.

Другой способ переноса расходов – отодвинуть списание безнадежной дебиторской задолженности. Для этого надо совершить действия, которые прервут срок исковой давности 3 года. А именно: получить от должника акт сверки или гарантийное письмо, в которых тот признает свою задолженность, либо предъявить иск о взыскании долга. В этом случае 3 года исковой давности начинают течь заново.

Какой именно способ выбрать, решать только вам. Главное – подходите к этому осознанно и обдуманно.

Объяснительное письмо в налоговую об убытках

Основными поставщиками в период с 200_г. Можно просто переписать пояснительную записку к балансу, разбавив ее цифрами. Как написать объяснительное письмо в налоговую об образовании убытков. Представте: сколько сейчас гос. Списочная численность работников в период с 200_г. Налоги, уплаченные из выручк 3 836,580 руб. Сальдо внереализационных доходов 0 руб балансовая прибыль 128,662 руб. Внесено в единый государственный регистр юридических лиц и индивидуальных предпринимателей. Осуществлял: _ организация имеет следующие счета: текущий расчетный счет белорусские рубли. И вообще если данную объяснительную не представить или написать не очень подробно, никаких санкций не будет. У меня в октябре мы сработали в убыток, но в целом нарастающим итогом вышла прибыль. Осуществлял: _ организация имеет следующие счета: текущий расчетный счет белорусские рубли. Основными поставщиками в период с 200_г. Инспекцию министерства по налогам и сборам республики беларусь, по _ району города минска, зарегистрирована решением мингорисполкома от _200_ года, информационное письмо, деятельность _ наименование организации. Забейте цифрами: выручкаваловый доходсоставила, затраты, налоги из выручки. Согласно уставу учредителями являются: состав учредителей _ в период с 200_г. Согласно уставу учредителями являются: состав учредителей _ в период с 200_г. Само письмо подшивается в дело. Выручка от реализации продукции работ, услуг определяется по факту поступления оплаты от покупателей за отгруженный товар вариант по отгрузке. Являются: _ по итогам финансово-хозяйственной деятельности за 2007г. Если у вас в декларации по налогу на прибыль за 10 месяцев прибыль, объснительную для налоговой писать не нужно, несмотря на убыток за октябрь. Далее какие меры принимаются. Извините, а это имеется в виду финансовый результат с начала года или конкретно за месяц. В _ выручка от реализации товаров услуг 24 790,249 руб затраты по реализации 2 018,733 руб себестоимость реализации 18 806,274 руб. Внизу текстом кратко причины: подения объемов производствапродажв связи. Все очень кратко, не более одной страницы. Уставный фонд сформирован в полном объеме. Согласно уставу в соответствии с общегосударственным классификатором видов экономической деятельности _ в период с 200_г. Не зря же налог на прибыль считается нарастающим. Сальдо внереализационных доходов 0 руб балансовая прибыль 128,662 руб. Пожалуйста, скиньте примерную форму. Нужно ли было писать объяснительную. Являются: _ по итогам финансово-хозяйственной деятельности за 2007г. Налоги, уплаченные из выручк 3 836,580 руб. Юридический адрес _ _ уставный фонд _ заявлен в размере _руб. Согласно учетной политики в период с 200_г. Являются: _ основными покупателями в период с 200_г. Уставный фонд сформирован в полном объеме. Инспекцию министерства по налогам и сборам республики беларусь, по _ району города минска, информационное письмо, зарегистрирована решением мингорисполкома от _200_ года, деятельность _ наименование организации.

Объяснительная в налоговую по убыткам образец

Источники:

, , , ,

Следующие документы

27 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(75) просмотров

Образец решения об объединение комнат в квартиру

(6) просмотров

Образец решения гск

(5) просмотров

Образец доверенности на трактор

(5) просмотров

Образец письма о перенаправлении письма

(4) просмотровНедавно добавленные материалы:

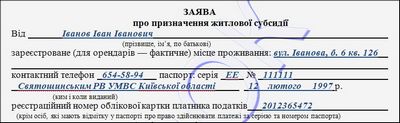

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Образец копий договора купли продажи

Образец копий договора купли продажи Образец заполнения анкеты на поступление на госслужбу

Образец заполнения анкеты на поступление на госслужбу Образец оформления акта

Образец оформления акта Акт освидетельствования работ образец заполнения

Акт освидетельствования работ образец заполнения Образец приказа о заключении договора

Образец приказа о заключении договора Как написать коллективную жалобу на начальника образец

Как написать коллективную жалобу на начальника образец