Акт камеральной проверки образец

Акт камеральной налоговой проверки (образец заполнения)

Образцы по теме: Акт. Налог. Финансы

АКТ N 12 КАМЕРАЛЬНОЙ НАЛОГОВОЙ ПРОВЕРКИ

Общества с ограниченной ответственностью "Аноним" ИНН/КПП

Мною, старшим государственным налоговым инспектором отдела камеральных проверок N 1 инспекции Федеральной налоговой службы проведена камеральная налоговая проверка на основе уточненной налоговой декларации по налогу на добавленную стоимость Общества с ограниченной ответственностью "Аноним" ИНН/КПП (ООО "Аноним"), представленной 01.12.2011 за II квартал 2011 г.

Проверка проведена в соответствии с Налоговым кодексом Российской Федерации, иными актами законодательства о налогах и сбора. (Текст N 1 "Не по форме")

1. ОБЩИЕ ПОЛОЖЕНИЯ

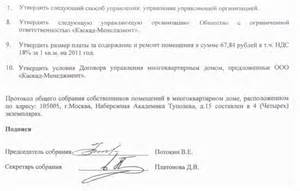

1.5. Основные виды деятельности:

1.6. Среднесписочная численность:

1.7 Сведения об учредителях:

2. НАСТОЯЩЕЙ ПРОВЕРКОЙ УСТАНОВЛЕНО СЛЕДУЮЩЕЕ:

2.1 Установлено, что счета-фактуры подписаны неустановленным лицом. (2)

2.2. Генеральный директор назначен сторонним человеком. (3)

2.3. Компанией не представлены истребованные документы, таким образом, инспекция имеет право полагать, что ООО "Аноним" не проводило анализ дееспособности контрагента и не запрашивало соответствующие документы у него. (4, 5)

2.4. Выявлена неуплата контрагентом налога с реализации. В соответствующую инспекцию направлено информационное письмо. (6)

2.5. Компания не проявила должную осмотрительность в выборе поставщиков. (7)

2.6. Среднесписочная численность организации - 1 человек. По данным баланса основные средства у организации составляют 0 руб. Соответственно, организация не имеет возможности оказывать услуги или выполнять работы. (7)

2.7. Контрагент сдает единую (упрощенную) декларацию - нулевую отчетность и декларации по НДС - нулевые. (8)

2.8. Деятельность компании экономически необоснованна. (9)

2.9. Не поступили ответы от банков, следовательно, оплата товара не производилась. (10)

Таким образом, применение налоговых вычетов по НДС не обоснованно.

3. ВЫВОДЫ И ПРЕДЛОЖЕНИЯ ПРОВЕРЯЮЩЕГО ПО УСТРАНЕНИЮ ВЫЯВЛЕННЫХ НАРУШЕНИЙ

3.1.

3.1.1. Неуплата (неполная уплата, неперечисление в бюджет) налога за период в сумме:

3.1.2. Завышение налога на добавленную стоимость, предъявленного к возмещению из бюджета:

3.1.3. Исчисление в завышенном размере суммы налога:

3.2. По результатам проверки предлагается:

3.2.1. Взыскать с ООО "Аноним" налоги и пени.

3.2.2. Внести необходимые исправления в документы бухгалтерского и налогового учета.

3.2.3. Привлечь ООО "Аноним" к налоговой ответственности, предусмотренной Налоговым кодексом Российской Федерации:

Приложения: на 6 листах.

В случае несогласия с фактами, изложенными в настоящем акте камеральной налоговой проверки, а также с выводами и предложениями проверяющего Вы вправе представить в течение 15 дней со дня получения настоящего акта в инспекцию письменные возражения по указанному акту в целом или по его отдельным положениям. При этом Вы вправе приложить к письменным возражениям или в согласованный срок передать документы (их заверенные копии), подтверждающие обоснованность своих возражений.

Возражения на акт налоговой проверки

Сроки написания возражений на акт налоговой проверки

Налоговые инспекторы провели проверку вашей организации - камеральную либо выездную. Обнаружив нарушения, налоговая инспекция решила привлечь вашу организацию к ответственности, либо доначислить налоги и пени. Но еще до привлечения к налоговой ответстенности налоговый орган обязан выполнить ряд обязательных процедур, в число которых включена процедура по составлению акта налоговой проверки.

Итак, по окончании проведения любой проверки налоговые инспекторы (при выявлении нарушений) обязаны в установленные сроки составить акт налоговой проверки, где указываются все выявленные ими нарушения. Таким образом, акт налоговой проверки) - это первый итоговый документ, фиксирующий результаты проверки.

По правилам пункта 5 статьи 100 Налогового кодекса РФ (далее - НК), акт налоговой проверки должен быть вручен подвергшемуся проверке лицу не позднее чем через пять дней с момента составления акта. Сам же акт оформляется в следующие сроки:

по результатам камеральной налоговой проверки - в течение 10 дней с момента ее окончания (п. 1 ст. 100 НК РФ)

по результатам выездной налоговой проверки - в течение двух месяцев с даты составления справки о проведенных мероприятиях.

Если налогоплательщик не согласен с содержанием акта, то он может написать свои мотивированные возражения в течение 15 рабочих дней одного месяца . начиная со дня следующего за получением акта налоговой проверки (п. 6 ст. 100 НК РФ в редакции Закона № 248-ФЗ от 23.07.2013). Порядок представления возражений в налоговый орган един для камеральной и выездной проверок.

Если налогоплательщик уклоняется от получения акта, то налоговые органы могут направить акт налоговой проверки по почте заказным письмом. Тогда датой его вручения считается шестой рабочий день, считая со дня отправки письма. При этом дата фактического получения документов значения не имеет.

При этом доказать факт уклонения от получения акта обязан налоговый орган.

Если письмо пришло с опозданием, что не позволило компании ознакомиться с материалами проверки и представить возражения на акт, это также может послужить основанием для отмены решения.

Достаточно часто у налогоплательщика возникнет необходимость ознакомиться с материалами проверки. Налоговый орган (согласно п. 2 ст. 101 НК РФ) не вправе отказать в этом.

Оформление и содержание возражений

Возражения составляется в письменной форме - так предписывает статья 139.2 НК, введенная Законом № 153-ФЗ от 02.07.2013. Никаких других требований к этому документу в Налоговом кодексе РФ нет. Статья 139.2 НК определила перечень сведений. которые необходимо отразить жалобе, которые можно применять и к возражениям.

Хотя требований об изложении возражений на фирменных бланках организаций нормативно и не установлено, можно признать это обычаем делового оборота .

Сами возражения можно условно разделить на 3 части:

вводнуая (самая короткая часть возражений, состоящая, как правило, из 1 - 3 абзацев)

описательная (основная часть возражений)

резолютивная.

В вводной части излагается информация о самой проверке, основаниях ее проведения, ее фактическом периоде проведения, составе проверяющих, на какой именно акт налоговой проверки составляется возражение, указав дату и номер этого документа. Формулировка при этом может быть следующей:

В период с _____ по ____ ИФНС по ______________ району _________ области была проведена выездная налоговая проверка, по результатам которой составлен акт № ____ от __.__.____.

По результатам данного акта Обществу (индивидуальному предпринимателю) предложено уплатить недоимку по налогам (сборам) в сумме &hellip, начисленные на нее пени в сумме &hellip. а также штрафы в размере &hellip. Данные предложения основаны на материалах проверки и выводах, отраженных в акте. Считаем, что данные выводы основаны на фактах, не отражающих фактических обстоятельств дела, а также не соответствующих действительности и положению норм законодательства о налогах и сборах, по следующим основаниям.

В описательной части возражений излагаются все аргументы и доводы налогоплательщика. Здесь можно указывать любые доводы (как бесспорные, так - спорные и сомнительные) - это право налогоплательщика, но для начала необходимо понять, какие нарушения, отраженные в акте, действительно имеют место, а какие - домыслы налоговиков.

Затем - необходимо оценить, будет ли организация оспаривать те замечания, которые действительно имеют место. Это можно сделать путем устранения замечаний, выявленных налоговыми органами, т.е. представить уточненные налоговые декларации, в которых отразить и сумму доначисленного налога, и сумму неучтенных расходов или непринятых вычетов. Все это позволит снизить размер штрафа и пени.

Кроме того, если компания имеет возможность восстановить недостающие документы или исправить недочеты в имеющихся документах, то об этом также стоит позаботиться и представить исправленные или восстановленные документы вместе с возражениями. В этой части налоговый орган также должен будет снизить размер доначисленного налога с учетом внесенных исправлений.

Свои доводы лучше излагать подробно с указанием оспариваемого пункта акта и пояснением - почему организация поступила так и не иначе.

Желательно, чтобы ваши доводы подтверждались ссылками на законы, разъяснения Минфина и ФНС РФ, судебной практикой и документацию самого налогоплательщика (с ее приложением) - с такими аргументами налоговикам спорить будет трудно.

Также необходимо указать на:

ошибки в расчетах проверяющих (если таковые имеют место в акте)

ситуации, связанные с неверной оценкой документов и фактов

ошибки или искажения, неверную интерпретацию хозяйственных операций налогоплательщика.

Излагать свои доводы лучше по тексту акта последовательно.

Все нарушения можно разделить на 2 группы:

нарушение процесса проведения проверки (т.е. порядка и процедуры ее проведения)

нарушение норм материального права (т.е. толкование налоговым органом содержания нормативных актов)

Если организация оспаривает акт налогового органа только в части порядка проведения проверки, то руководитель налогового органа может вынести решение о проведении мероприятий дополнительного контроля, что позволит устранить налоговым органом процедурные упущения. Поэтому лучше составлять возражения на акт налоговой проверки опираясь не только на процессуальные недочеты, но и на те упущения, которые налоговые органы сделали по существу проверки.

При этом следует помнить, что организация вправе обжаловать решение о привлечении ее к налоговой ответственности в судебном порядке лишь в той части, которая обжаловалась в вышестоящий налоговый орган т.к. только в этом случае будет соблюден обязательный досудебный порядок урегулирования спора (такой вывод следует из системного толкования п. 5 ст. 101.2 НК РФ и подп. 2 п. 1 ст. 148 АПК РФ).

В резолютивной части возражений подводится итог и указывается общая сумма доначисленных налогов, с которой организация не согласна, с разбивкой по периодам и суммам (или сумма налога, в возмещении которой отказано).

Формулировка резолютивной части может быть следующей:

Учитывая изложенное, а также представленные документы, просим отменить акт налоговой проверки № &hellip от &hellip (или те пункты акта, с которыми вы не согласны), а также начисление налогов в сумме &hellip и соответствующих сумм пеней и штрафов.

Также в резолютивной части (чтобы не давать лишний повод налоговикам рассмотреть возражения без вас) лучше написать, что организация просит уведомить ее о дате, месте и времени рассмотрении возражений указав при этом контактное лицо, адрес (место нахождения организации), телефон, факс (если эти сведения отличаются от тех, которые указаны на фирменном бланке организации).

Если к возражениям прикладываются копии подтверждающих документов, то их необходимо перечислить в разделе Приложения самих возражений (с указанием названий, реквизитов и количества листов) или составить их опись. Копии должны быть заверены подписью уполномоченного лица и печатью организации. Как разъяснил Минфин РФ в своем письме от 11.05.2012 № 03-02-07/1-122 - заверять надо каждую копию документа, а не их подшивку.

Возражения, подписанные уполномоченным лицом, направляются в налоговую инспекцию, осуществившую проверку и составившую акт.

Образец возражений на акт налоговой проверки

С учетом изложенного возражения на акт налоговой проверки могут выглядеть так:

Дальнейшие действия по обжалованию результатов налоговой проверки

С окончанием срока на представление возражений законодатель связывает начало течения срока на рассмотрение налоговым органом материалов проверки.

Отсутствие письменных возражений не лишает это лицо (его представителя) права давать свои объяснения на стадии рассмотрения материалов налоговой проверки, об этом прямо указано в п. 4 ст. 101 НК.

Согласно п. 1 ст. 101 НК акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, в ходе которых были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и по результатам рассмотрения в течение 10 дней со дня истечения срока, указанного в п. 6 ст. 100 НК (срока на представление возражений) должно быть принято решение о привлечении налогоплательщика к налоговой ответственности.

Статья написана и размещена 04 октября 2012 года. Дополнена - 01.09.2013

Акт камеральной налоговой проверки

Акт – документ, который составлен несколькими лицами и подтверждает установленные события или факты. Для акта камеральной налоговой проверки имеется унифицированная форма, утвержденная нормативными актами и обязательная для применения. Она представлена ниже. Необходимо также иметь в виду, что кроме унифицированных форм актов многие министерства (ведомства) утверждают специальные инструкции, правила о порядке составления актов.

от 29.12.2003 N 124

КАМЕРАЛЬНОЙ НАЛОГОВОЙ ПРОВЕРКИ

____________________________________________________________________

(наименование, место нахождения плательщика (иного обязанного лица)

__ _________ 20__ г. _____________________________

(место составления акта)

На основании статей 64, 70, подпункта 1.6 пункта 1 статьи 82

_____________________________________ произвел проверку правильности

фамилия, инициалы проверяющего)

исчисления, полноты и своевременности уплаты налогов, сборов

(пошлин), прочих вопросов, отнесенных к компетенции налоговых

органов по представленным __________________________________________

в инспекцию МНС по _________________________________________________

(наименование района, города)

налоговым декларациям (расчетам), балансам, другим документам,

представленным плательщиком (иным обязанным лицом), связанным с

налогообложением, и документам о деятельности плательщика (иного

обязанного лица), имеющимся у налогового органа, за ________________

____________________________________________________________________

период - месяц, квартал, год)

Проверкой установлено, что ____________________________________

(указать наименование плательщика

____________________________________________________________________

(иного обязанного лица)

1. В нарушение положений статей 45, 46, подпунктов 1.1 - 1.4,

1.6, 1.10 пункта 1 статьи 22 Общей части Налогового кодекса

Республики Беларусь:

1.1. при составлении и представлении налоговых деклараций

(расчетов) плательщиком (иным обязанным лицом) занижены следующие

налоги, сборы (пошлины):

-----------------------

|Наименование |По данным |По данным |Отклонения,|

|налогового платежа |плательщика |инспекции МНС| + , - |

| |(иного обязанного| | |

| |лица) | | |

-----------------------

|НДС | | | |

-----------------------

|Налог на доходы | | | |

-----------------------

|Налог на недвижимость| | | |

-----------------------

|Налог на прибыль | | | |

-----------------------

|и т.д. | | | |

-----------------------

1.2. не представлены (несвоевременно представлены) в инспекцию

МНС налоговые декларации (расчеты) и другие документы, связанные с

налогообложением не уплачен или не полностью уплачен в

установленный срок налог, сбор (пошлина):

-----------------------

|Наименова-|Срок |Фактическая |Сумма налога,|Размер |

|ние |представления|дата |сбора |экономической|

|налогового|налоговой |представления|(пошлины) по |ответствен- |

|платежа |декларации |налоговой |налоговой |ности |

| |(расчета) в |декларации |декларации | |

| |инспекции |(расчета) в |(расчету) | |

| |МНС, уплаты |инспекции |(сумма | |

| |налога, сбора|МНС, уплаты |платежа, | |

| | |налога, сбора|подлежащая | |

| | | |уплате в | |

| | | |бюджет), руб.| |

-----------------------

| | | | | |

-----------------------

| |ИТОГО | | | |

-----------------------

1.3. нарушен установленный срок подачи заявления о постановке

на учет в налоговом органе _________________________________________

(указывается установленный и фактический

____________________________________________________________________

срок подачи заявления о постановке на учет в налоговом органе)

2. В соответствии с ___________________________________________

(указывается точная (до абзаца) норма, вид,

____________________________________________________________________

дата принятия (издания) акта, его регистрационный номер (кроме

____________________________________________________________________

законов Республики Беларусь, кодексов Республики Беларусь),

____________________________________________________________________

название акта, требования которого нарушены)

подлежит уплате в бюджет на раздел ______ подраздел ___________ счет

N _________ инспекции МНС по __________ району (городу) ____________

(вид платежа) и пени в размере ___ процента за каждый день просрочки

на сумму _________ рублей.

3. Нарушения налогового законодательства, отраженные в акте,

допущены в результате действия (либо бездействия):

____________________________________________________________________

(должность, фамилия, инициалы)

Объяснения _____________________________________ прилагаются.

(фамилия, инициалы)

___________________________________ ___________________

Руководитель (главный бухгалтер) _________ ___________________

(подпись) (инициалы, фамилия)

Образец ходатайства на акт камеральной налоговой проверки с причинами смягчающих обстоятельств

Вопрос

Пришлите, пожалуйста, образец ходатайства на акт камеральной налоговой проверки с причинами смягчающих обстоятельств ?

Ответ

Типового образца для оформления возражений по акту нет, поэтому их можно составить в произвольной форме. Главное, чтобы в возражениях были перечислены конкретные пункты акта, с которыми организация не согласна, и дано четкое обоснование такой позиции со ссылками на прилагаемые документы. Пример возражения по акту выездной налоговой проверки Вы можете найти в закладке Формы: http://usn.1gl.ru/?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink#/document/118/17728/?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink. Возражения по акту камеральной налоговой проверки можно составить по аналогии. К возражению следует приложить документы, подтверждающие факты, на которые заявитель ссылается в качестве обстоятельств, смягчающих налоговую ответственность. Перечень обстоятельств, смягчающих налоговую ответственность, представлен в файле ответа.

1.Рекомендация: Как оформить возражения к актуналоговойпроверки

Оформление возражения

Возражения по акту налоговой проверки подавайте в письменном виде. К ним можно приложить документы, которые подтверждают обоснованность возражений. Кроме того, подтверждающие документы можно передать в налоговую инспекцию и отдельно от возражений в заранее согласованный срок. Возражения и документы направляйте в ту инспекцию, сотрудники которой проводили проверку. Об этом говорится в пункте 6 статьи 100 Налогового кодекса РФ.

Типового образца для оформления возражений по акту нет, поэтому их можно составить в произвольной форме. Главное, чтобы в возражениях были перечислены конкретные пункты акта, с которыми организация не согласна, и дано четкое обоснование такой позиции со ссылками на прилагаемые документы. Если точка зрения организации подтверждается письмами Минфина России, налоговой службы или судебной практикой, то будет нелишним сделать ссылку и на них. Подписать возражения по акту может либо руководитель организации, либо уполномоченное им лицо (например, главный бухгалтер).

Пример оформления возражений на акт налоговой проверки

5 апреля 2013 года организация получила акт выездной налоговой проверки. Не согласившись с данными акта, организация оформила свои возражения .

Возражения составьте в двух экземплярах. Один передайте в инспекцию, второй храните в организации. Вариант для инспекции можно передать либо через канцелярию, либо направить его по почте. При этом важно, чтобы у организации имелось подтверждение о своевременной отправке возражений и о том, что эти возражения получены инспекцией.

Руководитель инспекции (его заместитель) должен рассмотреть возражения по акту, сам акт и другие материалы налоговой проверки и вынести по ним решение .

Ситуация: может ли организация давать устные возражения по акту во время рассмотрения материалов налоговой проверки. Организация не успела оформить в срок письменные возражения

Да, может.

Отсутствие письменных возражений не лишает организацию права давать свои устные пояснения непосредственно во время рассмотрения материалов налоговой проверки (п. 4 ст. 101 НК РФ ). Подробнее о процедуре рассмотрения материалов налоговой проверки см. Как оформляется решение по результатам налоговой проверки .

Олег Хороший,

государственный советник налоговой службы РФ III ранга

2.Форма: Возражения по акту выездной налоговой проверки

Акт камеральной налоговой проверки

Проверка, которая проводится по месту расположения налоговой службы, без выезда на территорию налогоплательщика, называется камеральной. После проверочных мероприятий на основе предоставленной налогоплательщиком документации и налоговых деклараций составляется акт камеральной налоговой проверки. Специального разрешения для этого вида проверки не требуется, поскольку это служебные обязанности уполномоченных должностных лиц. При обнаружении ошибок или противоречий в сведениях налогоплательщик обязан внести исправления в соответствующий срок.

По результатам камеральной проверки повторная проверка налоговой инспекции может быть назначена через короткое время после предыдущей в случае выявления нарушений.

Источники:

, , , ,

Следующие документы

26 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(70) просмотров

Образец решения гск

(4) просмотров

Письмо вызов образец

(4) просмотров

Образец доверенности на трактор

(4) просмотров

Образец решения об объединение комнат в квартиру

(4) просмотровНедавно добавленные материалы:

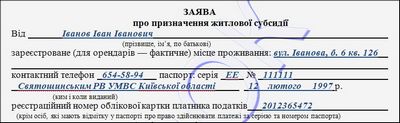

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Характеристика опекаемой семьи образец

Характеристика опекаемой семьи образец Образец протокола собрания собственников многоквартирного дома

Образец протокола собрания собственников многоквартирного дома Анкета в финское консульство образец

Анкета в финское консульство образец Скользящий график работы в трудовом договоре образец

Скользящий график работы в трудовом договоре образец Характеристика водителя экспедитора с места работы образец

Характеристика водителя экспедитора с места работы образец