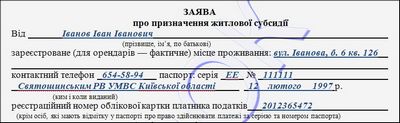

Образец заполнения декларации на квартиру

Образцы заполнения 3-НДФЛ при продаже квартиры

Последнее обновление Май 2015

В данном разделе мы приведем примеры заполнения декларации 3-НДФЛ за 2014 год для различных ситуаций при продаже недвижимости. Все образцы заполнения доступны для скачивания в формате .pdf.

Вы также можете заполнить декларацию 3-НДФЛ прямо на нашем сайте за 15-20 минут, отвечая на простые вопросы: Заполнить 3-НДФЛ онлайн.

Описание примера: Иванов И.И. продал Петрову А.А. квартиру за 2 000 000 руб. которой владел менее трех лет. У Иванова И.И. имеются документы, подтверждающие расходы на приобретение данной квартиры в размере 2 500 000 руб. Соответственно, он сможет уменьшить налогооблагаемый доход с продажи квартиры на данную сумму, и ему не придется платить налог.

Арбитражная практика

Бераторы

Бухгалтерские услуги

Бухгалтерский учет

Валюта. Экспорт. Импорт

Зарубежные новости

Как проверяют фирму

Компьютеры, интернет

Личные финансы

Малый бизнес

Минимизация налогов

На правах рекламы

Налоговая система

Налоговый учет

НДФЛ

Налоговая декларация – что следует знать

Налоговая декларация – это набор стандартных бланков, которые необходимо заполнить налогоплательщику и подать в налоговую инспекцию. Всего налоговая декларация включает в себя 19 листов, которые предусматривают самые разные случаи, в которых возможно налогообложение. При покупке квартиры необходимо заполнить только несколько листов из данного набора бланков. Все остальные листы для налогообложения приобретенной квартиры не требуются.

Налоговая декларация на языке налоговиков именуется бланком 3-НДФЛ. Необходимые вам бланки можно найти в сети Интернет и распечатать дома или в офисе. Экземпляр налоговой декларации можно также получить и в налоговой инспекции. Преимущества такого варианта в том, что налоговый инспектор сразу выдаст вам именно те листы, которые необходимы в вашей ситуации.

Также бланк 3-НДФЛ можно найти и на специализированном сайте www. nalog.ru, который также содержит довольно четкую и подробную инструкцию по его заполнению.

Увидев налоговую декларацию, у многих неопытных налогоплательщиков возникает легкое состояние шока. Однако заполнить декларацию довольно просто, тем более что в большинстве случаев оформить необходимо только 3 листа, включая титульный.

Сам процесс заполнения потребует от вас аккуратности и точности. Что касается непонятных сокращений, вроде «КПП», «ОКМТО» и т.д. то расшифровку их можно найти в Интернете, а также в инструкции по заполнению декларации. Образцы заполнения с указанием всех нюансов доступны в Интернете и в территориальных налоговых инспекциях. Поэтому каких-либо проблем с заполнение бланков не возникает, главное - в них внимательно разобраться.

Гражданам, впервые заполняющим налоговую декларацию при покупке квартиры, стоит знать также и о возможности компенсировать уплаченный налог. Для этого существует имущественный налоговый вычет, предусмотренный статьей 220 Налогового кодекса РФ. Он предоставляется всем гражданам РФ, которые приобретают квартиру (дом) впервые и уплачивают (будут уплачивать) налоги в российский бюджет по другим основаниям.

Говоря проще, если вы работаете и платите подоходный налог, то сумма налога за квартиру вам будет компенсирована тем, что взыскиваемый работодателем подоходный налог вам будет возвращаться до тех пор, пока не будет исчерпан размер имущественного вычета. А это вся сумма налога за квартиру.

Поэтому декларация должна подаваться с учетом получения имущественного вычета, который вам могут компенсировать. В этой ситуации налогоплательщику необходимо заполнить листы «Титульный», «А», «Д1». Если по вопросу получения вычета возникают вопросы, то ответы на них можно получить из статьи 220 Налогового кодекса РФ (доступен в Интернете), а также в налоговой инспекции по месту жительства. Налоговый инспектор обязан ответить на все интересующие вас вопросы относительно налоговой декларации. Обычно проблем у граждан в подобных ситуациях не возникает.

Особенности заполнения декларации

Для грамотного заполнения налоговой декларации налогоплательщику потребуются дополнительные документы. Эти же документы будут необходимы и при подаче налоговой декларации налоговикам.

Для грамотного заполнения налоговой декларации налогоплательщику потребуются дополнительные документы. Эти же документы будут необходимы и при подаче налоговой декларации налоговикам.

Итак, налогоплательщику следует иметь на руках:

Помимо перечисленных бумаг легально работающих гражданам потребуется предоставление справки по форме 2-НДФЛ от своего работодателя. Данная справка необходима для подтверждения того факта, что ваш работодатель уплачивает налоги с вашей зарплаты. И на ее основании вам может быть предоставлен имущественный вычет. Такую справку вам должен выдать бухгалтер работодателя. Для граждан, которые уплачивают налоги по иным основаниям, также необходимо предоставление подтверждающих документов. Если человек получает легально доходы в 2-х или более источниках, то справки необходимы обо всех источниках.

Стоит отметить, что предоставление подобных справок в интересах граждан, так как чем большую сумму налогов вы уплатили, тем быстрее вам вернут сумму имущественного вычета за уплаченный налог на квартиру.

При наличии перечисленных документов к декларации прилагаются их копии, кроме справки 2-НДФЛ (она подается в оригинале).

Заполненная декларация с приложенными документами подается в налоговый орган по месту вашего жительства.

Что касается срока подачи, то он рассчитывается следующим образом. Налоговым периодом будет считаться тот год, в котором был приобретена квартира. Соответственно, налоговая декларация должна быть подана в следующем году до 30 апреля.

Тем не менее, с подачей декларации не стоит затягивать, так как не исключен случай возврата вам неправильно оформленной декларации. Поэтому заняться данным вопросом желательно сразу после Нового года.

Стоит почитать

Как продать квартиру родственнику? Продажа квартиры родственнику с точки зрения зак-ва ничем не отличается о сделки с любым другим гражданином. Покупатель и продавец приходят в нотариальную контору, имея при себе стандартный пакет документов. [&hellip]

Как продать квартиру родственнику? Продажа квартиры родственнику с точки зрения зак-ва ничем не отличается о сделки с любым другим гражданином. Покупатель и продавец приходят в нотариальную контору, имея при себе стандартный пакет документов. [&hellip]  Как оформить возврат подоходного налога при покупке квартиры? При покупке квартиры все граждане Российской Федерации имеют право на налоговый вычет. Его размер составляет 13 процентов от всей стоимости жилья. Налоговый вычет предоставляется гражданам, купившим квартиру, [&hellip]

Как оформить возврат подоходного налога при покупке квартиры? При покупке квартиры все граждане Российской Федерации имеют право на налоговый вычет. Его размер составляет 13 процентов от всей стоимости жилья. Налоговый вычет предоставляется гражданам, купившим квартиру, [&hellip]  Как получить имущественный вычет при покупке жилья? После покупки жилья все граждане Российской Федерации, а также иностранные граждане, проживающие в России более 183 дней в году, состоящие на налоговом учете (то есть, являющиеся налогоплательщиками) имеют [&hellip]

Как получить имущественный вычет при покупке жилья? После покупки жилья все граждане Российской Федерации, а также иностранные граждане, проживающие в России более 183 дней в году, состоящие на налоговом учете (то есть, являющиеся налогоплательщиками) имеют [&hellip]  Юридическая чистота квартиры Покупка таких серьезных объектов, как недвижимости, несет за собой не малую опасность. Когда, например, оплачен аванс, акая то часть необходимой суммы, опасность потерять все, включая и квартиру и деньги [&hellip]

Юридическая чистота квартиры Покупка таких серьезных объектов, как недвижимости, несет за собой не малую опасность. Когда, например, оплачен аванс, акая то часть необходимой суммы, опасность потерять все, включая и квартиру и деньги [&hellip]  Как управлять многоквартирными домами Управлять многоквартирными домами ныне можно разными способами. Владельцам обновленный Жилищный кодекс предлагает как минимум 3 варианта. Нередко жильцы, которые ко всему прочему выступают собственниками [&hellip]

Как управлять многоквартирными домами Управлять многоквартирными домами ныне можно разными способами. Владельцам обновленный Жилищный кодекс предлагает как минимум 3 варианта. Нередко жильцы, которые ко всему прочему выступают собственниками [&hellip] Заполняем 3 НДФЛ для получения имущественного вычета

Инструкция по заполнению 3-НДФЛ

Иванов Иван Иванович в 2012 году купил квартиру за 2 200 000 руб.

В 2013 году он обратился за имущественным вычетом и вернул 91 000 руб подоходного налога за 2012 год, т.е. из максимально возможного вычета 2 000 000 руб. использовал 700 000 руб (Строка 140 + строка 240 листа И последней сданной 3-НДФЛ)

Установка программного обеспечения

- Заходите на официальный сайт ФНС http://www.nalog.ru

- Выбираете раздел «Физические лица»

- Находите раздел «Программное обеспечение», выбираете «Декларации»

- Выбираете год за который подаете декларацию, далее выбираете «Программа установки. расширение EXE», загружаете программу и запускаете

Запустив программу — слева увидите список вкладок к заполнению, идем по порядку.

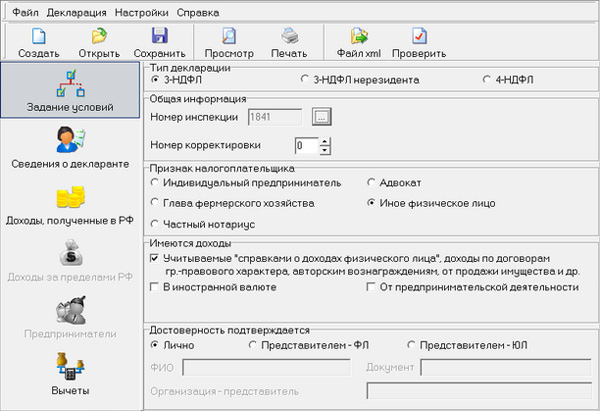

Шаг 1. Заполняем «Задание условий»

Тип декларации — 3-НДФЛ (если Вы постоянно работаете и проживаете в России)

Номер инспекции — выбираете налоговую к которой относитесь по месту жительства (месту постоянной прописки)

Признаки налогоплательщика — выбираете «иное физическое лицо»

Имеются доходы — выбираете «учитываемые “справками о доходах физического лица” »

Достоверность подтверждается — «лично», если сдаете лично сами.

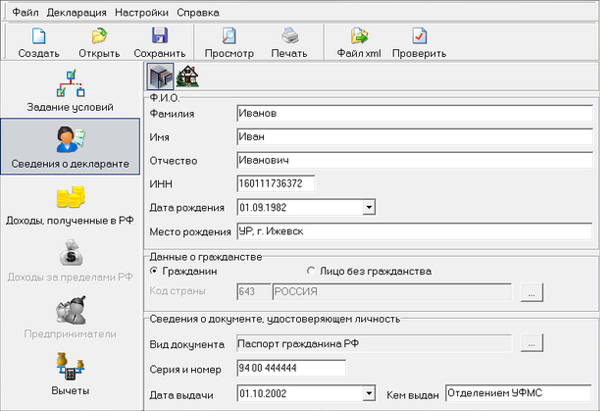

Шаг 2. Заполняем «Сведения о декларанте»

Обязательно в первую очередь выберете сверху «ящик с документами»

Ф.И.О — заполняете

ИНН — заполняете. Если не знаете ИНН пройдите на официальный сайт ФНС

Данные о гражданстве — выбираете «гражданин»

Сведения о документе, удостоверяющем личность — выбираете «паспорт - 21», далее заполняете паспортные данные.

Адрес в РФ - “жительства”, при подаче документов по месту постоянной регистрации “пребывания”, в случае отнесения документов по временной регистрации.

Указываете индекс, адрес, если нет район, то оставляете пустые графы.

Номер телефона пишите с кодом города, без пробелов.

ОКТМО - ставите 8-мизначный код. Код найдете на официальном сайте ФНС http://www.nalog.ru/rn77/service/oktmo/

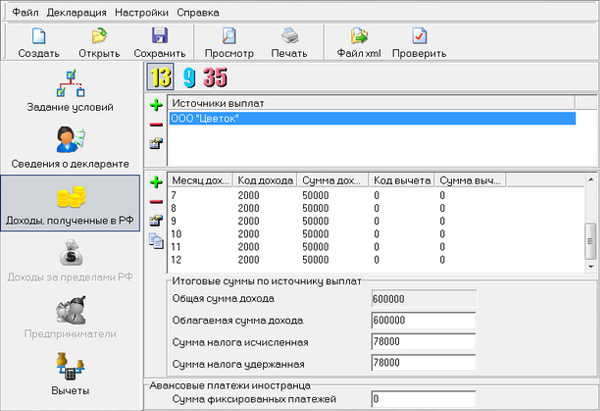

Шаг 3. Заполняем «Доходы полученные в РФ»

В первую очередь выбираете 13%.

Источник выплат — нажимаете на первый зеленый +. Заполняете в появившемся окне название организации, в которой работаете, ИНН, КПП, ОКТМО. Информацию для заполнения данного окна можете взять с раздела №1 справки 2-НДФЛ (справку берете в бухгалтерии по месту работы).

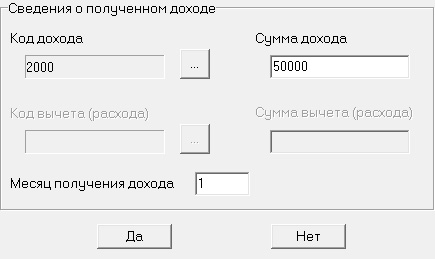

Теперь нажимаете на второй зеленый +, после чего открывается окно «сведения о доходе».

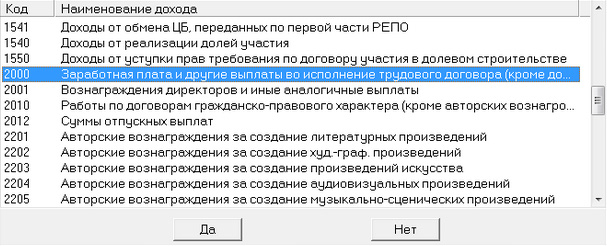

Выбираете «код дохода» - в нашем случае это заработная плата (2000), указываете месяц за который получили доход, нажимаете “Да”. Таким образом заполняете сведения о доходе за весь год. Информацию для заполнения данного окна можно взять с раздела №3 справки 2-НДФЛ.

Имейте в виду для некоторых доходов необходимо указать сумму и код вычета.

Шаг 4. Заполняем окно «Вычеты»

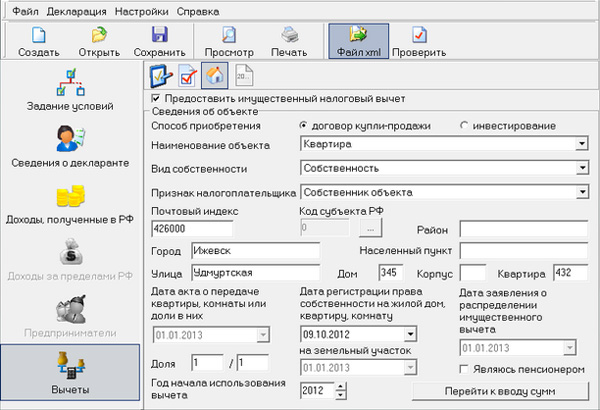

При заполнении декларации по имущественному вычет выбираете кнопку с домиком.

Ставите галочку напротив «предоставить имущественный налоговый вычет»

Способ приобретения — если квартира куплена по договору купли-продажи, отмечаем «договор купли-продажи», если квартира куплена в новостройке, т.е. в строящемся доме, то выбираем «инвестирование»

Наименование объекта — «квартира»

Вид собственности — выбираете из свидетельства о государственной регистрации

Признаки налогоплательщика - в зависимости кто сдает декларацию. В нашем случае «собственник объекта»

Адрес - вводите адрес приобретенного имущества. Не забывайте ввести код субъекта РФ.

Дата акта о передачи квартиры, комнаты или доли в них — если имущество приобретено в строящемся доме, ставите дату из акта

Дата регистрации права собственности на жилой дом, квартиру, комнату — если квартира куплена по договору купли-продажи, ставите дату из договора

Дата заявления о распределении имущественного вычета — если общая совместная собственность, то отражаете дату составления заявления о распределении долей

Год начала использования вычета — если получаете в первый раз, то ставите 2013, при обращении за остатком вычета ставите год возникновения права на имущественный вычет. В нашем случае 2012 год.

Далее нажмите «Перейти к вводу сумм»

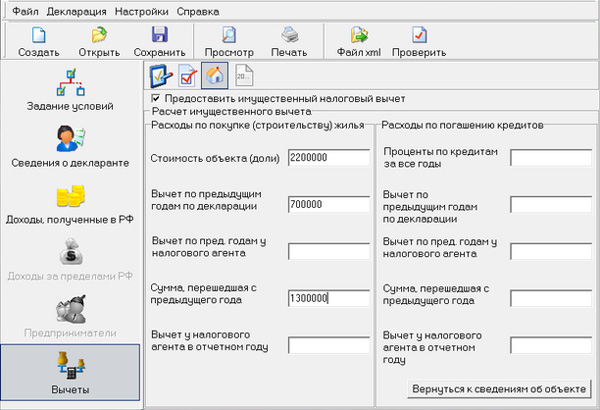

Стоимость объекта (доли) — указываете сумму из договора

Вычет по предыдущим годам по декларации — отражаете сумму вычета полученного ранее. Только имейте в виду это не сумма, которую Вам вернули на расчетный счет. В нашем случае Иванов И.И воспользовался 700 000 руб. Значит эту сумму и указываем. (Строка 140 + строка 240 листа И последней сданной 3-НДФЛ (или листа Л, если это декларация за период до 2010 года))

Сумма перешедшая с предыдущего года — в нашем случае это 1 300 000 руб.(Строка 260 листа И из 3-НДФЛ с последней сданной 3-НДФЛ. Либо сумма из уведомления ИФНС на 2012 год)

Вычет по пред. годам у налогового агента и вычет у налогового агента в отчет. году — заполняете в случае получения вычета через работодателя. Указываете сумму не удержанного налога, эту информацию найдете в пункте 4.1 справки 2-НДФЛ (код вычета — 311).

Расходы по погашению кредитов — заполняете в случае пользования ипотекой.

Теперь Вы можете просмотреть заполненную декларацию 3-НДФЛ и распечатать.

Также заполнить декларацию можно онлайн на сайте НДФЛка

Пример заполнения декларации 3-НДФЛ на приобретенную квартиру, особенности получения налогового вычета

Каждый официально трудоустроенный гражданин РФ имеет право на получение имущественного налогового вычета в случае приобретения первого жилья. Чтобы получить его в полной мере, необходимо знать, как следует заполнять декларацию 3-НДФЛ в случае приобретения квартиры. Существует немало нюансов, с которыми непременно стоит ознакомиться!

Официально трудоустроенные граждане РФ в соответствии с п.1 ст. 220 НК РФ имеют право на получение имущественного вычета. То есть, получая официальные доходы, облагаемые по ставке 13 %, они могут вернуть часть средств, потраченных на приобретение жилой недвижимости. Но для того чтобы это сделать, очень важно выяснить, как заполнить декларацию 3-НДФЛ при покупке квартиры. Также нужно ознакомиться с рядом условий, при которых получение средств является возможным.

Основные особенности

Вернуть 13 % от суммы, потраченной на приобретение жилья. могут любые граждане, выплачивающие подоходный налог. Максимальный размер вычета составляет 2 млн. рублей, то есть, если квартира стоит 3 млн. рублей, вы сможете вернуть только 260 тыс. рублей. В 2014 году в силу вступил ряд новых правил, согласно которым процесс возврата средств стал «многоразовым».

Если стоимость вашей недвижимости составила менее предельно допустимого размера, вы можете оформить заявление на повторный вычет в последующем году. И так можно поступать до исчерпания лимита. Однако распространяется нововведение не на всех, а лишь на граждан, для которых право на возврат денег наступило в 2014 году либо позднее.

Оно возникает в день оформления квартиры в собственность. Факт покупки жилой недвижимости и определяет ваше право на получение компенсации. Поправки, внесенные в ст. 220 Налогового кодекса (ФЗ № 212 от 23.07.2013 г), повлекли за собой введение следующих правил:

Важное новшество 2014 года: жилая недвижимость, приобретенная и записанная на имя несовершеннолетних детей (как родных, так и приемных), также подпадает под действие ст. 220 НК. В связи с этим был расширен пакет документации, которую следует представить на рассмотрение налоговых органов.

В пакет документов входят такие бумаги, как:

Согласно п. 8 ст. 220 Налогового кодекса, получать вычет можно у каждого работодателя, начиная с 2014 года. Но эта процедура гораздо сложнее: требуется подать заявление в ФНС, затем получить уведомление и передать его в бухгалтерию своей компании (или нескольких компаний), после чего НДФЛ с вас удерживать не будут в течение 1 года.

Порядок заполнения декларации

Самый важный шаг на пути к возврату средств – заполнение декларации. Потребуется заполнить 7 листов 3-НДФЛ (не забудьте пронумеровать их соответствующим образом).

Важные советы по заполнению:

Для получения имущественного вычета на покупку жилья понадобятся титульные листы (1 и 2), Раздел 1 и Раздел 6, Лист А, лист Ж1, Лист И.

Рисунок 1. Титульный лист декларации 3-НДФЛ

Источники:

, , , ,

Следующие документы

26 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(56) просмотров

Образец решения гск

(4) просмотров

Образец доверенности на трактор

(3) просмотров

Резюме монтажника металлоконструкций образец

(3) просмотров

Образец служебной характеристики уборщица

(3) просмотров

Образец характеристики в прокуратуру

(3) просмотровНедавно добавленные материалы:

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

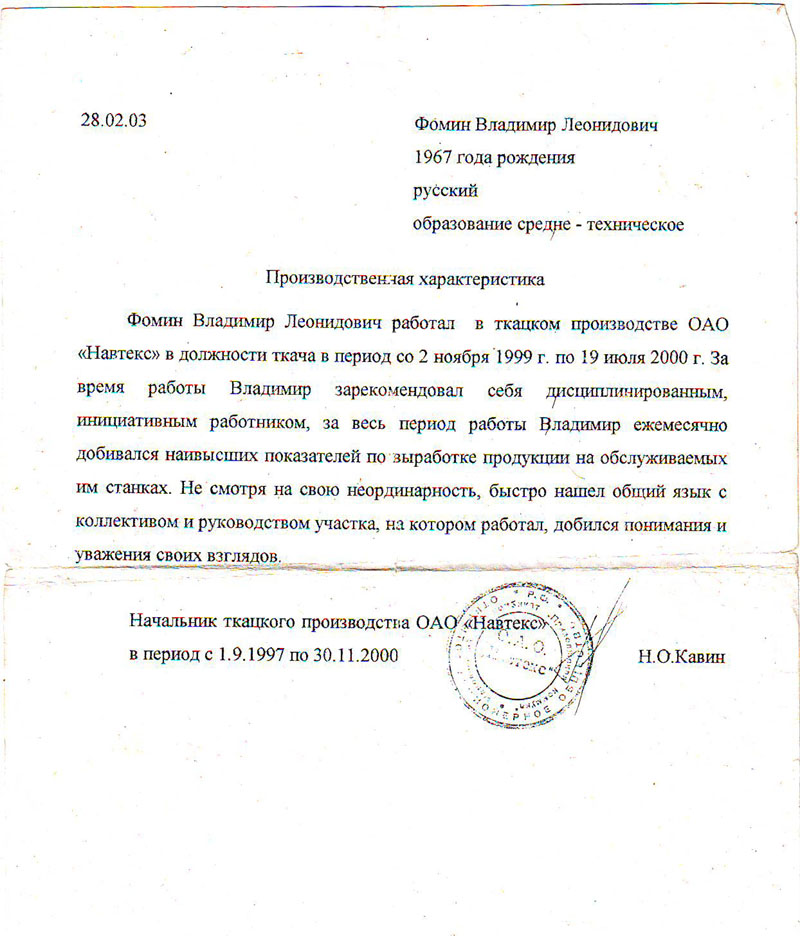

Как пишется характеристика на человека образец

Как пишется характеристика на человека образец Письмо в водоканал образец

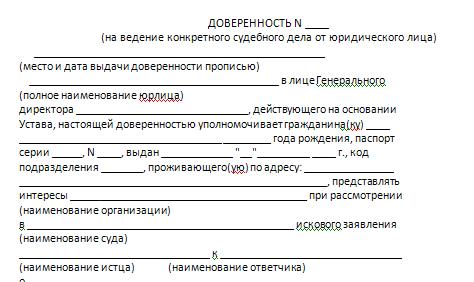

Письмо в водоканал образец Доверенность представителя юридического лица образец

Доверенность представителя юридического лица образец Увольнение директора запись в трудовой образец

Увольнение директора запись в трудовой образец Как пишется объяснительная записка образец

Как пишется объяснительная записка образец Дневник студента практиканта по педагогической практике образец

Дневник студента практиканта по педагогической практике образец Рецензия на дипломную работу по анализу образец

Рецензия на дипломную работу по анализу образец