Налоговая декларация при продаже земельного участка образец

Образец заполнения 3-ндфл при покупке земельного участка

При запросе ИНН в этом разделе надобно показать ИНН вашего работодателя, но не ваш, потому что наполнение собственных этих теснее сзади.

Налог уплачивают, коммерсанты и уроженцы, которые имеют земляные участки принадлежности, в неизменном (бессрочном) потреблении либо в пожизненном наследуемом владении: рекламация на брак образец .

Не считая заявления программа сформировывает реестр документов, который мы и еще советуем наполнять. При формировании декларации в нашем сервисе, налоговые консультанты окажут вам помощь не столько наполнить декларацию, ведь и дадут ответ на все ваши вопросцы. Припомним, собственно сумма имущественного минуса при приобретении жилища имеет лимитирование 2 млн руб. Синопской набережной) тел: +7(812) 335-14-03 Столицы, Петербурга и прочих мегаполисов Рф(pfrf. Сообразно пункту 4 статьи 27 Земляного кодекса к таким территориям относятся участки под объектами федеральной принадлежности.

Калькулятор-онлайн налога ЕНВД: Расчет признаков декларации ЕНВД по базисной прибыльности и коэффициентам Безвозмездно. При заполнении адреса нужно быть осмотрительным, заглавие ареала писать лично не стоит справа есть стрелочка, коя может помочь подобрать необходимый ареал и нажав на него, он механически попадет в необходимую строчку.

Право на налоговый вычет по ходу выполнения строительных работ жилого здания появилось в 2014 году, в следствии этого господин имеет право по завершении 2014 года обратиться в налоговый орган за возвратом подоходного налога.

Калькулятор-онлайн налога УСН: На веб-сайте изготавливается полный расчет всех признаков декларации УСН Даром. С 2015 года поменялись сроки подачи РСВ-1, 4-ФСС и НДС. Но они обязаны уплачивать авансовые платежи, срок уплаты которых установлен представительными органами городских образований. В соответствии с этим земляной налог и еще исчисляется раздельно в отношении площади земляного участка, коя присутствует на различных землях. И опосля того, как дом станет достроен, к вычету станет возможно принять затраты не столько на покупку недвижимости, ведь и на ее достройку.

Абсолютное или же выборочное копирование всех которые были использованы веб-сайта вполне вероятно исключительно с письменного разрешения редакции журнальчика Русский Налоговый Посыльный". Как доказать право на материальный вычет, какими документами? При приобретении земляных участков, предоставленных для персонального строительства жилья в подтверждение права на материальный вычет уроженец дает: Копии документов, подтверждающих право принадлежности на земляной участок или же долю (части) в нем. Как мы теснее фиксировали, отдельный вычет на покупку участка территории не предоставляется образец декларации на земельный участок . Заметки по теме в журнальчике Русский налоговый посыльный 25 февраля завершающий день уплаты акцизов за январь Торгашеский сбор имеют все шансы на 3 года перенести Еще более фирм станут отчитываться электронно Собственно учитывать при подготовке годового отчета? Лена Позднякова, создатель обучающих программ по бухгалтерскому учету, аудитор 2011 2015 Журнальчик Русский Налоговый Посыльный спец фактический журнальчик для основных бухгалтеров, аудиторов и налоговых консультантов Все права защищены

Пример расчета вычета при покупке земельного участка

Образец декларации на земельный участок. Оценка: 84 / 100 Всего: 29 оценок.

Другие новости по теме:

- Нестеренко отметил, что с юридической точки зрения. Что соблюдена письменная форма договора займа, либо если. Имеет ли силу расписка не заверенная нотариусом ,не имеющая подписи .

- Образец договора займа (примерная форма). Договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру .

- Образцы расписок и ДКП составить, распечатать и согласовать с. В двух экземплярах, имеющих одинаковую юридическую силу.

- Образец Расписка в получении денежных средств за оказание. Имеющих одинаковую юридическую силу, по одному для каждого из .

Налог с продажи земельного участка

У физических лиц, которые в течение 12-ти календарных месяцев осуществили продажу земельного участка, возникает обязательство уплаты налога с полученного дохода. При этом имеет значение множество факторов: период нахождения (проживания) продавца на территории РФ, срок владения недвижимым имуществом и пр.

Налоговые обязательства продавца – физического лица

Для расчета суммы налога с продажи земельного участка используются разные значения налогового начисления. Согласно законодательству, лица, которые проживают на территории РФ 183 дня и более, имеют право оплачивать взносы в бюджет по 13-процентной ставке. А вот нерезиденты обязаны будут уплатить налог по 30-процентной ставке.

В случае если проданный земельный участок находился в собственности продавца 36 месяцев и менее, то в периоде, следующим за отчетным (до 30 апреля), необходимо будет предоставлять в налоговую службу декларацию (формы 3-НДФЛ ) о полученном доходе.

При этом лицо вправе воспользоваться налоговым имущественным вычетом. существенно сократив свои затраты. Продавцу необходимо оплатить взносы в бюджет до 15 июля. Несоблюдение сроков декларирования дохода и уплаты налогов влечет за собой применение штрафных санкций к нарушителю.

Особых сложностей с заполнением бланка декларации нет. Образец и пояснения к составлению документа можно найти на сайте налоговой службы, распечатать и заполнить от руки. Как вариант – сформировать документ в специальной программе в электронном виде.

Сроки декларирования доходов

Представление декларации нужно осуществить на протяжении четырех месяцев, с 1 января по 30 апреля года, следующих за календарным периодом, в котором была осуществлена сделка по продаже имущества. Документ подается в орган налогового контроля по месту регистрации (официально зарегистрированного адреса проживания, пребывания) налогоплательщика.

В случае если 30-го апреля является выходным или праздничным днем, то крайним сроком будет считаться первый рабочий день после этой даты. Для получения налогового имущественного вычета сроков подачи документов нет, эту процедуру можно осуществить на протяжении всего года.

Специалисты налоговой службы проводят проверку предоставленных налогоплательщиком данных о доходах в течение 90 дней (согласно пункту 2 статьи 88 Налогового кодекса). Одновременно с декларированием дохода продавец может подать заявку на получение имущественного возмещения (вычета), а также и на возврат части начисленного налога. Излишне оплаченные взносы в бюджет будут возвращены на протяжении одного месяца с момента подачи заявления на возврат физическим лицом, однако, согласно пункту 6 статьи 78 Налогового кодекса, не ранее дня окончания камеральной проверки.

Процедура подачи сведений в налоговую службу

Представить сведения о полученном доходе продавец может как на бумажном носителе, так и в электронном формате. Документ предоставляется в налоговый орган лично плательщиком или его законным представителем (лицом, действующим на основании доверенности, опекуном, попечителем, родителем и т.д.). При отправке документов обычной почтой следует прилагать опись всех вложений. Датой подачи декларации в этом случае будет считаться указанная на почтовом штемпеле дата отправки конверта.

Причины отказа в приеме декларации

Налоговая служба может выставить отказ в приеме документов. Основанием для такого действия может являться:

Внесение налогового платежа

Внести в бюджет начисленную сумму налога за продажу земельного участка необходимо до 15 июля года, который следует за отчетным периодом. Для удобства любой налогоплательщик может воспользоваться онлайн сервисом. который позволяет осуществлять платежи в электронном виде. На сайте налоговой службы доступны образцы платежного поручения. Документ следует распечатать, внести свои данные и оплатить в кредитном учреждении.

В отношении некоторых категорий физических лиц действуют особые условия оплаты налоговых начислений. Для индивидуальных предпринимателей, использующих общую схему налогообложения, действует система авансовых платежей, которые должны вноситься по предоставляемому налоговой службой уведомлению. А именно:

Штрафные санкции

Налогоплательщикам следует строго соблюдать все сроки уплаты налоговых взносов, и учитывать, что им также придется нести ответственность за недостоверность предоставленных сведений. При несвоевременном декларировании доходов нарушителю грозит штраф, размер которого составляет 5% от начисленной суммы взносов в бюджет за каждый месяц просрочки. Однако предельный размер штрафов установлен пунктом 1 статьи 119 Налогового кодекса, и составляет не более тридцати процентов от суммы налоговых взносов или не менее одной тысячи рублей.

Устарел бланк или статья? Пожалуйста нажми!

Уплата ндс при продаже земельного участка

2443

УПЛАТА НДС ПРИ ПРОДАЖЕ ЗЕМЕЛЬНОГО УЧАСТКА

Мы продаем земельный участок. Его балансовая стоимость - 50 тыс. грн. Экспертная стоимость - 100 тыс. грн, а договорная - 80 тыс. грн. С какой стоимости нужно уплатить НДС и как показать эту операцию в декларации?

Ответ

При продаже земли в пп. 197.1.21 Налогового кодекса Украины ( далее - НКУ ) предусмотрена льгота. Освобождены от налогообложения поставки (продажа, передача) земельных участков, земельных долей (паев), кроме размещенных под объектами недвижимого имущества и включаемых в их стоимость в соответствии с законодательством (с учетом положений абзаца первого пп. 197.1.13 НКУ). Согласно последней норме освобождены от НДС операции по безвозмездной приватизации жилищного фонда, включая места общего пользования в многоквартирных домах и придомовых территорий, приусадебных земельных участков согласно законодательству, а также поставки услуг, получение которых, в соответствии с законодательством, является обязательной предпосылкой приватизации жилья, придомовых территорий многоквартирных домов, приусадебных земельных участков.

Как мы поняли из вопроса, земельный участок, который продает ваше предприятие, является отдельным объектом, поскольку на операцию продажи распространяется льгота по НДС.

Вместе с тем объем поставки по этой операции следует показать в НДСном учете. Он равен договорной контрактной стоимости товара, но не ниже обычной цены (п. 188.1 НКУ). Правила определения обычной цены приведены в п. 1.20 Закона Украины О налогообложении прибыли предприятий в редакции от 22.05.97 г. № 283/97-ВР. Согласно его пп. 1.20.51 в некоторых случаях для обоснования обычной цены применяют правила национальных стандартов оценки имущества и имущественных прав. То есть при фискальном подходе обычной ценой земучастка можно считать ее экспертную оценку.

Поэтому мы считаем, что для вас будет безопаснее указывать в налоговой накладной, Реестре выданных и полученных налоговых накладных и декларации по НДС объем поставки исходя из экспертной оценки земли. В декларации для освобожденных операций для этого предназначена строка 5.

Нужно ли платить налог с продажи земельного участка?

Многие граждане Российской Федерации, продавая земельные участки, находящиеся в их собственности, не знают, как правильно следует рассчитывать свои налоговые обязательства перед бюджетом.

Некоторые налогоплательщики, даже непроизвольно нарушая налоговый режим, подвергают себя финансовым взысканиям.

Все операции, касающиеся купли-продажи земельных участков, регламентированы действующими на территории России:

Субъекты налогообложения ↑

Субъектами налогообложения являются граждане, которые более 183-и дней проживают на территории Российской Федерации.

Также налоговые обязательства при продаже земельных участков могут возникнуть и у граждан, проживающих в России менее 183-и дней ст. 207 Налогового кодекса России.

Физические лица

Физические лица – граждане, проживающие на территории Российской Федерации. Они имеют законное право совершать любые сделки с личными земельными участками.

При продаже земельного участка такие налогоплательщики обязаны руководствоваться действующим на территории РФ Налоговым кодексом.

На них возлагается обязанность начислить налог с дохода, полученного при продаже земли, и перечислить его в местный бюджет.

Также они должны в установленные Федеральным законодательством сроки заполнить и подать декларацию в налоговую инспекцию.

Юридические лица

Юридические лица – коммерческие компании (любой формы собственности), задействующие для ведения бизнеса земельные участки. Они числятся на балансе компаний в разделе «основные фонды».

Чтобы совершать любые операции с недвижимым имуществом, к которому причисляются и земельные участки, в уставе юридического лица должно быть это зафиксировано.

Если юридическое лицо осуществляет свою хозяйственную деятельность в качестве коллективного предприятия, то решение о продаже земельного участка будет приниматься собранием учредителей.

Обязательства по таким сделкам будут исчисляться в соответствии с выбранной юридическим лицом системой налогообложения.

Индивидуальный предприниматель (ИП)

Индивидуальные предприниматели – физические лица, осуществляющие хозяйственную деятельность на территории Российской Федерации.

Они могут, также как и юридические лица, задействовать земельные участки в своей предпринимательской деятельности.

В том случае, ИП примут решение продать такой надел земли, они должны будут заплатить с этой сделки налог.

При этом стоит отметить, что задействованная процентная ставка, при определении их обязательств перед местным бюджетом, будет соответствовать выбранной ними системе налогообложения.

Сумма денежных средств от проданного земельного участка, используемого в предпринимательской деятельности, будет являться доходом, о получении которого им придётся отчитаться.

Какой налог с продажи земельного участка, если: ↑

Физические лица, которые владеют земельными участками, должны учитывать, что налогообложение операций по их продаже имеет свои особенности.

Такой порядок регламентирован Налоговым кодексом России.

В собственности менее 3 лет

Если владелец земельного участка, который находится в его собственности менее 3-х лет, решил его продать, то ему придётся заплатить налог на доходы с продажи.

Налогоплательщику нужно самостоятельно рассчитать свои обязательства перед местным бюджетом (по ставке 13%) и провести по ним полный расчёт.

При определении обязательств перед местным бюджетом владелец земли может значительно уменьшить сумму налога.

Для этого ему следует воспользоваться одним из двух способов:

- Использовать налоговый вычет, сумма которого равна 1 000 000,00 рублей.

- Использовать документально подтверждённые расходы, понесённые при приобретении земельного участка (квитанции о его оплате).

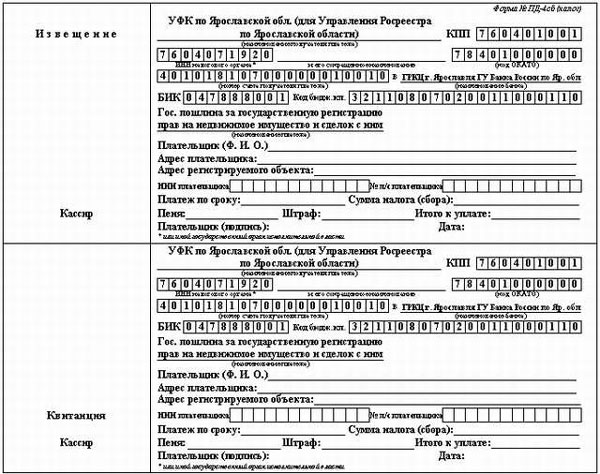

Фото: образец квитанции об уплате госпошлины

Данный порядок регламентирован действующим на территории ст. 208 НК РФ .

В собственности более 3 лет

В том случае, когда владелец земельного участка, находящегося в его собственности более 3-х лет, решит его продать, то он освобождается, как от обязанности подавать декларацию 3 – НДФЛ, так и от уплаты налога.

В первую очередь, такие данные можно посмотреть в свидетельстве о праве собственности на земельный участок.

Данный порядок регламентирован действующим Налоговым кодексом РФ ст. 217 .

Полученного по наследству

Налогообложение проданных земельных участков, полученных по наследству, осуществляется в обычном порядке.

Владельцы земли (которая находится в их собственности менее 3-х лет) могут немного уменьшить свои налоговые обязательства.

Для этого им следует воспользоваться налоговым вычетом (его сумма не может превышать 1 000 000,00 рублей).

Те собственники земельных участков, предназначенных для ведения личного подсобного хозяйства, срок владения которыми превысил 3-х летний рубеж, не являются налогоплательщиками.

Все о налоговом вычете при покупке земельного участка в СНТ читайте здесь .

Кадастровая стоимость земельного участка, полученного налогоплательщиком по завещанию, составляет 3 000 000,00. В этом случае владелец участка может воспользоваться налоговым вычетом (1 000 000,00 руб.).

Расчёт налога:

НДФЛ = (3 000 000,00 – 1 000 000,00) х 13 %

НДФЛ = 260 000,00 рублей.

Как рассчитать (размер) ↑

Чтобы рассчитать налог с продажи земельного участка необходимо в первую очередь определить налоговую базу.

Также важен срок, в течение которого земельный надел находился в собственности налогоплательщика. При исчислении налоговых обязательств при продаже земли, может задействоваться налоговый вычет.

Сумма полученного дохода может уменьшаться расходами, понесёнными налогоплательщиком при приобретении земельного участка.

Процентная ставка налога определяется владельцем участка в соответствии со ст. 224 НК РФ .

С какой суммы берется?

При исчислении налога с продажи земельного участка, полученного по наследству, берётся его кадастровая стоимость.

Порядок налогообложения данной операции проводится по обычной системе (применяется ставка 13% при продаже участков, которые находились в собственности до 3-х лет).

Эта налоговая база регламентируется ст. 210 Налогового кодекса России.

Ставка (процент)

Доходы, полученные в результате продажи земельных участков, должны облагаться налогом НДФЛ.

Действующим на территории Российской Федерации Налоговым кодексом (ст. 224) установлены следующие ставки налога:

Какие есть льготы?

В соответствии с действующим Налоговым кодексом (п. 5 ст. 391 ), некоторые налогоплательщики, продавшие земельные участки, имеют право воспользоваться льготами при исчислении налоговых обязательств.

Такая категория плательщиков налога НДФЛ могут на 10 000,00 рублей уменьшить налоговую базу.

В настоящее время льготы распространяются на следующих лиц:

- Герои СССР.

- Герои РФ.

- Кавалеры (полные) ордена Славы.

- Ветераны ВОВ.

- Ветераны боевых действий.

- Инвалиды боевых действий.

- Инвалиды 1-й группы.

- Инвалиды 2-й группы (оформившие её до 01.01.2004 г.).

- Граждане, получившие инвалидность в детстве.

- Ликвидаторы ЧАЭС.

- Лица, подвергнувшиеся радиоактивному воздействию на ПО «Маяк».

- Лица, пострадавшие от радиации, при сбросе опасных отходов в реку «Теча».

- Лица, подвергнувшиеся радиоактивному воздействию на полигоне «Семипалатинский».

- Лица, принимавшие участие в испытании термоядерного и ядерного оружия.

- Лица, принимавшие участие в ликвидации ядерных аварий.

- Лица, получившие под воздействием радиации лучевую болезнь (имеющие инвалидность).

Чтобы воспользоваться данной льготой (10 000,00 рублей) необходимо лично налогоплательщикам обратиться в налоговую инспекцию по месту их прописки.

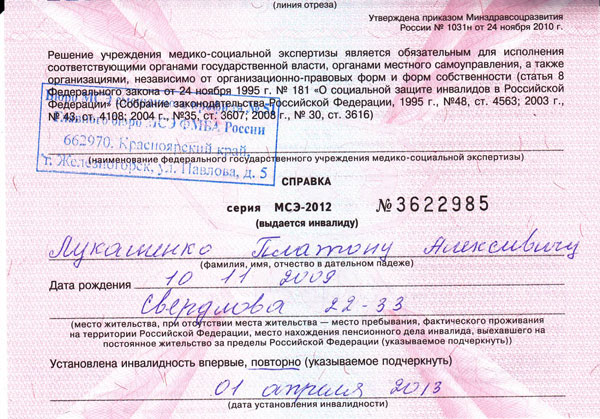

Они должны предоставить пакет документации, подтверждающей право на льготу:

Фото: удостоверение со званием (образец)

ЗЕМЕЛЬНЫЙ НАЛОГ: уточнение налогового обязательства

О чем пойдет речь

С 01.07.12 г. вступили в силу внесенные Законом № 4834* существенные изменения в НКУ, касающиеся усовершенствования норм существующего законодательства. Эти изменения не обошли стороной и плату за землю. В частности, подкорректирован механизм расчета земельного налога за земельные участки, предоставленные предприятиям промышленности, транспорта, связи, энергетики, обороны, НДО которых проведена и которые находятся за пределами населенных пунктов.

* См. Тему недели Налоговый кодекс: анализируем изменения // БН, 2012, № 29, с. 22.

Напомним, что до внесения изменений Законом № 4834 в НКУ универсальная ставка земельного налога, установленная в п. 274.1 НКУ и составляющая 1 % от НДО, распространялась на все земельные участки, НДО которых проведена ,независимо от их местонахождения, за исключением некоторых видов земельных участков.

К земельным участкам, на которые не распространялись нормы п. 274.1 НКУ ,были отнесены в том числе земли, предоставленные предприятиям промышленности, транспорта, связи, энергетики, обороны, расположенные за пределами населенных пунктов . При использовании таких земельных участков размер земельного налога рассчитывался не по универсальной, а по специальным ставкам .Размер таких специальных ставок для расчета земельного налога по вышеупомянутым земельным участкам определен в ст. 278 НКУ - в процентах от НДО единицы площади пашни по АР Крым или по области независимо от того, была проведена НДО таких земельных участков или нет .

То есть до внесения изменений размер земельного налога за земли, предоставленные предприятиям промышленности, транспорта, связи, энергетики, обороны за пределами населенных пунктов независимо от того, была проведена их НДО или нет, определялся по одной и той же методике .

С внесением изменений Законом № 4834 в ст. 278 НКУ ставки земельного налога за земельные участки, предоставленные предприятиям промышленности, транспорта, связи, энергетики, обороны, стали отличаться в зависимости от того, была проведена НДО таких земельных участков или нет .

Так, с 01.07.12 г. рассчитывать размер земельного налога по ставкам, определенным в ст. 278 НКУ ( специальным ставкам ), могут только землепользователи, использующие земельные участки, предоставленные промышленности, транспорту, связи, энергетике, обороне, расположенные за пределами населенных пунктов и НДО которых не проведена.

Если же НДО таких земельных участков проведена, то рассчитывать земельный налог следует, используя универсальную ставку земельного налога . установленную в п. 274.1 НКУ ( 1 % от НДО), а не специальную.

Это нововведение кардинально изменило подход к начислению земельного налога за земли, предоставленные предприятиям промышленности, транспорта, связи, энергетики, обороны за пределами населенных пунктов . что, в свою очередь, повлияло на увеличение в несколько раз размера земельного налога за использование вышеупомянутых земельных участков.

Учитывая специфику подачи отчетности по земельному налогу (большая часть плательщиков подает годовую отчетность с начисленными налоговыми обязательствами на текущий год), обязательства, задекларированные за июль - декабрь 2012 года, нужно уточнить.

Кроме того, не исключены случаи допущения землепользователями ошибок не только в будущих периодах, а также и в прошлых - через частые изменения факторов, влияющих на размер начисленных налоговых обязательств (изменение НДО, изменение функционального назначения земель, изменение ставок налога и т. п.) или допущения банальных арифметических ошибок. Допущение таких ошибок также требует от субъекта хозяйствования проведения соответствующего уточнения начисленных ранее налоговых обязательств.

Поэтому далее рассмотрим правила уточнения землепользователями начисленных налоговых обязательств.

Основные правила уточнения налоговых обязательств

Прежде чем перейти к самому порядку уточнения налоговых обязательств по земельному налогу, напомним основные правила исправления самостоятельно обнаруженных ошибок.

При исправлении данных в ранее поданных декларациях все субъекты хозяйствования, в том числе и плательщики платы за землю, должны ориентироваться на общие правила исправления ошибок, приведенные в ст. 50 НКУ .

Согласно этим правилам субъект хозяйствования может исправить ошибки, допущенные в декларации,

1) предельный срок подачи которой истек . двумя способами:

а) подать уточняющий расчет и оплатить сумму недоплаты и штраф в размере 3 % от такой суммы до подачи такого уточняющего расчета

б) отразить сумму недоплаты в составе декларации по этому налогу, который подается за налоговый период, следующий за периодом . в котором обнаружен факт занижения налогового обязательства, увеличенную на сумму штрафа в размере 5 % от такой суммы, с соответствующим увеличением общей суммы денежного обязательства по этому налогу.

Исправлять ошибки следует таким способом:

- с учетом сроков давности . определенных ст. 102 НКУ (1095 дней, наступающих за последним днем предельного срока подачи налоговой декларации, а если такая налоговая декларация была предоставлена позже, - за днем ее фактической подачи)

- до начала проверки контролирующим органом уточняемого периода.

Кроме того, в случае самостоятельного выявления налогоплательщиком занижения налогового обязательства, согласно п.п. 129.1.2 НКУ необходимо начислить пеню на сумму такого занижения за весь период занижения

2) предельный срок подачи которой еще не закончился . Чтобы исправить ошибку в такой декларации, налогоплательщик должен подать новую отчетную декларацию с исправленными показателями до истечения предельного срока подачи декларации за такой отчетный период. При исправлении ошибок этим способом к субъектам хозяйствования никакие штрафные санкции не применяются.

Однако напрямую воспользоваться правилами исправления самостоятельно обнаруженных ошибок плательщики платы за землю не могут из-за специфики подачи отчетности по плате за землю. Поэтому при уточнении данных относительно платы за землю следует согласовать общие правила исправления ошибок со спецификой подачи отчетности по плате за землю.

Подача отчетности

Начнем с того, что отчетным периодом для платы за землю является календарный год . в связи с этим законодатель предложил подавать отчетность (ст. 286 НКУ) по этому налогу на выбор одним из двух способов:

1) подать одну годовую Налоговую декларацию по плате за землю (земельный налог и/или арендная плата за земельные участки государственной или коммунальной собственности). форма которой утверждена приказом ГНАУ от 24.12.10 г. № 1015 (далее - Декларация), не позже 20 февраля текущего года соответствующему органу ГНС по местонахождению земельного участка. В ней указывается годовая сумма налога с разбивкой на равные части по месяцам (п. 286.2 НКУ ). Если подается Декларация впервые (фактически начинается деятельность субъекта как плательщика платы за землю), то вместе с ней следует подать и справку (выписку) о размере НДО земельного участка, а в дальнейшем такая справка подается в случае утверждения новой НДО

2) вместо одной годовой Декларации на текущий год можно ежемесячно подавать отчетную месячную Декларацию в течение 20 календарных дней месяца, следующего за отчетным (п. 286.3 НКУ ).

Уплачивать начисленные налоговые обязательства, как при подаче годовой, так и при подаче месячной отчетности, следует ежемесячно в течение 30 календарных дней, следующих за последним календарным днем отчетного месяца.

При этом если землепользователи избрали годичный способ декларирования налоговых обязательств, то, чтобы определить месячный платеж, годовую сумму обязательств по плате за землю следует разбить по месяцам и платить равными частями. Поэтому суммы начисленных налоговых обязательств, задекларированных в отчетной Декларации за соответствующие месяцы, считаются согласованными только по окончании предельного срока подачи месячной отчетной Декларации .

А значит, в результате специфических правил подачи отчетности по плате за землю выходит, что календарный год является отчетным периодом по плате за землю только в целях подачи отчетности, а в целях ее уплаты отчетным периодом считается календарный месяц . потому определение суммы налогового обязательства к уплате происходит ежемесячно.

Исправление ошибок

Ориентируясь на общие правила исправления ошибок и учитывая специфику подачи отчетности по плате за землю, можно сформулировать такие правила исправления самостоятельно обнаруженных ошибок.

1. Ошибка в прошлых периодах. При допущении ошибки в прошлых периодах (в прошлых годах или в месяцах, предельный срок подачи месячной декларации за которые уже истек) исправлять данные, повлиявшие на расчет налогового обязательства, субъекты хозяйствования должны по общему правилу путем подачи Декларации с отметкой уточняющая в поле 03 раздела 1 шапки (далее - Уточняющая декларация ).

Обращаем внимание, что в одной Уточняющей декларации можно исправить ошибку, допущенную только в одной ранее поданной декларации, то есть за каждый отчетный год, в котором допущена ошибка, следует подавать отдельную Уточняющую декларацию .

Исправлять ошибку через отчетную Декларацию. как это предусмотрено общими правилами, плательщик земельного налога не может . так как форма Декларации для этого не приспособлена. Хотя в основной части Декларации (стр. 11 и 19) и содержится упоминание о начислении штрафа в размере 5 %, налагаемого в случае исправления данных за прошлые периоды в отчетной Декларации.

2. Ошибка в прошлых и будущих периодах. Если плательщик допустил ошибку, повлиявшую на расчет налоговых обязательств как прошлых, так и будущих отчетных периодов (месяцев) текущего года, то исправлять эту ошибку можно:

а) в случае, когда землепользователь избрал вариант подачи одной годовой Декларации :

- путем подачи одной Уточняющей декларации с исправленными данными за все месяцы (прошлые и будущие). Связано это с тем, что годовая Декларация содержит данные, рассчитанные на год вперед, а потому разрешает уточнить данные за прошлые и будущие периоды. Против такого подхода не возражают и налоговики в консультациях, приведенных в ЕБНЗ (разд. 200.05)

- путем подачи Уточняющей декларации (с начислением штрафа и пени) для исправления показателей за прошлые месяцы текущего года, а за будущие месяцы - новой отчетной Декларации. Подавать новую отчетную Декларацию с уточненными данными за будущие периоды в соответствии с п. 286.4 НКУ нужно в течение 20 календарных дней месяца, следующего за месяцем, в котором была обнаружена ошибка . При этом можно ограничиться одной новой отчетной Декларацией с исправленными данными за все будущие месяцы сразу

б) в случае, когда землепользователь избрал ежемесячный способ подачи отчетности . ему следует исправить лишь ошибки, допущенные за прошлые периоды, путем подачи одной Уточняющей декларации. Исправлять ошибки будущих периодов в этом случае ему вообще не нужно, поскольку плательщик начислит налоговые обязательства за будущие периоды правильно.

Обратим внимание, что разграничивать будущие и прошлые периоды (месяцы), за которые исправляются ошибки, нужно ориентируясь на сроки подачи ежемесячной Декларации. Ведь пока не закончился предельный срок подачи ежемесячной Декларации за соответствующий месяц (п. 286.4 НКУ ), данные о начисленном налоге за этот месяц нельзя считать задекларированными, поскольку предельный срок подачи месячной отчетности за него еще не истек.

Например, если Уточняющая декларация подана 6 августа, то последним прошедшим месяцем при исправлении ошибок и начислении штрафных санкций считается июнь. Июль является текущим месяцем, поскольку срок подачи ежемесячной Декларации за этот месяц заканчивается 20 августа. Если же Уточняющая декларация подана 21 августа, то в таком случае последним прошедшим месяцем является июль (срок подачи отчетной декларации истек).

Заметим, что при исправлении ошибок, приведших к занижению налоговых обязательств за прошедшие месяцы, нужно начислить штраф и пеню, а за следующие месяцы штрафные санкции и пеня не начисляются.

3. Возникновение новых обстоятельств. Если у плательщика, подавшего годовую Декларацию. возникли новые факторы, влияющие на расчет платы за землю (изменение НДО или функционального использования земли, продажа земли или взятия в аренду, или изменение методики начисления платы за землю на законодательном уровне и т. п.), то проводить уточнение данных следует путем подачи новой отчетной Декларации с уточненными данными, как это предусмотрено в п. 286.4 НКУ. В этом случае никакие штрафные санкции применяться к плательщикам не будут.

Такую новую отчетную Декларацию с уточненными данными необходимо подать до истечения предельного срока подачи месячной Декларации за период, в котором произошли такие изменения, то есть в течение 20 календарных дней месяца, следующими за месяцем, в котором произошли такие изменения . Уточнять данные за прошлые периоды не нужно.

Уточняющая Декларация

Из-за отсутствия утвержденного порядка заполнения формы Декларации при заполнении Уточняющей декларации нужно пользоваться подсказками, приведенными в примечаниях к отдельным строкам Декларации .

Детально останавливаться на заполнение шапки не будем, потому что она заполняется по тем же правилам, что и отчетная, за исключением того, что:

- в разд. 1 отметку Х следует указывать в поле 03 Уточняющая. а не 01 Отчетная (об этом мы упоминали выше)

- в разд. 2 (при исправлении ошибки по земельному налогу) или в гр. 3 (при исправлении ошибки по арендной плате за земельные участки государственной или коммунальной собственности) в поле за 20__ год указывают год, за который исправляется ошибка, а в поле с учетом уточнений с - дату (число и месяц), с которой происходит уточнение показателей*.

* Заполняя это поле, стоит учитывать, что дата проставляется арабскими цифрами, причем для чисел, состоящих из одной цифры, сначала проставляется 0. Например, если уточняются данные начиная с 1 июля, то нужно указать 01.07.

Правила заполнения основной части Уточняющей декларации зависят от того, данные какой составляющей платы за землю уточняются. Поэтому далее отдельно рассмотрим правила заполнения Уточняющей декларации по земельному налогу и арендной платы за земли коммунальной и государственной собственности.

1. Земельный налог . Порядок заполнения основной части Уточняющей декларации при исправлении ошибок, допущенных при расчете земельного налога . показан в таблице.

Заполнение основной части Уточняющей декларации при уточнении данных по земельному налогу

Источники:

, , , ,

Следующие документы

26 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(48) просмотров

Образец решения гск

(4) просмотров

Образец служебной характеристики уборщица

(3) просмотров

Образец характеристики в прокуратуру

(3) просмотров

Письмо вызов образец

(3) просмотров

Характеристика сантехника с места работы образец

(2) просмотровНедавно добавленные материалы:

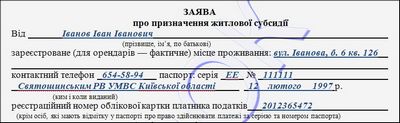

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Договор на услуги рекламы образец

Договор на услуги рекламы образец Доверенность на приобретение товара образец

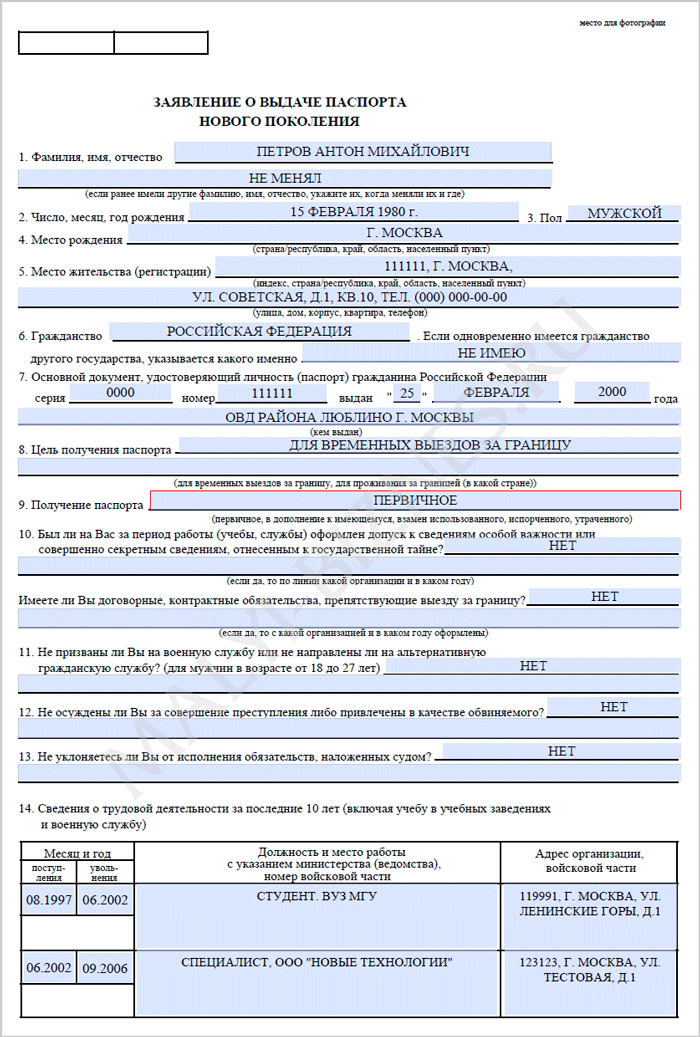

Доверенность на приобретение товара образец Анкета на загранпаспорт образец

Анкета на загранпаспорт образец Образец медицинской доверенности

Образец медицинской доверенности Дополнения к исковому заявлению образец

Дополнения к исковому заявлению образец Трудовой договор с финансовым директором образец

Трудовой договор с финансовым директором образец Льгота заявление образец

Льгота заявление образец