Нулевая счет фактура образец

Счёт-фактура

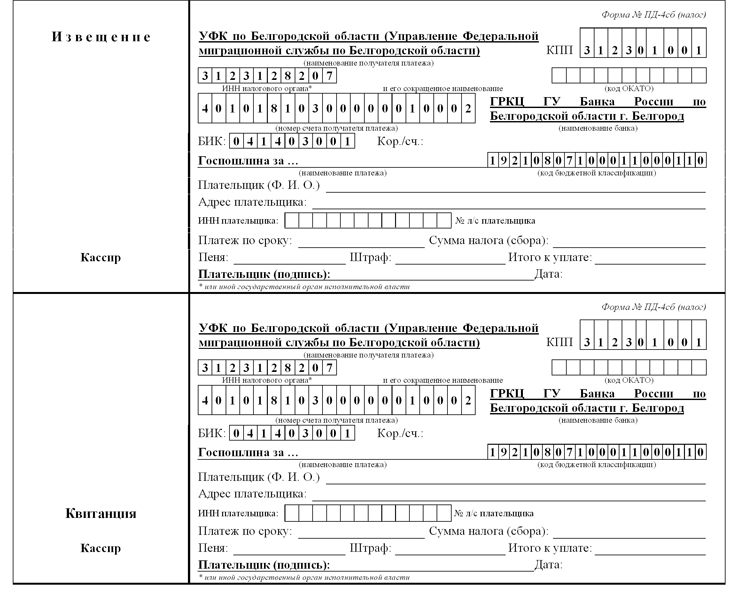

Форма документов по учёту НДС: счёт-фактура

Счёт-фактура - это документ, который выдаётся продавцом покупателю при передаче товара (выполнении работ, оказании услуг). Бланк счёта-фактуры необходим, в первую очередь, ИП и ООО на общей системе налогообложения. Выставленные счета-фактуры нужно отражать в журнале учёта полученных и выставленных счетов-фактур.

Бланк счёта-фактуры утвержден Постановлением Правительства РФ от 26 декабря 2011 г. № 1137. Со вступлением в силу этого документа в оборот была введена новая форма, а также правила заполнения документов по учёту НДС: счёт-фактура нового образца, корректировочный счёт-фактура, журнал учёта, книги покупок и продаж. Причём Минфин России разрешал до 1 апреля 2012 года применять бланки новой формы и использовать образцы старых бланков, утверждённых Постановлением Правительства РФ от 2 декабря 2000 года № 914 (письмо от 31 января 2012 г. № 03-07-15/11 ). В настоящее время применяется только новый бланк.

Появившийся бланк счёта-фактуры пополнился полем Наименование валюты. При составлении счёта-фактуры нужно указывать код валюты и её наименование в соответствии с Общероссийским классификатором. Если производится в рублях в сумме, эквивалентной сумме в иностранной валюте, то в бланк вносится наименование и код рублей - российский рубль и 643. В постановление было внесено изменение лишь один раз (Постановление Правительства РФ от 28 мая 2013 г. № 446 ), но саму форму счёта-фактуры оно не затронуло.

В сервисе Моё дело счёт-фактуру можно сформировать в закладке Продажи, раздел Закрывающие. Вы можете сохранить документ на компьютере в удобном формате (.pdf или .xls) и отправить по электронной почте.

Требования к счёту-фактуре

Составленные и выставленные счета-фактуры должны соответствовать положениям статей 168 и 169 Налогового кодекса и новой форме, установленной Постановлением № 1137. Счета-фактуры, заполненные с нарушением, не регистрируются в книге покупок, и налогоплательщик не сможет по ним применить вычет НДС. Более того, предпринимателям и организациям на УСН также следует проверять счета-фактуры.

Исправления в счёте-фактуре

Введён новый порядок исправлений, вносимых в счёт-фактуру. Ранее неверные сведения зачёркивались, новая информация вносилась в любое свободное поле, затем исправления заверялись подписью руководителя и печатью продавца с проставлением даты внесения исправления. Теперь продавцом составляется новая форма счёта-фактуры (т. е. оформляется новый документ) с таким же номером и датой, как и неверно заполненный, а в строке 1а указываются порядковый номер и дата исправления.

Счёт-фактура на аванс

Счёт-фактура на аванс составляется при получении оплаты в счёт предстоящих поставок товара (оказанных услуг). Счёт-фактуру нужно составить не позднее пяти календарных дней с момента получения аванса. Образец счёт-фактуры на аванс вы также можете скачать в сервисе.

Что такое нулевой счёт-фактура

Могут ли ООО или ИП на УСН выставить счёт-фактуру? Да, но только нулевой счёт-фактуру. Это такой документ, где в столбце Налоговая ставка пишется: Без НДС. Нулевую ставку указывать нельзя. В сервисе скачать нулевой счёт-фактуру можно вместе с накладной, достаточно поставить соответствующую отметку.

Если ИП или ООО на УСН выставит счёт-фактуру с НДС, то необходимо будет уплатить НДС и сдать декларацию по налогу. Учитывать в журнале счетов-фактур не нужно ни счета-фактуры с НДС, ни счета-фактуры без НДС.

Интернет-бухгалтерия Моё дело своевременно вносит изменения в образцы документов. В сервисе вы сможете скачать бланк нового образца. не задумываясь, это новая форма или уже отменённая, ведь все изменения учитываются, и, если бланк изменится, правки в сервисе отразятся. Счёт-фактура, используемый в сервисе, полностью соответствует требованиям законодательства. Вам не понадобятся правила, примеры или образцы заполнения счетов или накладных - наши пользователи защищены от ошибок. Благодаря автоматизации процесса формирования документов созданный в сервисе счёт-фактура всегда заполнен грамотно и по новой форме.

Скачать и заполнить бланк

Тема: Нулевая счет-фактура

Клерк Регистрация 04.05.2008 Сообщений 325

Нулевая счет-фактура

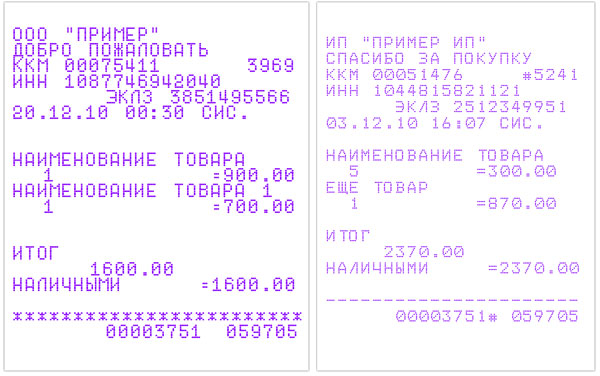

ИП УСН 15% продает гос.учреждению товар без НДС. Госучреждению все равно - дай-подай счет-фактуру (без НДС).

ИП закупил этот товар у другого ИП по товарному и кассовому чекам.

Аноним

Гость

Не давайте им нулевую счет-фактуру. В счете и в договоре с ними вставьте

НДС не облагается в связи с тем, что Поставщик (сторона договора) применяет упрощенную систему налогообложения в соответствии

Нулевая счет фактура образец - доступно к загрузке

Файл нулевая счет фактура образец создан персональной работы на вашем пк. Перед загрузкой все архивы подвергаются тщательной проверке на достоверность заявленному содержанию и наличие потенциальных угроз для вашего пк. Нажмите на кнопку, чтобы запустить процесс скачивания!

Счет фактура 2014 - скачать образец

Ниже вы найдете ссылки на скачивание бланка счета-фактуры (2014 г.) для услуг и для торговли в формате EXCEL-2003 бесплатно и без регистрации. Правила заполнения не изменились (ссылка на скачивание чуть ниже)В новом образце счета-фактуры появилась дополнительная графа 1а, в которой нужно указывать дату внесения исправлений. Если исправлений не было - ставится прочерк. Помимо этого, добавлена строка 7 «Валюта: код _ наименование_».

В таблице бланка нового счета-фактуры 2014 столбец номер 2 «Единица измерения» разбит на две части. В первой части указывается код единицы измерения, а во второй — условное обозначение (национальное). Столбец номер 10 «страна происхождения» также разбит на два раздела — «Цифровой код» и «Краткое наименование».

Новый счет-фактуру должен подписывать руководитель организации, главный бухгалтер или индивидуальный предприниматель. Новая деталь — при составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер (подпись) (Ф.И.О.)» не формируется.

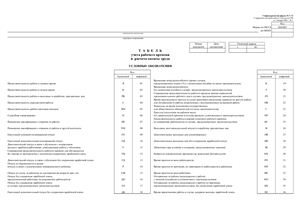

Правила заполнения счета-фактуры на отгрузку товара

В строке (1) укажите дату составления счета-фактуры и его порядковый номер (пп. "а" п. 1 Правил заполнения счета-фактуры (далее - Правила )).

В строках (2), (2а), (2б), (6), (6а), (6б) укажите наименование, адрес, продавца и покупателя, их ИНН и КПП. При продаже товаров через обособленное подразделение (ОП) указывается его КПП (пп. "в" - "д", "и" - "л" п. 1 Правил, Письмо Минфина от 03.04.2012 N 03-07-09/32).

В строках (3), (4) укажите наименование и почтовый адрес грузоотправителя и грузополучателя товаров (пп. "е", "ж" п. 1 Правил). Если товар отгружает сам продавец, в строке 3 можно написать "Он же". Если товар отгружает ОП, указывается его почтовый адрес (Письмо Минфина от 03.04.2012 N 03-07-09/32). Если счет-фактура составлен по работам (услугам), в этих строках поставьте прочерк.

В строке (5) укажите номер и дату платежного документа, если под поставку был получен аванс. Если аванс был неденежным, поставьте прочерк (пп. "з" п. 1 Правил).

В строке (7) укажите наименование валюты платежа и ее цифровой код по ОКВ (пп. "м" п. 1 Правил). Если цена определена в иностранной валюте (у. е.), но оплачивается в рублях, напишите "российский рубль" и код "643".

В графе 1 укажите наименование товаров (описание работ, услуг), как оно указано в договоре (пп. "а" п. 2 Правил).

В графах 2, 2а, 3, 4 укажите код и условное национальное обозначение единицы измерения товаров (работ, услуг) по ОКЕИ, количество (объем) товаров (работ, услуг) и цену за единицу измерения без НДС (пп. "б" - "г" п. 2 Правил). В этих графах ставятся прочерки:

- если в договоре предусмотрена единица измерения, которой нет в ОКЕИ

- если договором не определена единица измерения, например, при реализации работ (услуг)

- если единицу измерения указать невозможно, например, при реализации работ (услуг).

В графах 7, 8 укажите налоговую ставку (0%, 10%, 18%, 10/110, 18/118, "без НДС") и предъявляемую покупателю сумму НДС (пп. "ж", "з" п. 2 Правил).

В графах 5, 9 укажите общую стоимость товаров (работ, услуг), поставляемых по счету-фактуре без НДС и с учетом НДС (пп. "д", "и" п. 2 Правил).

Графы 10, 10а, 11 заполняются только при продаже импортных товаров. Укажите в них цифровой код, краткое наименование страны происхождения товаров по ОКСМ и номер таможенной декларации (пп. "к", "л" п. 2 Правил). Если вы перепродаете импортные товары, перепишите в эти графы сведения из счета-фактуры поставщика. Поставьте в графах 10 - 11 прочерки:

- если отгружаются товары российского производства

- если в счете-фактуре поставщика, у которого вы купили импортный товар, нет необходимой информации.

Счет-фактура подписывается руководителем организации и главным бухгалтером (или иными лицами, уполномоченными доверенностью или приказом руководителя) (п. 6 ст. 169 НК РФ).

Если после прочтения правил заполнения у вас остались вопросы, мы ответим вам здесь или по почте .

Анонсы

Рассмотрев вопрос, мы пришли к следующему выводу:

Обязанности по составлению "нулевых" счетов-фактур для организаций, применяющих УСН, налоговым законодательством не установлено (как и запрета на их составление). В связи с этим полагаем, что организация вправе самостоятельно решить, оформлять или нет такие счета-фактуры по просьбе своих контрагентов.

Обоснование вывода:

Обязанность по составлению счетов-фактур возложена налоговым законодательством на плательщиков НДС (ст. 169 НК РФ). При этом организации, перешедшие на упрощенную систему налогообложения (далее - УСН), не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, а также НДС, уплачиваемого в соответствии со статьей 174.1 НК РФ (при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором доверительного управления имуществом или концессионным соглашением на территории РФ) (п. 2 ст. 346.11 НК РФ).

Следовательно, организации, применяющие УСН, составлять счета-фактуры не обязаны (смотрите также письма Минфина России от 24.10.2013 N 03-07-09/44918, от 16.05.2011 N 03-07-11/126. от 05.10.2007 N 03-11-05/238. от 23.03.2007 N 03-07-11/68. письмо УФНС России по г. Москве от 06.03.2007 N 19-11/20446@, письма УМНС России по г. Москве от 08.08.2004 N 24-11/52058, от 23.01.2003 N 24-14/4624).

Обращаем внимание, что составлять счета-фактуры без выделения сумм НДС с надписью "Без налога (НДС)" должны только налогоплательщики, которые применяют освобождение согласно ст. 145 НК РФ (п. 5 ст. 168 НК РФ). Операции, обложение которых осуществляется по ставке 0%, указаны в п. 1 ст. 164 НК РФ. Оказание организацией, применяющей УСН, услуг бюджетному учреждению к таким операциям не относится. Поэтому оформление организациями, применяющими УСН, счетов-фактур "Без налога (НДС)", как и счетов-фактур с "нулевым" НДС, налоговым законодательством не предусмотрено.

Таким образом, поскольку обязанности по составлению "нулевых" счетов-фактур для организаций, применяющих УСН, НК РФ не установлено (как и запрета на их составление), то, полагаем, что организация вправе самостоятельно решить, оформлять или нет такие счета-фактуры по просьбе контрагентов. Выставление таких счетов-фактур не приведет ни к декларированию НДС, ни к уплате налога организацией, применяющей УСН. Налоговая ответственность за оформление таких счетов-фактур главой 16 НК РФ не установлена. Не появится у организации, применяющей УСН, и право на применение налоговых вычетов по НДС (так же, как и в случае выделения НДС в таком счете-фактуре). Так, в п. 5 постановления Пленума ВАС РФ от 30.05.2014 N 33 "О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость" сказано следующее. В пп. 1 п. 5 ст. 173 НК РФ предусмотрена обязанность лиц, не являющихся плательщиками налога, а также лиц, освобожденных от исполнения обязанностей плательщиков налога, в случае выставления ими покупателю счета-фактуры с выделением суммы налога перечислить соответствующую сумму в бюджет. Однако возникновение в данном случае обязанности по перечислению в бюджет налога не означает, что выставившее счет-фактуру лицо приобретает в отношении таких операций статус налогоплательщика, в том числе право на применение налоговых вычетов. На указанное лицо возлагается лишь обязанность перечислить в бюджет налог, размер которого в силу прямого указания п. 5 ст. 173 НК РФ определяется исходя из суммы, отраженной в соответствующем счете-фактуре, выставленном покупателю. Возможность уменьшения этой суммы на налоговые вычеты приведенной нормой либо иными положениями главы 21 НК РФ не предусмотрена.

Вместе с тем отметим, что покупателю услуг счет-фактура необходим лишь для того, чтобы принять НДС к вычету (п. 1 ст. 169 НК РФ). "Нулевой" счет-фактура не будет являться документом, служащим основанием для принятия сумм налога к вычету (по "нулевому" счету-фактуре покупателю зачесть будет нечего). Документальным подтверждением расходов покупателя будут являться иные документы (например акт оказания услуг или иной аналогичный документ и другие). Следовательно, необходимости в получении счета-фактуры с "нулевым" НДС у покупателя нет.

В то же время полагаем, что вместо "нулевого" счета-фактуры в качестве подтверждения факта применения УСН (что стоимость услуг не облагается НДС) организация может представить своему контрагенту копию Уведомления о переходе на упрощенную систему налогообложения по форме N 26.2-1, утвержденной приказом ФНС России от 02.11.2012 N ММВ-7-3/829@ "Об утверждении форм документов для применения упрощенной системы налогообложения".

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Алексеева Анна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член МоАП Мельникова Елена

Источники:

, , , ,

Следующие документы

- Рекомендательное письмо школьнику образец

- Образец доверенности сбербанка на получение денежных средств

27 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(121) просмотров

Образец решения об объединение комнат в квартиру

(9) просмотров

Характеристика сантехника с места работы образец

(6) просмотров

Образец доверенности на трактор

(5) просмотров

Образец решения гск

(5) просмотровНедавно добавленные материалы:

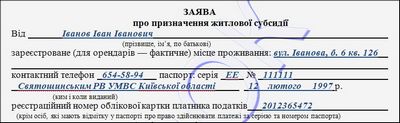

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Договор между ип и ооо образец

Договор между ип и ооо образец Расписка от руки образец

Расписка от руки образец Решение о создании кфх одним лицом образец

Решение о создании кфх одним лицом образец Образец оформления акта

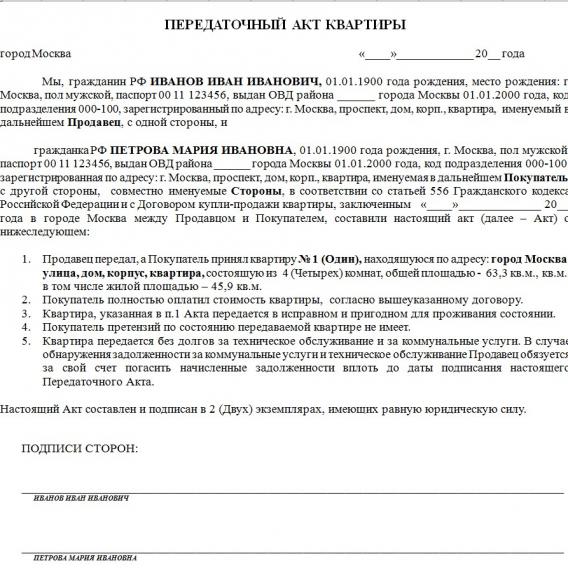

Образец оформления акта Образец передаточного акта к договору дарения

Образец передаточного акта к договору дарения Образец нотариального согласия на дарение

Образец нотариального согласия на дарение