Налоговая декларация за автомобиль образец

Налоговая декларация при продаже автомобиля в 2014 году

Добрый день, уважаемый читатель.

В этой статье речь пойдет о налоговой декларации, которую необходимо подать в случае продажи автомобиля. Обратите внимание, налоговую декларацию в обязательном порядке необходимо подать каждому, кто продал автомобиль в течение 2013 года и владел им до этого менее 3-х лет ("Налог с продажи автомобиля. В каком случае не нужно платить подоходный налог? ").

Крайний срок сдачи декларации - 30 апреля . поэтому время на оформление документа у Вас еще есть.

Обратите внимание, правила подачи декларации практически ежегодно изменяются. В этой статье будет рассмотрена актуальная налоговая декларация при продаже автомобиля, подаваемая в 2014 году .

Итак, сегодня я расскажу, как подготовиться к подаче налоговой декларации при продаже авто, как заполнить саму декларацию по форме 3-НДФЛ, какие документы подавать вместе с декларацией, какие штрафы возможны за несвоевременную подачу декларации.

Кроме того, в данной статье я приведу образец декларации при продаже автомобиля, который Вы сможете использовать в качестве примера.

Однако обо всем по порядку.

Подготовка к подаче декларации по продаже автомобиля в 2014 году

Для оформления декларации Вам потребуются следующие документы:

1. Справка о доходах физического лица по форме 2-НДФЛ за предшествующий год, которую нужно получить по месту работы. Если мест работы несколько, то и справок Вам потребуется несколько. Получить справку можно в бухгалтерии Вашей организации.

3. Договор купли-продажи автомобиля, по которому Вы в свое время его приобрели.

4. Свидетельство о присвоении ИНН (из которого Вы возьмете только номер ИНН).

5. Паспорт.

В принципе, если у Вас нет каких-то из перечисленных документов, Вы все равно можете начать заполнение налоговой декларации по форме 3-ндфл. А к заполнению пропущенных граф вернетесь позже.

Заполнение налоговой декларации при продаже автомобиля

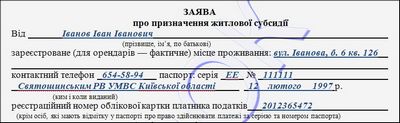

Для наглядности в этой статье я буду рассматривать следующий пример . Иванов Иван Иванович продал автомобиль за 322 200,50 рублей.

Иван Иванович уже подготовил все вышеперечисленные документы. Надеюсь, что Вы их также подготовили, поэтому приступим к заполнению налоговой декларации.

Установка программы "Декларация 2013"

Первым делом Вам требуется установить специальную программу, предназначенную для быстрого оформления налоговой декларации.

Скачать ее можно с официального сайта налоговой на следующей странице :

Для этого нажмите на нижнюю кнопку "Загрузить" (на рисунке она выделена красной рамкой).

Обратите внимание, что на этой же странице можно скачать программы для заполнения деклараций за предшествующие годы. Сегодня рассматривать их мы не будем.

После завершения закачки в Вашем компьютере появится установочный файл "InsD2013.exe". Запустите данный файл двойным щелчком левой кнопки мыши и пройдите несложную процедуру установки (несколько раз нажмите на кнопку "Далее").

На рабочем столе Вашего компьютера появится ярлык "Декларация 2013". На этом установка завершена и можно приступать непосредственно к заполнению декларации о продаже автомобиля.

Запустите ярлык "Декларация 2013".

Выбор типа декларации

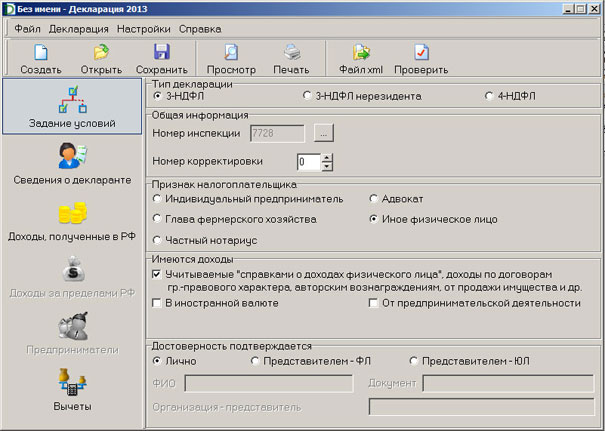

В открывшемся окне программы необходимо заполнить следующие поля:

1. Тип декларации - 3-НДФЛ

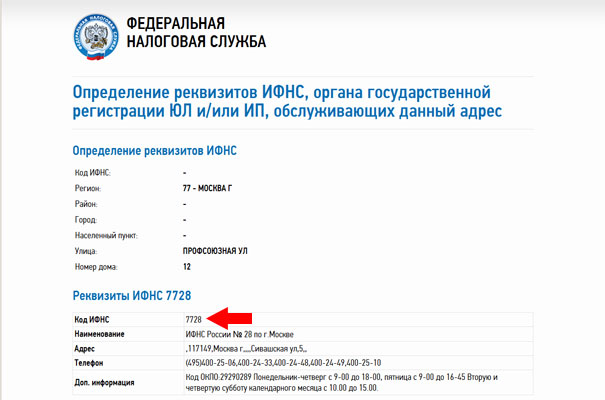

2. Номер инспекции - номер вашей налоговой. Если Вы не знаете номер налоговой, то перейдите на следующую страницу :

На данной странице введите название Вашего региона, город, улицу и дом. После этого Вы получите информацию о налоговой инспекции:

Полученный код введите в соответствующее поле программы "Декларация 2013".

3. Признак налогоплательщика - Иное физическое лицо.

4. Поставьте галочки точно так же, как на картинке выше.

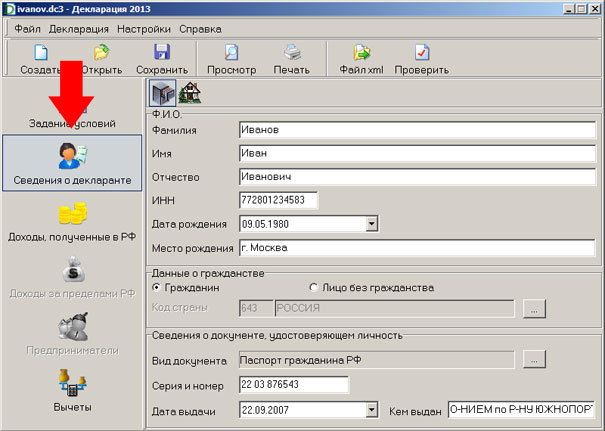

Перейдем к заполнению второй страницы. Для этого слева в окне программы нажмите на кнопку "Сведения о декларанте".

Сведения о декларанте

На данной вкладке программы необходимо заполнить все поля в соответствии с Вашим паспортом.

Кроме того, необходимо заполнить поле ИНН, списав этот номер из свидетельства о постановке на учет в налоговом органе.

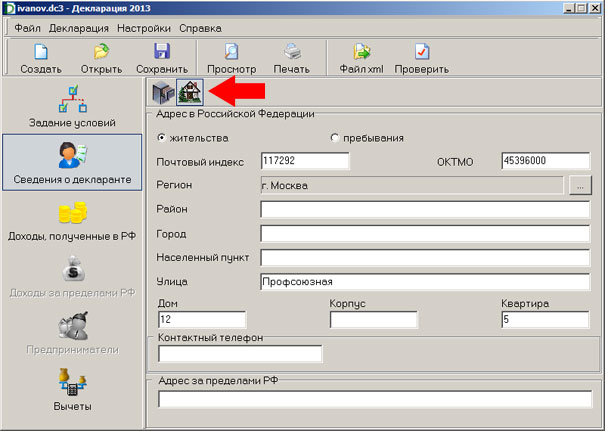

После этого перейдите еще на одну вкладку (нажмите на домик сверху):

Данная вкладка заполняется в соответствии с паспортными данными.

Однако есть на ней 2 поля, которые могут вызвать сложности:

- Почтовый индекс. Его можно получить по адресу на этом сайте :

- ОКТМО. Его также можно получить по адресу, но на другом сайте .

Переходим к заполнению следующей вкладки.

Доходы, полученные в РФ

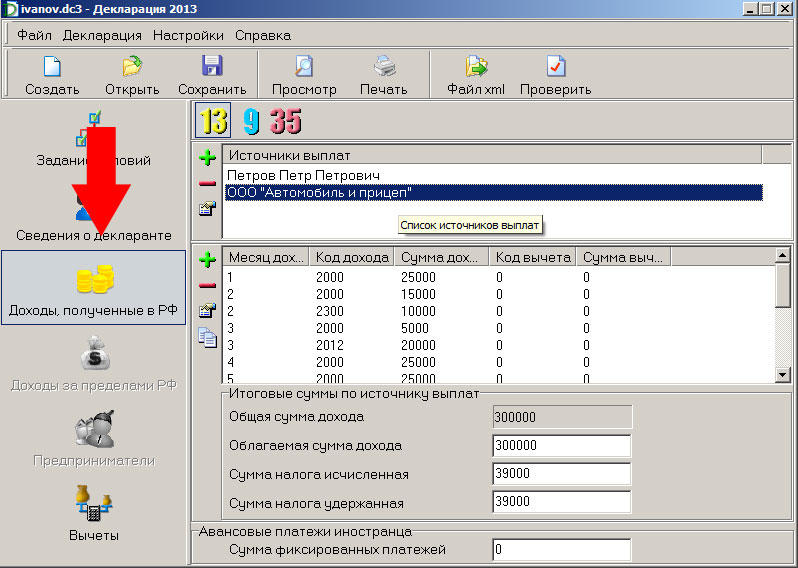

Нажмите на кнопку "Доходы, полученные в РФ" в левой части окна программы "Декларация 2013":

Сразу же подчеркну, что данная вкладка самая трудоемкая для заполнения.

Для начала давайте введем информацию о сделке купли-продажи автомобиля . ради которой мы и начали заполнять декларацию.

Для этого нажмите на зеленую кнопку "+" слева от надписи "Источники выплат":

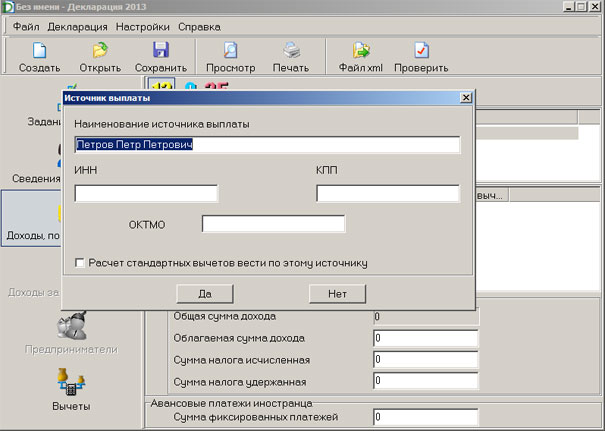

В открывшемся окне необходимо ввести фамилию, имя и отчество покупателя Вашего автомобиля. Получить их Вы можете из Вашего экземпляра договора купли-продажи автомобиля.

Остальные поля заполнять не следует. Просто нажмите на кнопку "Да". В следующем окне нажмите "Пропустить".

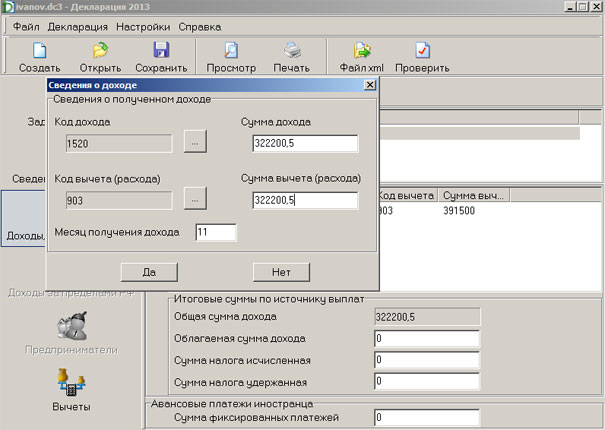

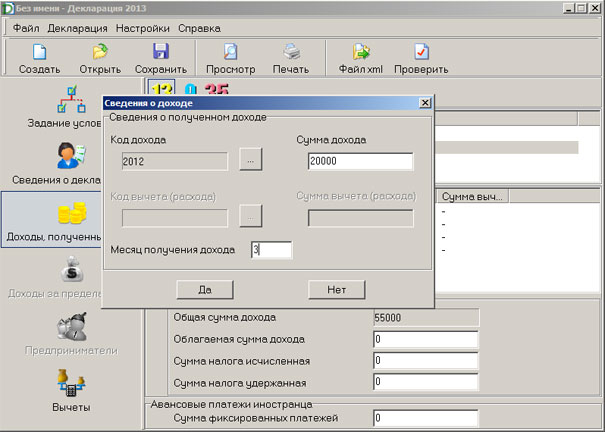

Нажмите на зеленую кнопку "+" слева от надписи "Месяц дохода":

В данном окне введите следующие значения:

- в поле "Код дохода" - 1520.

- в поле "Сумма дохода" - стоимость автомобиля (из договора купли-продажи).

- в поле "Код вычета":

903 - Если хотите уменьшить налогооблагаемую базу на стоимость покупки автомобиля. Например, если машина продана дешевле, чем куплена.

906 - Если не сохранились документы о покупке автомобиля, и вы хотите уменьшить налогооблагаемую базу на 250 000 рублей.

- в поле "Сумма вычета" введите сумму вычета.

Если выбрали код вычета 903, то введите здесь стоимость покупки автомобиля. Если автомобиль продан дешевле, чем был куплен, то введите стоимость продажи автомобиля.

Если выбрали код вычета 906, то введите здесь стоимость продажи автомобиля, но не более 250 000 рублей.

- в поле "Месяц получения дохода" введите месяц, в котором составлен договор купли-продажи транспортного средства.

Нажмите на кнопку "Да".

На этом заполнение информации о продаже автомобиля закончено. Остается лишь внести в декларацию информацию о сумме Вашего заработка из справки о доходах 2-НДФЛ, полученной в бухгалтерии.

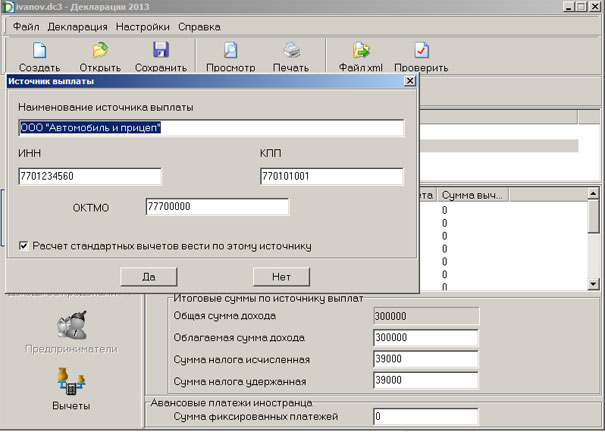

Для этого еще раз нажмите на зеленую кнопку "+" слева от надписи "Источники выплат":

Информацию в данном окне необходимо заполнить в точном соответствии со справкой 2-НДФЛ.

После этого необходимо ввести в программу информацию обо всех полученных Вами зарплатах, отпускных и больничных. Для этого нажмите на зеленую кнопку "+" слева от надписи "Месяц дохода" и введите информацию об очередном доходе:

Операцию необходимо повторить для каждой строки таблицы из справки 2-НДФЛ (нужно добавить все зарплаты, отпускные и больничные пособия).

Внимание! Если Вы подаете декларацию только с целью продажи имущества (автомобиля), то не обязательно указывать доходы, полученные по месту работы.

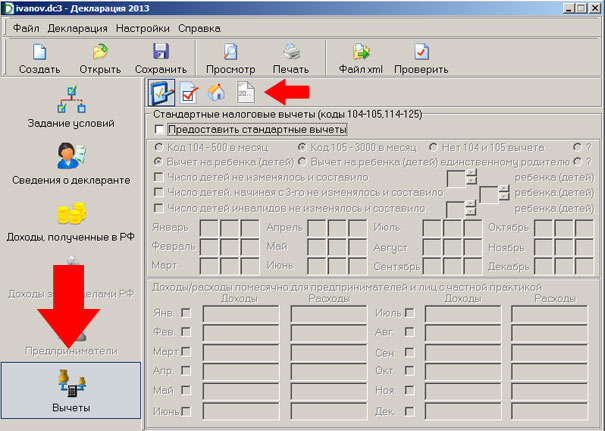

После того, как оформление вкладки завершено, перейдите на вкладку "Вычеты".

Вычеты

Данную вкладку необходимо заполнить в соответствии с информацией из справки 2-НДФЛ:

Обратите внимание, что в данной вкладке Вы можете получить налоговые вычеты разных типов. Рассказывать о них подробнее я не буду, т.к. это не тема данной статьи. При желании изучите вкладку самостоятельно.

На этом оформление налоговой декларации по продаже автомобиля завершено . Нажмите на кнопку "Просмотр" в верхней части программы, еще раз проверьте все введенные данные, а затем распечатайте декларацию в двух экземплярах.

По ходу написания данной статьи я заполнял декларацию данными из примера. Получившийся образец можете скачать здесь .

Как подать декларацию в налоговую при продаже автомобиля

На каждом листе каждого экземпляра декларации поставьте ручкой дату и подпись. Приложите к ним копию договора, по которому Вы купили машину, а также копию договора, по которому Вы продали ее. Перечисленные документы отнесите в налоговую инспекцию по месту жительства (ее адрес мы получили в самом начале статьи).

Если не хотите лично посещать налоговую, отправьте декларацию заказным письмом с описью вложения . В письмо также вложите копии договоров купли-продажи.

Штраф за неподачу налоговой декларации

В начале этой статьи я уже упоминал, что декларацию необходимо подать до 30 апреля. Если Вы не уложитесь в этот срок, то на Вас будет наложен штраф (налоговый кодекс часть 1):

Статья 119. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества)

1. Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета

влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Размер его не меньше 1 000 рублей.

Отмечу, что хотя статья и получилась длинной, на практике для заполнения декларации Вам потребуется 30-40 минут. Так что не откладывайте.

В завершении данной статьи хочу напомнить, что правила подачи декларации практически ежегодно изменяются. Сегодня была рассмотрена налоговая декларация при продаже автомобиля, подаваемая в 2014 году . Возможно, в последующие годы форма декларации претерпит изменения и порядок оформления будет иным. Так что если Вы читаете эту статью после 2014 года и заметили в ней несоответствия, обязательно напишите об этом ниже в комментариях.

Удачи на дорогах!

Автор: Максим Калашников

Опубликовано: 3 марта 2014

Последнее обновление: 7 апреля 2015

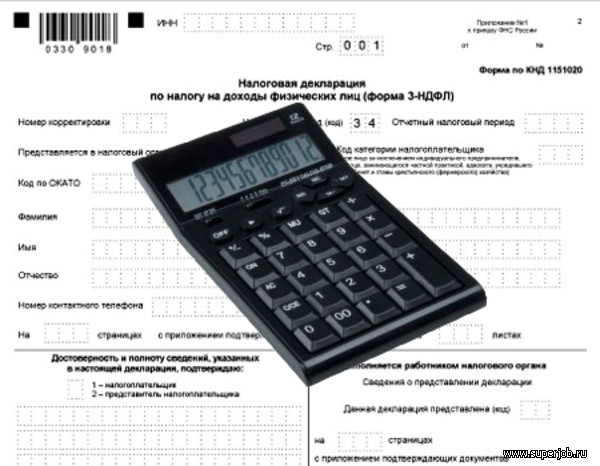

Образец заполнения 3-НДФЛ при продаже автомобиля

Если вы продали машину, принадлежащую вам меньше 3 лет, вам нужно будет подать до 30 апреля наступающего года официальную декларацию образца 3-НДФЛ. в которой должны быть образец с приложением заявления на вычет, несколько копий договора о купле-продаже или же справки от ГИБДД о снятии автомобиля с учета.

Всего в общем бланке декларации 3-НДФЛ насчитывается 23 листа. Но для обычной ситуации при продаже машины или другого ценного имущества необходимо лишь шесть листов. Все лишние листы, не касающиеся темы, трогать ненужно.

Итак, представляем вам несколько ценных советов – как правильно заполнять декларацию.

Первое. Когда будите распечатывать декларацию, скрепите её скребкой либо степлером. Делайте это аккуратно – ни в коем случае не повредите штрих-код. При распечатке также не забывайте, что одна сторона листа должна быть всегда пустой. Мало-мальские помарки и исправления – и вас отправят на переделку. Есть право аккуратного использования корректора.

Второе. Продавая квартиру, вы будите заполнять только листы первый и второй, а также первые и шестые разделы, листы А и E.

Рассмотрим более детально: первые два листа – это титульные листы, где будет указанна личная информация: ФИО, адрес регистрации и паспортные данные, и другие личные данные. Укажите свой ИНН, а также номер налоговой инспекции по местности вашей регистрации.

Первый раздел необходим для расчета налога с продажи и налоговой базы. В шестом разделе необходимо вписать сумму налога, который подлежит уплате при продаже, взятую из Раздела № 1.

Лист А требуется для указания дохода от проделанной сделки купли-продажи вашего транспорта за предыдущий год, заполняется на с учётом данных, отмеченных в договоре о купле-продаже, зарегистрированном в ГИБДД.

Лист Е - необходим исключительно для указания размеров важного показателя – имущественного вычета (не больше 250 тыс. рублей), ее сумму продажи машины (с договора купли-продажи авто).

Чтобы вам было максимально удобно заполнять форму 3-НДФЛ при продаже машины, мы советуем вам почитать образцы заполнения деклараций 3-НДФЛ при продаже машины - без необходимости выплаты налога, но в собственности меньше 3 лет, и с обязательным налогом при владении машины менее 3 лет).

Стоит напомнить, что декларации о продаже машины нужно подавать не позднее 30 апреля наступающего года после года продажи транспорта, выплатить налог нужно до 15-ого июля. Не подали в срок? Постарайтесь сделать это немедленно!

О том, как рассчитывается налог при продаже машины, также о налоговом вычете при её продаже можно прочесть на страницах этого сайта.

Как самостоятельно и без ошибок заполнить декларацию 3-НДФЛ за продажу машины в 2015 г.

Продажа автомобиля – проблема, с которой рано или поздно сталкивается любой автомобилист. И если в прошлом году вам пришлось расстаться со своим «железным конем», то самое время узнать, как заполнить налоговую декларацию 3-НДФЛ на продажу машины в 2015 году, в какие сроки ее подать и всегда ли необходимо это делать?

В прошлом 2014 году вам пришлось продать свой автомобиль. Что ж, согласно ст. 229 Налогового Кодекса РФ вы обязуетесь подать в налоговые органы по месту регистрации декларацию о доходах. В соответствии с п.1, ст.224 НК РФ налоговая ставка на доходы физлиц-налоговых резидентов РФ, полученные от продажи автомобиля, равняется 13 %. Но в большинстве случаев выплачивать сумму налога целиком не требуется. Почему?

Особенности налогообложения

Согласно п.17.1 ст. 217 НК РФ, а также п.4 ст.229 НК РФ при нахождении автомобиля в собственности более 3-х лет физлицо полностью освобождается от уплаты налогов и необходимости подачи декларации в ФНС . Не придется выплачивать налог и в случае, если вы владели автомобилем менее 3-х лет, но продали его дешевле, чем приобрели (пп.2 п.2 ст.220 НК РФ). Но для этого вам потребуется подтвердить понесенные при покупке расходы. Сделать это можно двумя способами:

Как бы то ни было, вы можете лишь уменьшить налогооблагаемую сумму, но заполнить и подать декларацию все же придется.

Налоговые вычеты

Ст. 220 НК РФ (в ред. ФЗ № 212 «О внесении изменений в ст. 220 НК РФ» от 23 июля 2013 года) устанавливает размер налогового вычета при продаже имущества (кроме недвижимости) в размере не более 250 000 рублей. Это означает, что каждый налогоплательщик-резидент РФ имеет право уменьшить размер налоговой базы на указанную сумму.

Рассмотрим два примера применения налогового вычета:

Пример 1: Владелец автомобиля Hyundai Getz продал его в 2014 году за 230 000 рублей. Таким образом, НДФЛ = (230 000 – 230 000) * 0,13 % = 0 (в декларации 3-НДФЛ потребуется указать код вычета (расхода) – 906).

Пример 2: Владелец автомобиля Mercedes-Benz A-Class продал его за 940 500 рублей. Значит, НДФЛ = (940 500 – 250 000) * 0,13 % = 89 765.

Следовательно, если стоимость автомобиля не превышает суммы налогового вычета, вам не придется выплатить ни рубля!

Сроки уплаты налога на доходы физлиц

Сроки предоставления налоговой декларации по форме 3-НДФЛ установлены п.1, ст. 229 НК РФ. В этой статье сказано: предоставить декларацию налогоплательщик обязуется не позже 30 апреля года, который следует за периодом отчетности. Следовательно, за продажу автомобиля в 2014 году вам необходимо отчитаться не позже 30 апреля 2015 года. Обратите внимание: если вам необходимо выплатить налог на полученные доходы, сделать это следует не позже 15 июля года, последовавшего за периодом отчетности.

Период заполнения декларации 3-НДФЛ при продаже автомобиля в текущем году – с 1 января по 30 апреля 2015. Для тех, кто не успел подать ее своевременно, предусмотрено несколько вариантов наказания (согласно ст. 119 НК РФ):

При неуплате налога вы также рискуете, ведь действуют такие штрафы (согласно ст. 122 НК РФ):

Ст. 119 НК РФ также определяет минимальную сумму штрафа, которая не может быть менее 1000 руб. Поэтому не забывайте подавать декларацию вовремя!

Особенности заполнения декларации 3-НДФЛ

Бланк 3-НДФЛ состоит из 23 листов . Но это не повод отчаиваться, поскольку физлицам предстоит заполнить только 6 из них! Перед началом заполнения помните: опечатки и исправления недопустимы, все листы должны быть аккуратно скреплены без повреждения штрих-кода, и каждый из них следует печатать отдельно (двусторонняя печать не приемлема).

Итак, вам предстоит заполнить следующие листы:

Разобраться со всеми нюансами этого непростого процесса вам поможет пример заполнения декларации 3-НДФЛ за 2015 год при продаже машины, который вы можете скачать по этой ссылке. С его помощью вы сможете без проблем и ошибок заполнить декларацию, подать ее вовремя и спать спокойно!

Сохраните и поделитесь информацией в соцсетях:

Заполнить декларацию 3-НДФЛ – просто и легко самому.

Через некоторое время, после того как был продан автомобиль, бывший автовладелец получает на свой адрес «письмо счастья» от налоговой с требованием предоставить отчетность-декларацию по налогу на доходы физических лиц, за тот год в котором был продан автомобиль. В письме указан срок предоставления декларации, а также предупреждение о случае если декларация не будет подана или будет подана несвоевременно. Многие, в том числе и я, кто не так часто меняет авто, получив такое «письмо счастья» начинают негодовать, топать ногами и говорить, что некому ничего не должны. Однако закон есть закон.

Краткий обзор ссылок статьи для тех кому не нужно читать полностью:

Как оказалось заполнить декларацию 3-НДФЛ – просто и легко самому. Не обязательно обращаться к специалистам и платить деньги. Знаете пословицу «глаза боятся, а руки делают»? Кстати, в интернете полно ресурсов предоставляющих возможность заполнить подобную декларацию в онлайн режиме, для тех кто «боится», а после заполнения отправить смс, чтобы получить готовый экземпляр на свой компьютер. Но открою, небольшой секрет: налоговая служба предоставляет бесплатную программу, которая позволяет заполнить декларацию самому, а интерфейс у нее такой же интуитивный, как и на тех платных ресурсах.

В каких случаях не нужно платить налог за продажу авто.

А вот те случаи, при которых вам не придется платить налог, согласно нашему законодательству:

•Если вы владели проданным автомобилем больше трех лет, то налог платить не придется. Согласно п.17.1 ст.217 НК РФ налог за проданный авто Вам платить не нужно, а также в соответствии со ст.228 НК РФ декларировать полученный доход не требуется.

•Если вы были владельцем проданного автомобиля меньше трех лет, то доход подлежит декларированию, т.е. вам необходимо подать налоговую декларацию формы 3-НДФЛ в ИФНС по месту жительства и оплатить налог с продажи авто в размере 13% от суммы сделки (продажи). Но, ведь мы с вами живем в социальном государстве! Поэтому государство предоставляет нам так называемый имущественный налоговый вычет при определении налоговой базы. А это значит, что если сумма продажи вашего авто не больше суммы налогового вычета, то налог платить не придется, а нужно лишь заполнить декларацию 3-НДФЛ. В моем случае так и было.

•Если проданный автомобиль был у вас во владении меньше трех лет, но есть документы (договор купли-продажи, платежные документы), подтверждающие, что сумма приобретения транспортного средства была больше чем сумма продажи – то налог платить не придется.

Ну вот, теперь вы знаете как можно не платить налог за продажу авто.

Имущественный налоговый вычет.

Раньше имущественный налоговый вычет предоставлялся в размере 125 000 рублей. Однако при продаже автомобиля в 2010 году имущественный налоговый вычет предоставляется в размере 250 000 рублей. А это, позволяет уменьшить сумму дохода на сумму фактически произведенных и документально подтвержденных расходов, связанных с получением этого дохода. Как вы уже, наверное, догадались, если вы продали свой автомобиль в 2010 году и в договоре купли продажи указана сумма меньше, чем 250 тыс. рублей (раньше было 125 000), то все, что вам нужно заполнить декларацию и спать спокойно Именно так я и сделал и ниже расскажу как. Но сначала небольшой пример:

Допустим, вы продали автомобиль в 2010г. за 400 000 владея им менее 3 лет. Вам придется заплатить налог от суммы продажи, с учетом имущественного налогового вычета на сумму 250 000 рублей в следующем размере: (400 000-250 000)*13%=19 500 рублей. Но если у Вас имеются документы, подтверждающие факт приобретения автомобиля за сумму большую, чем 400 тыс, то налог платить не придется, так как в этом случае сумма дохода уменьшенная на сумму ваших расходов получается отрицательная, то есть налоговая база равна нулю.

Пример и инструкция по заполнению декларации 3-НДФЛ со скриншотами.

Инструкцию я приведу на своем примере и опыте, как я ее заполнял. Моя декларация была принята и проверена в налоговой (отвез и подал лично). Автомобиль, которым владел менее 3 лет, продал в 2010 по договору купли-продажи в котором указана сумма сделки.

На момент написания статьи я должен был подать декларацию за 2011 год и поэтому использовал программу Декларация 2011 . На следующие периоды будет выходить обновление программы и вам нужно будет скачивать новую версию. Для того, чтобы начать заполнять декларацию скачиваем программу «Декларация 2011» для физических лиц на официальном сайте ФНС России здесь:

Еще раз повторюсь - к каждому году за который заполняется декларация идет своя программа.

Устанавливайте программу. Программа 2011 года состоит из двух частей – сама программа и программа для формирования двухмерного кода, для удобства считывания данных в налоговой службе. Запускайте.

Заполнение раздела Задание условий .

Тип декларации: З-НДФЛ .

Признак налогоплательщика: иное физ. лицо . В общем все как на картинке.

Заполнение раздела Сведения о декларанте .

Вводим свои данные. Если вы не знаете свой ИНН, то можете его узнать, опять-таки на официальном сайте ФНС России здесь:

Узнать код ОКАТО также просто. Этот код привязывается к адресу места жительства, индексу и коду налоговой инспекции. Узнать свой код ОКАТО можно здесь:

Заполнение раздела Доходы, полученные в РФ

Убедитесь, что вы находитесь на вкладке 13 %. В поле «Источник выплат» нажимаем «+» :

Вводим наименование источника выплат – ФИО покупателя вашего автомобиля. (Ведь он заплатил вам денег и от него вы получили свой доход). Остальные поля не заполняются. Нажимаем Да – вводим информацию.

Во втором поле, ниже, также нажимаем «+» и заполняем «Сведения о полученном доходе»:

Выбираем код дохода: 1520 – Доходы от реализации иного имущества (доли), кроме ЦБ . Вводим сумму полученного дохода – сумму продажи автомобиля. Выбираем код вычета (расхода) – в зависимости от Вашей конкретной ситуации. В моем случае это код 906: Продажа имущества находящегося в собственности менее 3 лет (в пределах 250 000 руб.) . Указываем сумму дохода и цифру месяца когда был получен доход.

В разделе Итоговые суммы по источнику выплат ничего заполнять и редактировать не нужно. В других разделах также больше не нужно ничего заполнять. Вот и все!

Распечатывайте декларацию, подписывайте и подавайте в налоговую. К декларации также приложите копию договора купли-продажи (как правило, договор оформляется от руки между продавцом и покупателем) в котором указана сумма продажи вашего авто.

Справнка 2-НДФЛ, как сообщили в налоговой, не требуется.

Заполнение налоговой декларации при продаже автомобиля в 2015 году

Если вы владели автомобилем менее 3-х лет и продали его, закон обязывает подать декларацию по форме 3-НДФЛ вне зависимости от суммы сделки и других факторов, в статье приведены правила, которые описывают способ подачи и заполнения налоговой декларации. Следует отметить, что срок подачи декларации при продаже автомобиля в 2014 году - до 30 апреля 2015 года.

Инструкция по заполнению декларации предназначена исключительно для физических лиц, продавших свой автомобиль. Кратко о том, что такое декларация 3-НДФЛ.

Перечень необходимых документов для заполнения и подачи декларации:

- Копия технического паспорта автомобиля

- Копия счёта, который был получен во время приобретения автомобиля (сумма, выплаченная владельцем, при покупке автомобиля), это может быть расписка в получении денежных средств

- Копия справки — счёта проданного автомобиля, (Сумма сделки по продаже имущества)

- Договора купли-продажи авто

- Справка о доходах по форме 2-НДФЛ, ее можно получить в бухгалтерии по месту работы (при наличии официального трудоустройства)

- Заявление на налоговый вычет (если используется).

- Копия своего ИНН.

В случае отсутствия каких-либо документов, некоторые копии можно получить в МРЭО, где было оформлено ТС.

Как работает налоговая схема в нескольких словах

Владелец автомобиля не подвергается налогообложению, если:

В других случаях, владелец, продавший собственный автомобиль, обязан оплатить налог из расчета: (доход от продаж – 250000) х 13%, в случае если транспортное средство находилось в использовании физического лица менее трех лет а также если отсутствуют документы, подтверждающие стоимость приобретения автомобиля и доход с продажи превышает установленную норму в размере 250000 рублей. Подробнее о налоге при продаже автомобиля .

Пошаговая инструкция по заполнению декларации по форме 3-НДФЛ в случае продажи своего авто

Заполнение декларации при помощи программы помогает избежать ряд ошибок, ведь программа автоматически заполнит повторяющиеся поля и произведет необходимые расчеты. В статье предложено заполнить декларацию при помощи официального БЕСПЛАТНОГО программного средства, разработанного ФНС. Вы можете прочитать подробнее о программе "декларация 2014" или скачать по прямой ссылке и установить данное ПО. Все действия стандартны, но на всякий случай инструкция по установке.

Сначала программа осуществляет процент заполнения каждого раздела, однако данную опцию можно пропустить, если нажать кнопку "пропустить все".

Внесение данных в раздел "Задание условий":

Внесение данных в раздел "Сведения о декларанте":

Нажмите на кнопку с изображением «домика» и внесите собственные данные.

Внесение данных в раздел "Доходы, полученные в РФ"

Данная информация относится к тем, кто в 2014 г. получал официальный доход. К таковому можно отнести: заработная плата, продажа имущества (автомобиль, жилье), крупный выигрыш в лотерею.

Прежде чем перейти к заполнению формы, необходимо убедиться в том, что окно открыто на закладке 13%. Здесь можно заметить, что основное окно включает две части: "источники выплат" (верхнее поле) и таблица "месяц дохода-код дохода-сумма дохода-код вычета-сумма вычета" (нижнее поле).

1. Внесение данных о продаже автомобиля:

Нажмите кнопку «+» в окне "источники выплат". Введите ФИО источника выплат, а именно покупателя вашего транспортного средства. Оставьте пустыми остальные поля. Нажмите кнопку «Да» и введите требуемую информацию.

2. Внесение данных о доходе

Нажмите кнопку «+» в открытом окне. Должна появиться таблица "Сведения о доходе".

Выберите код дохода из списка - "1520 — Доходы от реализации иного имущества (доли), кроме ЦБ". Введите сумму дохода, т.е сумму, по которой вы продали автомобиль.

Выберите код вычета из следующего списка:

— код вычета 906 "Продажа имущества, находящегося в собственности менее 3-х лет (в пределах 250000 руб.)"

— код вычета 903 "В сумме документально подтвержденных расходов".

Заполните данные в открытом окне "сумма вычета (расхода)". Это сумма, которая указана в документах и подтверждает покупку вашего транспортного средства.

— код вычета 0 — налог в полной сумме 13%.

Далее укажите дату продажи автомобиля, а именно месяц, только в виде цифры.

Таблица "Итоговые суммы по источнику выплат" не нуждается в заполнении и редактировании.

3. Внесение данных согласно справке о доходах 2-НДФЛ

Нажмите кнопку «+» в окне "источники выплат".

Поле "Наименование источника выплат" необходимо заполнить наименование места вашей работы по образцу в строке "1" справки 2-НДФЛ. Требуется указать ИНН, КПП и ОКАТО. В случае, когда на месте работы вы получали стандартные налоговые вычеты, которых можно распознать по заполненному разделу 4 в справке 2-НДФЛ, необходимо подтверждение поля "Данный источник предоставлял стандартные вычеты".

Далее снова жмем <+> в нижнем окне. На экране отобразится таблица "Сведения о доходе".

Выберите код дохода, который указан в разделе 3 (это таблица по месяцам) справки 2-НДФЛ. Как правило, это код 2000 — "Заработная плата и другие выплаты во исполнение трудового договора" и введите сумму, указанную в справке в соответствующем месяце. Введите число месяца. Продолжайте заполнять все строки таблицы по всем 12 месяцам.

Далее необходимо перейти к заполнению нижних строк программы из нижнего поля 2-НДФЛ. Данные включают:

Не забудьте проверить числа после заполнения. Малейшая ошибка может привлечь за собой неприятные проблемы и недоразумения. В случае необходимости, указываются и другие места работы.

Теперь вы уверенны в том, что декларация заполнена полностью и корректно. Не забудьте распечатать в двух экземплярах и сохранить один экземпляр с отметкой о приеме документов.

Параллельно с подачей декларации, исходя из заполненных статей, подается заявление в налоговую инспекцию. Образец доступен в каждой налоговой инспекции. Дополнительную информацию можно получить в окне приёма документов, если уточнить код вычета (906 или 903).

Порядок и сроки уплаты налога после подачи декларации

лица, которые получили доход от продажи имущества (в данном случае — транспортного средства), обязаны оплатить соответствующий налог самостоятельно (п/п 2 п.1 ст.228, а также п.2 той-же статьи)

Это означает, что если к вам не поступило извещение от налоговой инспекции об уплате налога, необходимо самостоятельно ее оплатить в банке. Все реквизиты счета указаны в налоговой инспекции.

Многие не осознают реальных последствий от уклона оплаты налогов, В таком случае предусмотрены различные ситуации.

Учитывая, что подача декларации обязательна, так сказать добровольно - принудительно, ее отсутствие влечет за собой правонарушения согласно статье 119 Налогового кодекса РФ. Физическое лицо рискует наложением штрафа в размере 5 % от указанной к оплате суммы за каждый полный или неполный месяц, который рассчитывается от окончательного дня представления декларации. Штраф не может превышать 30 % от суммы неуплаченного налога, но не менее 1000 рублей.

Подача налоговой декларации обязательна, даже при нулевом балансе выплат. В ином случае, грозит штраф в размере 5 % от указанной к оплате суммы за каждый полный или неполный месяц, который рассчитывается от окончательного дня представления декларации. Штраф не может превышать 30 % от суммы неуплаченного налога или не достигать 1000 рублей. Таким образом, если полениться и упустить момент заполнения заявки, можно задолжать государству 1000 рублей. Это относится даже к тем физическим лицам, у которых установлен нулевой налог за продажу автомобиля.

Что может произойти, если уклониться от оплаты любой суммы в налоговую инспекцию?

Налоговые службы имеют все законные права, чтобы запретить выезд физического лица за границу, даже из-за 1000 рублей. Срочная оплата задолженности перед государством исключена. Все операции осуществляются через сберкассу. Изменения вносятся после того, как информация поступает в базу данных налоговых служб. Лишь после этого, задолжника исключают из черного списка.

Согласно статье 198. Часть 1. УК РФ, в случае крупных задолженностей, следует штраф в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода правонарушителя за период от одного года до двух лет, или принудительные работы на срок до одного года, а также арест на срок до шести месяцев или лишение свободы на срок до одного года.

Источники:

, , , ,

Следующие документы

- Образец договора купли продажи части жилого дома

- Образец договора купли продажи с иностранным гражданином

28 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(4) просмотров

Акт замены материалов образец

(3) просмотровЮридическая образец расписки

(3) просмотровАкт возврата поставщику образец

(3) просмотров

Трудовой коллектив награждения образец

(2) просмотровАкт служебного расследования пример

(2) просмотровНедавно добавленные материалы:

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Мариупольцам объяснили как заполнять документы на субсидии и куда их сдавать

Мариупольцам объяснили как заполнять документы на субсидии и куда их сдавать Заявление о взыскании алиментов на супругу образец

Заявление о взыскании алиментов на супругу образец Образец жалобы в инспекцию по труду

Образец жалобы в инспекцию по труду Доверенность на право получения товара образец

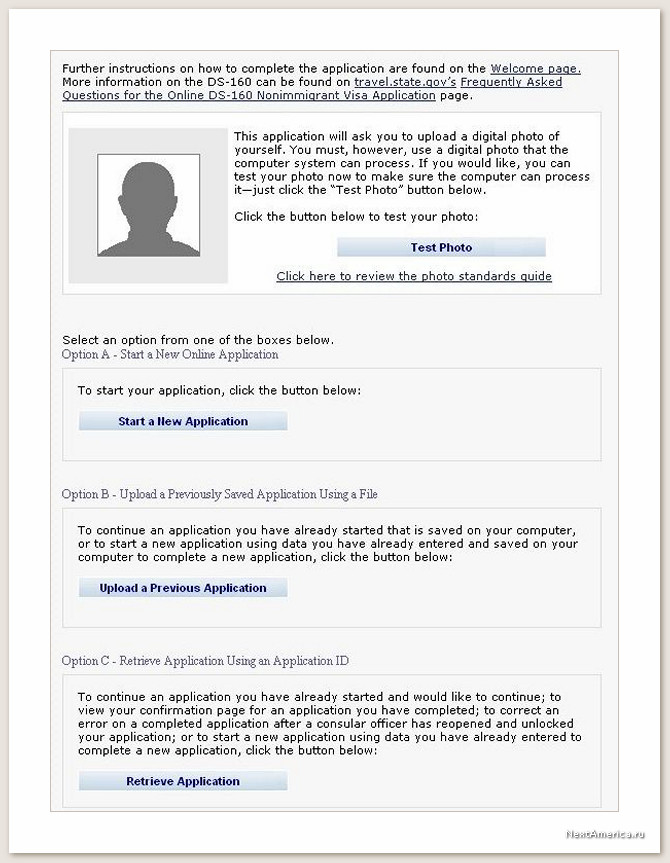

Доверенность на право получения товара образец Образец заполнения американской анкеты

Образец заполнения американской анкеты Образец заполнения заявления об установлении отцовства

Образец заполнения заявления об установлении отцовства