Декларация по ндфл образец

Заполнение декларации 3-НДФЛ (образец, бланк)

4 октября 2012, просмотров: 99578, Раздел: Документы

У человека, который купил или построил жильё, есть право вернуть часть потраченных денег, которое ему даёт заполнение декларации 3-НДФЛ (образец, бланк будут представлены ниже). Причём пути всего два: либо работодатель не будет удерживать налог с зарплаты до конца года, либо на банковский счёт такого человека придёт сумма, равная взятому налогу. Обычно люди выбирают 2 вариант, ведь в таком случае они получают видимые деньги, причём здесь и сейчас. А вообще, Налоговая декларация 3-НДФЛ – это особый акт по налогу на доходы физлиц.

У человека, который купил или построил жильё, есть право вернуть часть потраченных денег, которое ему даёт заполнение декларации 3-НДФЛ (образец, бланк будут представлены ниже). Причём пути всего два: либо работодатель не будет удерживать налог с зарплаты до конца года, либо на банковский счёт такого человека придёт сумма, равная взятому налогу. Обычно люди выбирают 2 вариант, ведь в таком случае они получают видимые деньги, причём здесь и сейчас. А вообще, Налоговая декларация 3-НДФЛ – это особый акт по налогу на доходы физлиц.

Итак, вопрос, который, очевидно, сразу начинает интересовать: какую сумму получится вернуть? Чтобы ответить на него, необходимо сначала разобраться в механизме работы. А он таков, что заявляя вычет, можно вернуть налог с него обратно. То есть, заработав 500.000 рублей, можно получить НДФЛ, удержанный с него, обратно. Но есть, конечно, нюансы. Сам вычет не может превышать, во-первых, стоимость квартиры, а во-вторых, для жилья, приобретённого в 2005 году и в 2008, одного и двух млн. рублей соответственно. Кстати, вернуть деньги Вы можете не только при покупке квартиры, но и за обучение.

Пример: некто господин Р купил квартиру за 3.000.000 рублей в 2008 году. В 2009 он обратился в инспекцию с декларацией о доходах за 2008 год с просьбой о вычете. А заработал он 300.000 рублей за это время. Т.к. квартира стоила 3 млн. рублей, а год – 2008, то максимальная сумма вычета – 2.000.000. Инспекция одобрила вычет и господин Р за 2008 год получил возврат налога с 300.000 рублей, а на следующий год максимальный вычет составил 1.700.000 (2 млн. – 300тыс.). Так он (вычет) будет переноситься из года в год, пока не закончится.

Есть небольшой нюанс – налоговая служба может вернуть уплаченный налог только за последние три года, т.к. если квартира куплена в 2003 году, то обратиться в неё необходимо не позже 2006. Если же просьба будет подана в 2009 году, то деньги вернут за 2006-2008 гг.

Вместе с декларацией следует представить определённые документы. К ним относится заявление-просьба о принятии декларации, свидетельство о регистрации права на жильё, копии договора купли-продажи и акта приёма передачи жилья. Также необходимо присутствие платёжных документов, справки по форме 2-НДФЛ за тот же год, по которому составляется декларация. Далее, если всё это подаётся лично, то требуются и оригиналы, и копии. Это нужно для того, чтобы работники налоговой службы сверили оригиналы и копии, а затем копии оставили у себя. Если же подачу декларации производит не владелец жилья, то необходима доверенность. Рекомендуется, помимо прочего, приложить к декларации перечень всех представленных документов.

Декларация 3-НДФЛ образец заполнения.

Для начала следует сказать, что заполнять нужно только те листы, которые относятся к налоговому вычету. Итак, ниже будет приведён порядок заполнения 3-НДФЛ.

Титульный лист . При первичном декларировании в «Номер корректировки» следует вписать «0—». В «Отчётный период» необходимо проставить год, за который планируется вернуть налог. Код налогового органа можно поискать в интернете, а «Код категории налогоплательщика» равен 760, если Вы не являетесь ИП или нотариусом.

Количество листов, на всякий случай, лучше проставить в конце, после заполнения всех листов. На каждой странице декларации, кстати, следует указать ваш ИНН.

Далее заполняем Лист Л . который соответствует расчёту имущественного налогового вычета. Здесь необходимо написать сумму вычета и информацию о приобретённом жилье. В соответствующих пунктах указать вычеты за предыдущие годы, если они есть и в них же вывести 2 остатка: по жилью и по процентам (это пункты 2.1-2.6). В п. 1.7 надо написать сумму, которую Вы фактически потратили на квартиру, которая ни при каком случае не должна превышать 1 или 2 млн. рублей в зависимости от года, когда была совершена покупка. В 1.8 вносятся проценты по кредиту за тот же год, за который подаётся декларация. В 2.7 занесите размер годовой налоговой базы, который указал в справке 2НДФЛ (строка 5.2), которая выдаётся по месту работы. Ну и, наконец, в 2.8-2.9 укажите заявляемый размер вычета налогов.

Лист К1 . Заполняем первый раздел «Доходы по месяцам», взяв данные из справки 2-НДФЛ, и второй, про стандартные налоговые вычеты. Для 2 раздела информацию можно подчерпнуть из бухгалтерии Вашей организации.

Лист А . Здесь тоже берём информацию из 2-НДФЛ и указываем сумму, которая была удержана в виде налогов.

Теперь несколько советов по ускорению сдачи декларации 3-НДФЛ . Всё пойдёт быстрее, если подавать её лично или через представителя, но так, чтобы можно было на месте подкорректировать все недочёты и ошибки. Очевидно, что перед этим необходимо запастись хотя бы ручкой и чистым листом бумаги. Отсюда, в связи с возможными исправлениями, вытекает следующее: не стоит скреплять декларацию степлером. А вообще, перед тем как собраться в соответствующую инстанцию для подачи документов, заранее решите. на какой счёт Вы хотите, чтобы Вам перечислили деньги и соберите соответствующие данные о нём, например, лицевой счёт и название банка.

Заполнение декларации 3-НДФЛ (образец, бланк для 2011 и 2012 года соответственно):

Налоговая декларация по налогу на доходы физических лиц. Форма N 4-НДФЛ

Раздел: Образцы документов

Тип документа: Декларация

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Титульный лист декларации

На этом листе декларации указываются персональные данные о получателе дохода.

При представлении в налоговый орган изменений в налоговую декларацию (измененной декларации) при указании реквизита "Вид документа" указывается показатель 3 - корректирующий вид, где подразделом показателя (через дробь) указывается номер корректировки налоговой декларации (1, 2, 3 и т.д.)

Также на данном листе в специальных полях указывается категория, к которой относится налогоплательщик, заполняющий декларацию: предприниматель (данное поле заполняет физическое лицо, зарегистрированное в установленном порядке и осуществляющее предпринимательскую деятельность без образования юридического лица) частный нотариус адвокат, учредивший адвокатский кабинет.

Значение "Код документа" выбирается из нижеприведенной таблицы.

В полях "Серия и номер документа, удостоверяющего личность", "Кем выдан" указываются реквизиты документа, удостоверяющего личность.

"Адрес места жительства в Российской Федерации" - указывается полный адрес постоянного места жительства на основании документа, удостоверяющего личность, либо иного документа, подтверждающего адрес постоянного места жительства физического лица, с указанием почтового индекса.

Значение "Код региона" выбирается из нижеприведенной таблицы.

Иностранные граждане также заполняют поля "Гражданство" и "Адрес места жительства за пределами Российской Федерации".

В строке "Гражданство" указывается название страны, гражданином которой является декларант. При отсутствии гражданства записывается "лицо без гражданства".

Декларация 3-НДФЛ: образец заполнения, бланк скачать

Форма налоговой декларации 3-НДФЛ (Налог на доход физических лиц) является основным отчетом граждан и индивидуальных предпринимателей перед налоговыми органами. В налоговой декларации данной 3 НДФЛ указываются: - ФИО и паспортные данные налогоплательщика - его ИНН и прописка - коды ОКАТО, категории налогоплательщика и налогового органа (куда подается налоговая декларация), страны (для России - 643), документа, удостоверяющего личность и КБК - все доходы за год с разных источников (справка формы 2-НДФЛ и выписки с банковских счетов) - все понесенные расходы для получения дохода - налоговые вычеты.

Цель подачи декларации 3-НДФЛ может быть обязательной и добровольной. В большинстве случаев 3-НДФЛ за прошлый год подается до 30 апреля текущего года. При продаже имущества, которое находилось в собственности более трех лет, 3-НДФЛ не подается. Разделов в форме 3-НДФЛ довольно много, основные из них, которые подлежат заполнению: -Титульный лист -Разделы 1 и 6 -Листы А, Г1, Г2, Ж1, Ж2, К1, К2, Л. Остальные разделы являются дополнительными.

Заполнять декларацию 3-НДФЛ налоговые инспектора рекомендуют карандашом. После её проверки декларация обводится ручкой. Практически все налогоплательщики, кто заполняет деклараций формы 3-НДФЛ самостоятельно, допускаю ошибки. Но заполнять бланки разрешено на компьютере, а лучше воспользоваться программой ФНС «Декларация».

Налоговая декларация по налогу на доходы физических лиц 3-НДФЛ за 2013.

Бланк налоговой декларации по налогу на доходы физических лиц утвержден приказом Федеральной налоговой службы от 10.11.2011 N ММВ-7-3/760@

Декларация 3-НДФЛ за 2011 год может быть сдана физическим лицом с 1 января до 30 апреля 2012 года.

Согласно налогового кодекса РФ, декларация должна быть подана физическими лицами которые имели следующие виды доходов в 2011 году:

Налоговая декларация так же должна быть представлена следующими налогоплательщиками:

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками.

Регистр налогового учета

С 2011 года 1-НДФЛ.XLS не заполняется. Заменен налоговым регистром НДФЛ

Регистр налогового учета НДФЛ (36 кб. EXCEL) заполняется раз в год на каждого работника.

Кто подает?

ИП и организации производящие выплаты наемным работникам и работникам по гражданско-правовым договорам.

Сроки и штрафы

Декларация 2НДФЛ годовая. До 1 апреля.

При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях. Электронно можно с помощью этого сайта .

Платежи НДФЛ 13% от зарплаты сотрудников необходимо перечислять ежемесячно до 15 числа следующего месяца.

Штраф за 2-НДФЛ не в срок 200 рублей за каждую справку (НК статья 126 п.1).

Все суммовые показатели в Справке отражаются в рублях и копейках через десятичную точку, за исключением сумм налога. Суммы налога исчисляются и отражаются в полных рублях.

Образец заполнения 2-НДФЛ

Сумма дохода в справке 2-НДФЛ указывается в рублях и копейках. Платежи НДФЛ округляются до целых рублей.

В поле «признак» — проставляется цифра 1 — если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса РФ (при обычной сдаче 2-НДФЛ), и цифра 2 — если Справка представляется в соответствии с пунктом 5 статьи 226 Кодекса(При невозможности удержать у налогоплательщика исчисленную сумму налога)

В поле 1.3 "Код ОКАТО" с 2014 года нужно указывать ОКТМО .

В пункте 2.3 «Статус налогоплательщика» указывается код статуса налогоплательщика. Если налогоплательщик является налоговым резидентом РФ, указывается цифра 1, если налогоплательщик не является налоговым резидентом РФ, указывается цифра 2, если налогоплательщик не является налоговым резидентом РФ, но признается в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в РФ», то указывается цифра 3.

как посчитать пункт 5.2?

Это сумма с которой был удержан НДФЛ. Т.е. доход(72 000) минус налоговые вычеты(16 800).

Если не было имущественного налогового вычета?

Если не было имущественного налогового вычета то пункты 4.2, 4.3 и 4.4 заполнять не нужно.

В графе "4.1. Суммы предоставления налогоплательщику налоговых вычетов" указываются суммы по данным вычетам за год

Коды вычета 2 НДФЛ:

103 - стандартный налоговый вычет(400 р до 2012 года, с 2012 года этот вычет отменили)

104 - стандартный налоговый вычет(500 р)

105 - стандартный налоговый вычет(3000 р)

108 - налоговый вычет на каждого ребенка(1000 р до 2012 года)

114 - налоговый вычет на первого ребенка(1400 р с 2012 года)

115 - налоговый вычет на второго ребенка(1400 р с 2012 года)

116 - налоговый вычет на третьего и посл. ребенка(3000 р с 2012 года)

Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 280 000 рублей.

Коды дохода 2 НДФЛ(некоторые):

2000 - Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей

2010 - Выплаты по договорам гражданско-правового характера

2012 - Суммы отпускных выплат

2300 - Пособия по временной нетрудоспособности

4800 — предусмотрен для иных выплат(которых нет в инструкции).

Не отражается

В справке 2-НДФЛ отражаются только доходы облагаемые налогом НДФЛ. Пособие по беременности и родам и пособие по уходу за ребенком в ней не отражаются.

Работал неполный год

Об утверждении формы сведений

о доходах физических лиц и рекомендаций по ее заполнению,

формата сведений о доходах физических лиц

в электронном виде, справочников

В соответствии с пунктом 5 статьи 226 и статьей 230 Налогового кодекса РФ (Собрание законодательства РФ, 2000, N 32, ст. 3340 2004, N 27, ст. 2711 2004, N 31, ст. 3231 2010, N 31, ст. 4198) приказываю:

1. Утвердить форму 2-НДФЛ Справка о доходах физического лица за 20_ год согласно приложению N 1 к настоящему Приказу.

2. Установить, что сообщение о невозможности удержать налог и сумме налога в соответствии с пунктом 5 статьи 226 Налогового кодекса РФ представляется по форме, утвержденной пунктом 1 настоящего Приказа.

3. Утвердить Формат сведений о доходах физических лиц по форме 2-НДФЛ Справка о доходах физического лица за 20__ год в электронном виде согласно приложению N 2 к настоящему Приказу.

4. Утвердить Справочник Коды доходов согласно приложению N 3 к настоящему Приказу.

5. Утвердить Справочник Коды вычетов согласно приложению N 4 к настоящему Приказу.

6. Утвердить Справочник Коды документов согласно приложению N 5 к настоящему Приказу.

7. Утвердить Справочник Коды регионов согласно приложению N 6 к настоящему Приказу.

8. Признать утратившими силу Приказ ФНС России от 13.10.2006 N САЭ-3-04/706 @ Об утверждении формы сведений о доходах физических лиц (Российская газета, N 268, 29.11.2006 зарегистрирован в Минюсте России 17.11.2006 N 8507), Приказ ФНС России от 20.12.2007 N ММ-3-04/689 @ (Российская газета, N 18, 30.01.2008 зарегистрирован в Минюсте России 21.01.2008 N 10950), Приказ ФНС России от 30.12.2008 N ММ-3-3/694 @ (Российская газета, N 17, 04.02.2009 зарегистрирован в Минюсте России 19.01.2009 N 13101), Приказ ФНС России от 22.12.2009 N ММ-3-3/708@ (Российская газета, N 18, 29.01.2010 зарегистрирован в Минюсте России 18.01.2010 N 16007).

Руководитель

Федеральной налоговой службы

Источники:

, , , ,

Следующие документы

27 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(81) просмотров

Образец решения об объединение комнат в квартиру

(6) просмотров

Образец решения гск

(5) просмотров

Образец доверенности на трактор

(5) просмотров

Характеристика сантехника с места работы образец

(5) просмотровНедавно добавленные материалы:

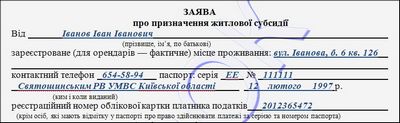

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Акт технического состояния объекта образец

Акт технического состояния объекта образец Дневники практики по терапии образец

Дневники практики по терапии образец Образец рецензии урока

Образец рецензии урока Заявление анкета на загранпаспорт старого образца

Заявление анкета на загранпаспорт старого образца Образец заявления на ремонт

Образец заявления на ремонт Резюме образец личные качества пример

Резюме образец личные качества пример Образец резюме на работу на украинском языке

Образец резюме на работу на украинском языке