Декларация по транспортному налогу образец заполнения

Вход/регистрация

БЛАНК НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО ТРАНСПОРТНОМУ НАЛОГУ

НАЛОГОВАЯ ДЕКЛАРАЦИЯ ПО ТРАНСПОРТНОМУ НАЛОГУ

Новая налоговая декларация по транспортному налогу утверждена Приказом Минфина от 13 апреля 2006 г. № 65н "Об утверждении формы налоговой декларации по транспортному налогу и инструкции по ее заполнению" (в редакции Приказа Минфина РФ от 19 декабря 2006 г. N 180н)

ИНСТРУКЦИЯ ПО ЗАПОЛНЕНИЮ ДЕКЛАРАЦИИ ПО ТРАНСПОРТНОМУ НАЛОГУ

Порядок заполнения Раздела 1 налоговой декларации по транспортному налогу "Расчет суммы налога, подлежащей уплате в бюджет (по данным налогоплательщика)"

При наличии у налогоплательщика объектов налогообложения, находящихся на территории нескольких муниципальных образований, отнесенных к ведению одного налогового органа, в котором осуществлена постановка на учет налогоплательщика по месту нахождения транспортных средств, заполняется одна Декларация. При этом Раздел 1 заполняется по каждому муниципальному образованию, на территории которого находятся транспортные средства налогоплательщика.

По коду строки 010 указывается код бюджетной классификации (далее - КБК) в соответствии с законодательством Российской Федерации о бюджетной классификации, по которому подлежит зачислению сумма транспортного налога, указанная в строке с кодом 060.

По коду строки 020 указывается код административно-территориального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления ОК 019-95 (ОКАТО), на территории которого находятся транспортные средства. В случае, если код конкретного административно-территориального образования менее 11 знаков, данный код следует отражать в отведенном для него поле Декларации, начиная с первой ячейки. В ячейках, оставшихся пустыми, указываются нули (00).

По коду строки 030 указывается исчисленная сумма налога, подлежащая уплате в бюджет, которая формируется как сумма значений по графе 14 строки 020 всех страниц Раздела 2 Декларации с соответствующим кодом ОКАТО.

По коду строки 040 указывается сумма авансовых платежей, подлежащая уплате в бюджет в течение налогового периода.

По коду строки 050 указывается сумма налога, подлежащая уплате в бюджет по итогам налогового периода, значение которой определяется как разность показателей по кодам строк 030 и 040.

В случае если подсчитанное значение отрицательно, то по строке с кодом 050 указываются нули.

По коду строки 060 указывается сумма излишне уплаченного в бюджет налога, значение которой определяется как разность показателей по кодам строк 040 и 030.

В случае, если подсчитанное значение отрицательно, то по строке с кодом 060 указываются нули.

Сведения, указанные в Разделе 1 Декларации, в строке "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" подтверждаются подписями руководителя и главного бухгалтера организации (с учетом положений пункта 5 настоящего Порядка) и проставляется дата подписания.

Порядок заполнения Раздела 2 на логовой декларации по транспортному налогу "Расчет суммы налога по каждому транспортному средству (по данным налогоплательщика)"

Раздел 2 заполняется налогоплательщиком по каждому транспортному средству, находящемуся на территории соответствующего муниципального образования. При наличии у налогоплательщика транспортных средств на территории нескольких муниципальных образований, относящихся к ведению налогового органа, в который представляется Декларация, Раздел 2 заполняется по каждому муниципальному образованию, на территории которого находятся транспортные средства налогоплательщика.

По коду строки 010 указывается соответствующий код ОКАТО.

По коду строки 020 указывается:

1) в графе 1 указывается порядковый номер записи сведений о транспортном средстве

2) в графе 2 указывается код вида транспортного средства в соответствии с кодами видов транспортных средств, указанных в приложении N 1 к настоящему Порядку

3) в графе 3 указывается идентификационный номер транспортного средства по документу о регистрации транспортного средства. По наземным транспортным средствам указывается идентификационный номер - VIN, по водным транспортным средствам указывается идентификационный номер судна - ИМО, по воздушным транспортным средствам указывается серийный заводской номер судна

4) в графе 4 указывается марка транспортного средства из документа о государственной регистрации транспортного средства

5) в графе 5 указывается регистрационный знак транспортного средства, по водным транспортным средствам указывается регистрационный номер судна, по воздушным транспортным средствам указывается регистрационный знак судна

6) в графе 6 указывается налоговая база, которая определяется:

- в отношении транспортных средств, имеющих двигатели, - как мощность двигателя транспортного средства в лошадиных силах

- в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, - как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах.

По водным и воздушным транспортным средствам в графе 6 указывается общая мощность двигателей транспортного средства в лошадиных силах. Если транспортное средство имеет несколько двигателей, то налоговая база в отношении данного транспортного средства определяется как сумма мощностей этих двигателей в лошадиных силах.

По водным и воздушным транспортным средствам, не указанным в подпунктах 1, 1.1 и 2 пункта 1 статьи 359 Кодекса, налоговая база определяется как единица транспортного средства. В этом случае, в графе 6 проставляется "1"

7) в графе 7 указывается код единицы измерения налоговой базы в соответствии с Общероссийским классификатором единиц измерения ОК 015-94 (МК 002-97) (ОКЕИ).

При этом коды единиц измерения указаны в приложении N 2 к настоящему Порядку

8) в графе 8 указывается срок использования транспортного средства (данный показатель определяется в календарных годах от года выпуска (года постройки) транспортного средства и указывается только в случаях установления дифференцированных налоговых ставок с учетом срока полезного использования транспортных средств).

Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах начиная с года, следующего за годом выпуска транспортного средства

9) в графе 9 указывается коэффициент, определяемый как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом периоде (отчетном периоде), значение коэффициента указывается в виде десятичной дроби с точностью до сотых долей.

При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц

10) в графе 10 указывается ставка транспортного налога, установленная законом соответствующего субъекта Российской Федерации по месту нахождения транспортного средства

11) в графе 11 указывается исчисленная сумма налога, значение которой определяется как произведение налоговой базы, указанной в графе 6, налоговой ставки, указанной в графе 10, и коэффициента, отражаемого в графе 9.

12) в графе 12 указывается код налоговой льготы по транспортному налогу. Значение по графе 12 заполняется в случае, если законами субъектов Российской Федерации по месту нахождения транспортных средств будут предусмотрены налоговые льготы и основания для их использования налогоплательщиками в соответствии с абзацем третьим статьи 356 Кодекса. Коды налоговых льгот указаны в приложении N 3 к настоящему Порядку

13) в графе 13 указывается сумма налоговой льготы.

В случае установления льготы по транспортному налогу законом субъекта Российской Федерации в виде освобождения от налогообложения, сумма налоговой льготы рассчитывается как произведение налоговой базы, указанной в графе 6, налоговой ставки, указанной в графе 10, и коэффициента отражаемого в графе 9.

В случае установления льготы по транспортному налогу законом субъекта Российской Федерации, уменьшающей исчисленную сумму налога в процентах (например, исчисленная сумма налога уменьшается на 50%), сумма налоговой льготы рассчитывается как произведение значения, указанного в графе 11 и процента уменьшающего исчисленную сумму налога, деленное на сто.

В случае установления льготы по транспортному налогу законом субъекта Российской Федерации в виде снижения налоговой ставки сумма налоговой льготы исчисляется как разность суммы налога, исчисленной по полной налоговой ставке, и суммы налога, исчисленной по пониженной налоговой ставке.

14) в графе 14 указывается исчисленная сумма налога, подлежащая уплате в бюджет, значение которой определяется как разность значений указанных в графе 11 и 13.

По транспортным средствам, по которым установлена налоговая льгота законами субъектов Российской Федерации в виде освобождения от налогообложения, в графе 14 ставится прочерк.

Скачать бланк декларации по транспортному налогу (25.44 Кб) скачано:6224 раз(а)

ПРИКАЗ от 20 февраля 2012 г. № ММВ-7-11/99@

С отчетности за 2013 год

В соответствии с пунктом 1 статьи 363.1 и пунктом 7 статьи 80 Налогового кодекса РФ (Собрание законодательства РФ, 1998, № 31, ст. 3824 1999, № 28, ст. 3487 2000, № 32, ст. 3340 2002, № 30, ст. 3027 2004, № 27, ст. 2711 2005, № 43, ст. 4350) приказываю:

В соответствии со статьей 80 Налогового кодекса РФ (Собрание законодательства РФ, 1998, № 31, ст. 3824 1999, № 28, ст. 3487 2001, № 53, ст. 5016 2003, № 23, ст. 2174 2004, № 27, ст. 2711 2006, № 31, ст. 3436 2007, № 1, ст. 28, ст. 31 2010, № 31, ст. 4198 № 48, ст. 6247) в целях реализации положений главы 28 "Транспортный налог" части второй Налогового кодекса РФ (Собрание законодательства РФ, 2002, № 30, ст. 3027 2004, № 27, ст. 2711 № 31, ст. 3231 № 34, ст. 3523 2005, № 25, ст. 2427 № 43, ст. 4350 № 52, ст. 5581 2007, № 1, ст. 31 2009, № 48, ст. 5732, ст. 5733 № 52, ст. 6444 2010, № 31, ст. 4198 № 32, ст. 4298 № 48, ст. 6248) приказываю:

1. Утвердить:

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Налоговая декларация по транспортному налогу за 2015 г.

Транспортный налог является региональным налогом, формирующим доходную базу региональных бюджетов. Предоставление декларации и уплата налога производится налогоплательщиками по месту регистрации транспортных средств, в порядке и сроки, установленные законами субъектов РФ.

Налоговая декларация по транспортному налогу заполняется налогоплательщиками, осуществляющими уплату транспортного налога в соответствии с главой 28 Налогового кодекса РФ и законами субъектов РФ.

В соответствии с п.1 ст.363.1 НК РФ . налогоплательщики, являющиеся организациями, по истечении налогового периода представляют в ИФНС по месту нахождения транспортных средств декларацию по налогу.

Раздел 2 заполняется налогоплательщиком по каждому транспортному средству. зарегистрированному в соответствии с законодательством РФ, в отличие от действующей формы, где расчеты по налогу приводятся списком на одном листе.

Примечание. При отсутствии объектов налогообложения (транспортных средств и самоходной техники), подлежащих отражению в декларации, декларация не представляется .

Скачать налоговая декларация ТРАНСПОРТНЫЙ налог форма кнд 1152004 за 2014-2015 год

Сроки сдачи декларации по транспортному налогу в 2015 г.

Декларацию по транспортному налогу организациям необходимо предоставить в срок не позднее 01 февраля года, следующего за истекшим налоговым периодом.

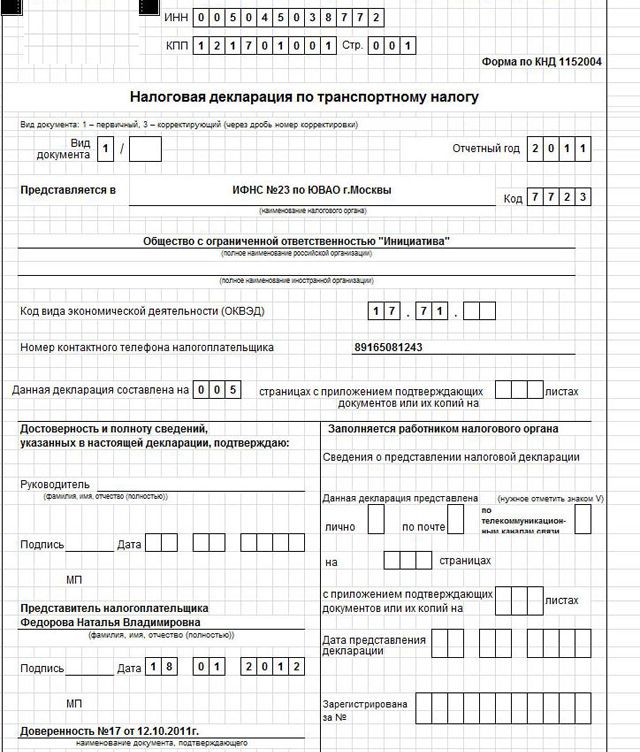

Как заполнить декларацию по транспортному налогу. Пример заполнения.

При заполнении декларации необходимо руководствоваться положениями Налогового Кодекса и законами субъектов РФ.

Примечание. При расчете транспортного налога нужно руководствоваться законом того субъекта РФ, где зарегистрированы транспортные средства, т.к. в соответствии со ст.360, 361 НК РФ. налоговые ставки и отчетные периоды устанавливаются законами субъектов РФ и могут отличаться от указанных в Налоговом кодексе.

В соответствии со ст.360 НК РФ. Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал.

При установлении налога законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды.

Форма налоговой декларации по транспортному налогу и порядок ее заполнения утверждены Приказом Минфина № ММВ-7-11/99@ от 20.02.2012 г.

Примечание. В соответствии с п.3 ст.80 Налогового кодекса. если среднесписочная численность сотрудников превышает 100 человек . отчетность предоставляется в электронном виде, заверенная электронной цифровой подписью. В случае, если среднесписочная численность сотрудников компании не превышает 100 человек, декларацию можно представить на бумажных носителях.

Налоговая декларация ТРАНСПОРТНЫЙ налог форма кнд 1152004 за 2013 год скачать

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ИНФОРМАЦИЯ

Приказом ФНС России от 26.10.2012 № ММВ-7-11/808@ утверждены изменения к приказу ФНС России от 20.02.2012 № ММВ-7-11/99@ "Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронном виде и Порядка ее заполнения". Документ зарегистрирован Министерством юстиции РФ 19.12.2012, регистрационный номер 26196.

Теперь у организаций появится возможность сдать одну налоговую декларацию в отношении общей суммы транспортного налога, подлежащей уплате в бюджет субъекта РФ, в случае регистрации транспортных средств на территории нескольких муниципальных образований . В этом случае в декларации необходимо указать код ОКТМО соответствующей территории муниципального образования по месту представления налоговой декларации.

Кроме того, изменения касаются исчисления суммы транспортного налога, подлежащей уплате в бюджет, в случае возникновения в середине отчетного периода оснований для применения налоговой льготы.

Также исключены коды видов транспортных средств, которые в соответствии со статьей 358 Налогового кодекса РФ не являются объектом налогообложения, и в отношении которых у организаций отсутствует обязанность по представлению налоговой декларации.

Указанные изменения будут применяться начиная с представления налоговой декларации по транспортному налогу за налоговый период 2013 года .

Налоговая декларация по транспортному налогу сдается по форме кнд 1152004 за 2013 год,

которая утверждена Приказом ФНС России от 20.02.2012 № ММВ-7-11/99@

Налоговая декларация по транспортному налогу

10275 просмотров

Актуальная информация о том, кто и когда обязан уплачивать транспортный налог, а также рекомендации по правильному оформлению налоговой декларации для организаций представлены в данной статье в полном объеме. Также, здесь Вы можете скачать бланк налоговой декларации по транспортному налогу и правила его заполнения, установленные действующим законодательством.

Транспортный налог является обязательным налогом, который взимается с физических и юридических лиц за зарегистрированные на них транспортные средства, признаваемые объектом налогообложения. Налог данного вида относится к категории региональных и, соответственно, вводится в действие законодательными актами территориальных субъектов Российской Федерации.

Объекты налогообложения по транспортному налогу

В соответствии со статьей 358 НК РФ, объектами налогообложения признаются:

При этом из объектов налогообложения исключаются:

Кто является плательщиком транспортного налога

В соответствии со статьей 357 Налогового кодекса РФ плательщиками транспортного налога признаются организации и физические лица – граждане РФ, а также иностранные граждане и лица без гражданства, которые являются владельцами транспортных средств, зарегистрированных на территории РФ.

Важно! Плательщиками транспортного налога, по общему правилу являются лица, на которых непосредственно зарегистрировано транспортное средство.

В части исключения налогоплательщиками транспортного налога не являются:

Налогоплательщики транспортного налога, являющиеся физическими лицами, уплачивают налог согласно исчислениям, сделанным налоговыми органами на основании сведений государственной регистрации транспортных средств. Организации обязаны исчислять сумму налога самостоятельно - п. 1 ст. 362 НК РФ.

Налоговая декларация по транспортному налогу, ежегодно предоставляемая налогоплательщиками в налоговые органы не исключает подачи таких деклараций как ЕНВД. УСН. на земельный налог и другое.

Ставка транспортного налога, сроки подачи декларации и его уплаты

Налоговые ставки транспортного налога устанавливаются нормативно-правовыми актами субъектов РФ. При этом, последние имеют право осуществлять собственную дифференциацию ставок в соответствии с валовой вместимостью, мощностью двигателя транспортных средств, их категорией и годом выпуска – определяется срок полезного использования и срок эксплуатации, по состоянию транспортного средства на 01 января текущего года.

Отчетными периодами налогообложения признаются – первый квартал, полугодие, 9 месяцев и год, налоговый период декларации по транспортному налогу составляет один календарный год. Организации, являющиеся налогоплательщиками, обязаны предоставить налоговую декларацию по транспортному налогу не позднее 01 февраля года, следующего за отчетным периодом.

Важно! Законами субъектов РФ самостоятельно могут быть установлены отчетные периоды, согласно которым налогоплательщик должен исчислять и уплачивать авансовые платежи по данному виду налога. Если они не установлены отчетность сдается один раз в год.

Содержание налоговой декларации по транспортному налогу

Форма налоговой декларации по транспортному налогу утверждена Приказом от 20.02.2012 N ММВ-7-11/99@ Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронном виде и порядка ее заполнения . Согласно этому документу, декларация включает в себя:

Сведения в разделе 1 содержат суммы налога, подлежащие уплате в бюджет и к уменьшению. Кроме того, в данном разделе указываются коды бюджетной классификации, на которые подлежит зачисление с данной организации транспортного налога и ОКАТО.

Важно! Если объекты налогообложения одного плательщика находятся на территории разных муниципальных образований, но отнесенных к ведению одного налогового органа, налогоплательщик имеет право заполнить одну декларацию, при этом раздел 1 необходимо заполнить по каждому муниципальному образованию отдельно.

Данный раздел содержит сведения о транспортном средстве, налоговой базе и налоговой ставке. Кроме того, на третьей странице декларации указываются налоговые льготы, если таковые присутствуют.

Важно! Данный раздел декларации заполняется налогоплательщиком по каждому транспортному средству и по каждому муниципальному образованию, на территории которого это транспортное средство находится.

Основные правила заполнения налоговой декларации по транспортному налогу

- Отчет ожжет быть подготовлен в электронном или бумажном виде, в последнем случает для заполнения можно использовать только черные, синие или фиолетовые чернила.

- Декларация нумеруется на каждой странице, не допускается двусторонняя печать отчета.

- В отчете не допускается использования корректирующих средств, исправления можно сделать только при проставлении подписи лица, представляющего отчет в налоговые органы.

- Заполнение каждого поля необходимо начинать с первой ячейки.

- Все значения стоимости декларации указываются в полных рублях.

- Заполнение текстовых полей выполняется заглавными печатными буквами.

- При отсутствии сведений по отдельным полям декларации проставляются прочерки.

- В строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» обязательно проставляется дата заполнения документа и подпись руководителя организации или главного бухгалтера.

- Декларацию нельзя сшивать или скреплять средствами, которые могут повредить бумагу.

Способы подачи декларации в налоговые органы

Как заполнить налоговую декларацию по транспортному налогу

Форма, электронный формат и порядок заполнения декларации по транспортному налогу утверждены приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99 .

Декларация по транспортному налогу включает в себя:

Декларацию по транспортному налогу заполняйте по общим для всех деклараций правилам. В верхней части каждого листа декларации проставьте ИНН и КПП организации и порядковый номер листа.

На титульном листе декларации укажите основные сведения об организации и представляемой декларации.

В верхней части титульного листа укажите ИНН и КПП организации или обособленного подразделения. Эти данные возьмите из свидетельства о постановке на учет, выданного ИФНС России при регистрации. В двух последних ячейках ИНН поставьте прочерки.

Такие правила установлены пунктами 3.2.1-3.2.4 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

Если организация подает первичную декларацию, в поле Номер корректировки поставьте 0--. Если организация уточняет данные, заявленные в ранее поданной декларации, укажите порядковый номер корректировки (например, 1--, если это первое уточнение, 2-- - при втором уточнении и т. д.).

Об этом сказано в пункте 3.3 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В поле Налоговый период (код) укажите код налогового периода, за который подается декларация:

Такие правила прописаны в пункте 3.4 и приложении 1 к Порядку, утвержденному приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В поле Отчетный год укажите год, за который подается декларация.

Такие правила установлены пунктом 3.5 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В поле Представляется в налоговый орган проставьте код налоговой инспекции, куда организация подает декларацию. Этот код можно посмотреть, например, в свидетельстве о постановке на учет, выданном при регистрации.

Также код ИФНС России можно определить по адресу с помощью интернет-сервиса на официальном сайте ФНС России .

Это следует из пункта 3.6 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В строке по месту нахождения (учета) (код) поставьте:

Такой порядок установлен пунктом 3.7 и приложением 3 к Порядку, утвержденному приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В поле налогоплательщик укажите полное наименование организации в соответствии с ее учредительными документами. Если существует наименование организации на иностранном языке, укажите также и его, после указания названия на русском.

Об этом сказано в пункте 3.8 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В строке Код вида экономической деятельности по классификатору ОКВЭД укажите основной ОКВЭД.

Его можно:

Такие правила установлены пунктом 3.9 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

Строки Форма реорганизации (ликвидация) (код) заполняйте, если декларацию подаете за реорганизованную или ликвидируемую организацию. В противном случае поставьте в поле прочерк.

Строку ИНН/КПП реорганизованной организации заполняйте, если декларацию сдает правопреемник реорганизованной организации. Если организация не была реорганизована, в строке поставьте прочерк.

Такие правила установлены пунктом 2.4 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В строке Номер контактного телефона укажите телефон организации, стационарный или мобильный.

Об этом сказано в пункте 3.10 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

Строки На страницах и с приложением подтверждающих документов или их копий на листах заполняйте в последнюю очередь, после заполнения всех разделов.

В строке На страницах укажите количество листов заполненной декларации.

В строке с приложением подтверждающих документов или их копий на листах укажите количество приложенных подтверждающих документов или их копий. Сюда входит также доверенность представителя организации, если он сдает декларацию за организацию.

Такие правила установлены пунктами 3.11-3.12 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

После заполнения титульного листа пропустите раздел 1 и начните заполнять раздел 2. На основе данных этого раздела затем заполняйте раздел 1.

В разделе 2 отразите показатели, по которым организация рассчитала транспортный налог. Заполните отдельные листы раздела 2 по каждому транспортному средству, зарегистрированному по месту подачи декларации.

Если в середине года организация изменила место регистрации транспортного средства, декларацию по транспортному налогу подайте в инспекцию по новому местонахождению. При этом заполните несколько разделов 2 декларации с разными ОКТМО - по старому и новому местонахождению. Показатели по каждому ОКТМО заполняйте с учетом коэффициента Кв, указанного по строке 120.

Это следует из пункта 5.1 раздела V Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

Пример отражения в декларации по транспортному налогу коэффициента использования

Организация Альфа 10 сентября отчетного года стала работать на новом месте.

В декларацию по транспортному налогу за отчетный год бухгалтер Альфы включил два раздела 2.

Бухгалтер рассчитал коэффициенты использования транспортного средства:

С января по сентябрь - 0,6667 (8 месяцев. 12 месяцев).

С сентября до конца декабря - 0,3333 (4 месяца. 12 месяцев).

На первом листе раздела 2 бухгалтер указал в строке 020 ОКТМО по старому местонахождению и указал в строке 130 коэффициент использования 0,6667. На втором листе раздела 2 бухгалтер указал в строке 020 ОКТМО по новому местонахождению и указал в строке 130 коэффициент использования 0,3333.

По строке 020 укажите код территории, на которой зарегистрировано транспортное средство.

Если транспортное средство зарегистрировано по местонахождению обособленного подразделения крупнейшего налогоплательщика, то в декларации по транспортному налогу код ОКТМО укажите по местонахождению его обособленного подразделения. Такой порядок разъяснен в письме ФНС России от 2 октября 2012 г. № БС-4-11/16504.

Код ОКТМО определяйте по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14 июня 2013 г. № 159-ст или с помощью сопоставительной таблицы по кодам ОКАТО и ОКТМО.

Если код ОКТМО содержит меньше 11 символов, тогда в ячейках справа, оставшихся пустыми, проставьте прочерки.

По строке 030 укажите код вида транспортного средства. Код определите с помощью приложения 5 к Порядку, утвержденному приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99. Например, грузовому автомобилю соответствует код 52001.

Такое правило установлено пунктом 5.3 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В строке 040 поставьте идентификационный номер транспортного средства. Этот номер указан в документе о госрегистрации (свидетельстве о госрегистрации). Так, по наземным транспортным средствам указывайте идентификационный номер VIN (17-значный номер, присвоенный заводом-изготовителем), по водным - идентификационный номер судна ИМО, по воздушным - серийный заводской номер судна.

По строке 050 укажите марку транспортного средства, а в строке 060 - регистрационный знак транспортного средства. Эти данные возьмите из свидетельства о госрегистрации.

Это следует из пунктов 5.4-5.6 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

В строке 070 укажите налоговую базу.

В строке 080 укажите код единицы измерения этой налоговой базы с помощью приложения 6 к Порядку, утвержденному приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99:

Такие правила установлены пунктами 5.7-5.8 и приложением 6 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

Строку 090 Экологический класс заполняйте, если по транспортному средству установлены дифференцированные налоговые ставки с учетом его экологического класса. Если ставка налога по транспортному средству не зависит от экологического класса, в строке 090 поставьте прочерк. Аналогичный вывод следует из письма ФНС России от 20 июля 2012 г. № БС-4-11/12083.

Сведения об экологическом классе содержатся в строке 13 или разделе Особые отметки паспорта транспортного средства (ПТС) (п. 36 Положения, утвержденного приказом Минпромэнерго России, МВД России, Минэкономразвития России от 23 июня 2005 г. № 496/192/134).

Для первого класса по строке 090 укажите 1, для второго - 2 и т. д.

Такие правила установлены пунктом 5.9 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

По строке 100 укажите срок использования транспортного средства. Заполняйте эту строку, только если для транспортного средства установлены дифференцированные налоговые ставки с учетом срока полезного использования.

Если дифференцированные ставки по транспортному налогу не установлены, по строке 100 поставьте прочерк.

Такие правила установлены пунктом 5.10 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

По строке 110 укажите количество полных месяцев владения транспортным средством в отчетном году. То есть число месяцев, в течение которых транспортное средство было зарегистрировано на организацию и стояло на учете в инспекции. Месяц регистрации и месяц снятия транспортного средства с регистрации принимаются за отдельные полные месяцы. Если транспортное средство было зарегистрировано и снято с учета в течение одного календарного месяца, этот месяц считайте за один полный месяц.

По строке 120 укажите долю организации в праве собственности на транспортное средство в виде дроби. Если собственник один, доля в праве собственности принимается за единицу, если собственников несколько, то каждый из них владеет лишь определенной частью (1/2, 1/3 и т. п.).

По строке 130 укажите коэффициент использования транспортного средства. Определяйте коэффициент как отношение полных месяцев владения транспортным средством к 12 месяцам. Значение коэффициента указывайте в виде десятичной дроби с точностью до десятитысячных долей по правилам математики.

Пример округления коэффициента использования транспортного средства в декларации

8 августа организация Альфа поставила на учет грузовой автомобиль. В отчетном году число полных месяцев использования автомобиля составляет 5.

Бухгалтер рассчитал коэффициент использования автомобиля:

5 месяцев. 12 месяцев = 0,416666666.

Бухгалтер округлил полученный результат до четвертого знака после запятой и указал коэффициент 0,4167 по строке 130 раздела 2 декларации по транспортному налогу.

Такие правила установлены пунктами 5.11-5.12 Порядка, утвержденного приказом ФНС России от 20 февраля 2012 г. № ММВ-7-11/99.

По строке 140 укажите ставку транспортного налога.

Если стоимость автомобиля превышает три миллиона рублей, по строке 150 укажите повышающий коэффициент, предусмотренный для расчета транспортного налога пунктом 2 статьи 362 Налогового кодекса РФ.

По строке 160 рассчитайте сумму налога по формуле:

Декларация по транспортному налогу за 2013 год

аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру"

Специально для Клерк.Ру

Екатерина Анненкова, аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру". Фото Б. Мальцева ИА «Клерк.Ру»

Организациям, являющимся плательщиками транспортного налога необходимо в срок не позднее 3 февраля 2014 года* представить в налоговые органы декларацию по транспортному налогу.

*В соответствии с п.3 ст.363.1 НК РФ, декларацию нужно представить не позднее 1 февраля года, следующего за истекшим. При этом, согласно п.7 ст.6.1 НК РФ, в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным/нерабочим/праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день .

Транспортный налог относится к региональным налогам, формирующим доходную базу региональных бюджетов.

Предоставление декларации и уплата налога производится налогоплательщиками по месту регистрации транспортных средств, в порядке и сроки, установленные НК РФ и законами субъектов РФ .

Налоговая декларация по транспортному налогу является заявлением налогоплательщика в ИФНС:

Декларация представляется в ИФНС по месту регистрации ТС налогоплательщика*, по установленной форме на бумажном носителе или по установленным форматам в электронном виде.

* При наличии у налогоплательщика ТС, находящихся на территории нескольких муниципальных образований, отнесенных к ведению одной ИФНС, в которой организация стоит на учете по месту нахождения ТС, заполняется одна декларация .

На бумажном носителе декларация может быть представлена налогоплательщиком в ИФНС:

При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки .

Обратите внимание: При отсутствии объектов налогообложения (транспортных средств и самоходной техники), подлежащих отражению в декларации, декларация не представляется .

Налоговая декларация по транспортному налогу заполняется в соответствии с положениями Приказа ФНС России от 20.02.2012г. №ММВ-7-11/99@ Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронном виде и Порядка ее заполнения .

В состав декларации включается:

Для заполнения декларации применяются справочники согласно приложениям к Порядку ее заполнения:

Обратите внимание: При расчете транспортного налога нужно руководствоваться законом того субъекта РФ, где зарегистрированы транспортные средства, т.к. в соответствии со ст.360, 361 НК РФ, налоговые ставки и отчетные периоды устанавливаются законами субъектов РФ и могут отличаться от указанных в Налоговом кодексе.

В соответствии со ст.360 НК РФ, налоговым периодом признается календарный год.

Отчетными периодами для налогоплательщиков, являющихся организациями, признаются:

При установлении налога законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды.

Опираясь на положения НК РФ, Порядок заполнения налоговой декларации по транспортному налогу и положения Закона г. Москвы от 09.07.2008г. №33 О транспортном налоге, составим декларацию по транспортному налогу за 2013 год для организации ООО Ромашка.

Обратите внимание: В соответствии с п.3 ст.80 Налогового кодекса, если среднесписочная численность сотрудников превышает 100 человек . отчетность предоставляется в электронном виде, заверенная электронной цифровой подписью. В случае, если среднесписочная численность сотрудников компании не превышает 100 человек, декларацию можно представить на бумажных носителях.

Титульный лист декларации

При заполнении декларации в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия показателей, в строке и соответствующей графе ставится прочерк.

Заполнение полей декларации осуществляется слева направо, начиная с первого (левого) знакоместа.

Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк.

Не допускается:

ИНН, КПП - указываются в соответствии со свидетельством о постановке на учет организации в той ИФНС, в которую предоставляется декларация (напомним, что предоставляется она по месту регистрации ТС).

При указании ИНН организации, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенной для записи ИНН, в последних двух ячейках следует проставить прочерки (--).

Номер корректировки - при предоставлении первичной декларации указывается цифра 0--, при представлении уточненной декларации - указывается номер корректировки 1--, 2--0 и т.д.

Налоговый период (код) - проставляется код, в соответствии с Приложением №1 к Порядку:

Коды, определяющие налоговый период.

Источники:

, , , ,

Следующие документы

27 декабря 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Договор аренды с правом субаренды образец

(87) просмотров

Образец решения об объединение комнат в квартиру

(6) просмотров

Образец решения гск

(5) просмотров

Характеристика сантехника с места работы образец

(5) просмотров

Образец доверенности на трактор

(5) просмотровНедавно добавленные материалы:

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Образец характеристики на медицинского работника для награждения

Образец характеристики на медицинского работника для награждения Образец претензии по зарплате

Образец претензии по зарплате Образец заявления отпуск по беременности и родам

Образец заявления отпуск по беременности и родам Акт осмотра заполненный образец

Акт осмотра заполненный образец Образец о расторжении брака в украине

Образец о расторжении брака в украине