Заявление на вычет за обучение образец

Образец заявления на получение налогового вычета за обучение

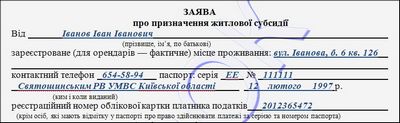

Бланк заявления

Заявление на получение налогового вычета по расходам на собственное обучение (скачать бланк ).

Заявление на получение налогового вычета по расходам на обучение своих детей (скачать бланк ).

Обратите внимание . универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в отделение ФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них.

Как заполнить

Заполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте один из ниже приведенных образцов и замените данные написанные курсивом на свои.

В шапке заявления указывается начальник и наименование ФНС по вашему месту жительства, узнать их можно здесь .

Образец заполнения

Ниже приведены образцы заявлений на получение налогового вычета по расходам на обучение:

Образец заявления на возврат НДФЛ

Перечни документов для получения налоговых вычетов

ЗАЯВЛЕНИЕ

1 - Указывается при наличии

2 - Соответствует паспортным данным

3 - Соответствует году, за который представляется налоговая декларация

4 - Соответствует данным, указанным в представленной налоговой декларации

5 - Является обязательным для заполнения

Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

Пунктом 1 статьи 231 Налогового кодекса РФ определены порядок и условия возврата излишне удержанного НДФЛ согласно которым:

налоговый агент обязан сообщить физическому лицу о факте излишнего удержания НДФЛ в течение 10 дней с момента обнаружения факта излишнего удержания НДФЛ

налоговый агент обязан вернуть излишне удержанный НДФЛ в течение 3 месяцев со дня получения заявления налогоплательщика

возврат излишне удержанной суммы налога производится на банковский счет налогоплательщика. Вернуть НДФЛ наличными нельзя

за нарушение срока перечисления налоговый агент уплачивает налогоплательщику проценты, которые рассчитываются за каждый календарный день нарушения срока возврата от суммы несвоевременно перечисленного налога.

возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

Форма заявления на возврат излишне удержанного НДФЛ не установлена, она может быть такой:

Заявление на возврат НДФЛ, излишне удержанный налоговым агентом

Директору ООО Ромашка

от Иванова Ивана Ивановича

ИНН 770102030405

проживающего(-ей) по адресу 1. 127381, г. Москва, ул. Открытая, д. 18, кв. 90

ЗАЯВЛЕНИЕ

На основании пункта 1 статьи 231 Налогового кодекса Российской Федерации прошу вернуть мне излишне удержанный из моей заработной платы за январь - июнь 2014 года налог на доходы физических лиц в размере _______ рублей.

К/с _________________________ Р/с ____________________________

(подпись заявителя, расшифровка подписи)

Когда налоговый агент не может вернуть излишне удержанный НДФЛ

Действия налогового агента по возврату налогоплательщику сумм излишне удержанного НДФЛ ограниченны следующими причинами и обстоятельствами:

Налоговый агент не сможет вернуть НДФЛ, если закончился налоговый период. в котором допущено излишнее удержание НДФЛ, и все расчеты по НДФЛ по истекшему году между налоговым агентом и налогоплательщиком завершены. В этом случае возврат НДФЛ будет осуществлять налоговая инспекция по месту регистрации налогоплательщика. Для этого налогоплательщику придется подать в налоговую инспекцию:

справку о доходах (форма 2-НДФЛ), которую выдает работодатель - налоговый агент

копии документов, подтверждающих статус налогового резидента РФ (если излишне удержанный НДФЛ связан со сменой статуса налогового нерезидента на налогового резидента ).

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

Это обстоятельство ограничивает выбор способов возмещения излишне удержанного НДФЛ. Так, например, зачет переплаты НДФЛ предполагает наличие договорных взаимоотношений, выплату дохода и удержание НДФЛ. В отсутствие таких отношений у налогового агента остается только одна возможность вернуть излишне удержанный НДФЛ - осуществить возврат на счет налогоплательщика в банке.

У налогового агента временно нет денег.

Временное отсутствие денег на расчетном счете, в кассе налогового агента не является достаточным основанием для отказа в возмещении излишне удержанного НДФЛ. Налоговым кодексом предусмотрен механизм и для этого случая - обращение в налоговый орган.

В данном случае налоговый агент не имеет возможности вернуть излишне удержанный НДФЛ на банковский счет налогоплательщика. Ему доступен только зачет в счет предстоящих удержаний.

Образец заявления на стандартные налоговые вычеты: форма и бланки заявления на получение вычета

Раздел: Налоговое право | 2 комментариев

Налоговый кодекс Российской Федерации с 2009 года, статьей 218 установил порядок предоставления стандартных вычетов по налогу на доход физического лица. Вычет действует следующим образом: при определении налоговой базы по НДФЛ доход физического лица облагается налогом по ставке 13%. он может быть уменьшен на сумму вычетов, перечисленных в ст.ст. 218-221 НК РФ – это стандартные, имущественные, социальные и профессиональные вычеты.

Непосредственно сущность каждого налогового вычета заключается в вычитании конкретной суммы из налогооблагаемой базы физического лица, размер суммы может завить напрямую от различной налоговой ситуации. Каждый из вычетов имеет свои условия реализации и определенные требования к пакету документов, необходимых для оформления и расчета вычета.

Непосредственно сущность каждого налогового вычета заключается в вычитании конкретной суммы из налогооблагаемой базы физического лица, размер суммы может завить напрямую от различной налоговой ситуации. Каждый из вычетов имеет свои условия реализации и определенные требования к пакету документов, необходимых для оформления и расчета вычета.

Социальный налоговый вычет осуществляется за лечение, обучение, добровольное пенсионное обеспечение, за лекарство и т.д. имущественный – за приобретение или реализацию недвижимого имущества профессиональный за авторские произведения. Однако, самыми популярными и актуальными на сегодняшний день являются стандартные налоговые вычеты, которые осуществляются гражданами льготных категорий и гражданами, имеющими несовершеннолетних или учащихся в учреждениях на очной форме, детей.

Столь высокая востребованность стандартного вычета объясняется достаточно просто – его легче всего получить, необходимо минимум документов и времени для оформления. Так называемые детские стандартные вычеты могут быть получены посредством обращения в бухгалтерию организации, где работает родитель или опекун, то есть не нужно идти в налоговую.

Заявление на стандартный налоговый вычет составляется в простой письменной форме, где в шапке указываются реквизиты, к кому обращается заявитель, и его собственные. Далее пишется заголовок обращения и непосредственно, его содержание с просьбой предоставить стандартный вычет. В конце заявления перечисляются приложенные документы, ставится дата и подпись.

К заявлению на стандартный налоговый вычет на детей прикладываются следующие документы:

- копия документа, удостоверяющего личность заявителя (родителя или опекуна)

- копия свидетельства о рождении ребенка (на каждого, если заявитель имеет 2х и более детей)

- копия документов опекуна или попечителя

- справка из учебного учреждения об обучении ребенка на очном отделении

- документ, подтверждающий право на двойной вычет, при наличии.

К заявлению на стандартный налоговый вычет по льготным категориям граждан документы прилагаются в зависимости от отдельной категории, и сумма вычета составляет 3000, 500 и 400руб соответственно.

Стандартные налоговые вычеты имеют ряд ограничений, как в случае с гражданами – льготниками, так и с гражданами, имеющими детей. Более подробно с ограничениями по стандартному вычету можно ознакомиться в статье 218 Налогового кодекса Российской Федерации.

Скачать о бразец заявления на стандартные налоговые вычеты: форма и бланки заявления на получение вычета, Вы можете на нашем сайте абсолютно бесплатно, быстро и удобно.

Пояснения к форме

По закону заявление на возврат налога может составляться в произвольной форме. Налоговая служба не в праве утверждать его форму. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые формы подобных заявлений. Вы вправе составить заявление по той форме, которая рекомендована инспекцией или заполнить заявление на возврат налога по той форме, которая размещена у нас. В любом случае отказать вам в возврате налога лишь по тому основанию, что ваша форма не соответствует образцу в инспекции налоговая служба НЕ В ПРАВЕ . Наша форма составлена на основании официального письма Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630 . где приведены рекомендуемые образцы документов. Это письмо обязательно для применения всеми налоговыми инспекциями России.

На нашем сайте приводятся:

1. Заполненная форма заявления на возврат налога (в качестве образца).

2. Шаблон заявления на возврат налога в формате DOC (см. прикрепленный файл), который вы можете скачать и заполнить ориентируясь на наш образец и указав собственные данные.

Заявление может быть сдано вами в инспекцию лично или отправлено по почте (во-втором случае днем предоставления заявления считается дата его передачи почтовому отделению для отправки).

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй - останется у вас. При этом потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Во-втором случае (отправка по почте) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию.

Как правило заявление сдается вместе с декларацией по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. К декларации прилагают все документы, которые подтверждают расходы на оплату обучения и ваше право на возврат налога. К таким документам относят:

копию договора на обучение, все приложения и дополнительные соглашения к нему копию документов, подтверждающих оплату обучения (чеки, контрольно-кассовой машины, квитанции к приходно-кассовым ордерам, платежные поручения).При оплате очного обучения своих детей, родственников (брата или сестры) или подопечных дополнительно предоставляются:

копия документа, подтверждающего очную форму обучения (например, справку учебного заведения) копия документа, подтверждающего степень родства, факт опеки или попечительства и возраст обучающегося (например, свидетельство о рождении).Внимание! Указанный перечень приведен в письме ФНС России от 22 ноября 2012 г. № ЕД-4-3/19630. Он является исчерпывающим. Это означает, что требовать документы, не поименованные в этом списке, налоговики не вправе.

Зачастую налоговые инспекции принимают декларацию, но отказываются принимать заявление на возврат налога. Мотивы разные. Например, по их словам, прежде чем принять заявление он обязаны провести проверку декларации. Лишь после этого заявление может быть сдано. Имейте ввиду - это абсолютно незаконно. Налоговики ОБЯЗАНЫ принять у вас ЛЮБОЕ заявление в тот день, в который вы его предоставили. Если вы не смогли настоять на своем и сдать заявление лично (инспектор отказался его принять) - отправляйте заявление на возврат налога по почте.

Для возврата налога откройте счет в любом отделении Сбербанка (для этого потребуется только ваш паспорт). Это упростит процедуру возврата. Почему то в налоговых инспекциях считают, что других банков в России не существует. Банковские реквизиты, которые необходимы для зачисления налога, вам дадут в отделении где у вас открыт счет.

Если у вас нет данных для заполнения тех или иных строк заявления (например вам не присвоен ИНН) не заполняйте их или удалите эти строки из шаблона.

Сумма налога к возврату должна соответствовать этой же сумме, указанной в вашей декларации о доходах (код строки 100 Сумма налога, подлежащая возврату из бюджета Раздела 1 Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13% декларации 3-НДФЛ). Декларацию о доходах 3-НДФЛ вы можете также скачать с нашего сайта. Она приведена по ссылкам:

Заявление на получение вычета по образованию (образец)

Заявление на налоговый вычет на обучение

Законодательством РФ предусмотрены Налоговые льготы при оплате за образование. Согласно пп.2 п.1 ст. 219 НК РФ, налогоплательщики, которые понесли расходы в течение истекшего года на очное обучение себя и своих детей (до 24-х лет), вправе получить социальный налоговый вычет.

Для получения вычета необходимо подать в налоговую инспекцию по месту жительства письменное заявление на налоговый вычет на обучение. К заявлению следует приложить следующие документы:

— заполненную декларацию по НДФЛ за прошедший год (форма 3-НДФЛ).

— справку с места работы, из бухгалтерии, о суммах удержанных налогов и начисленных доходов за прошедший год (форма 2-НДФЛ)

— копию договора с учебным заведением

— копию лицензии учебного заведения, если в договоре не указаны ее реквизиты

— платежные документы, подтверждающие факт оплаты обучения.

— копию свидетельства о рождении ребенка (если обучается ребенок налогоплательщика).

Представленный пакет документов подлежит проверке. По окончании проверки деньги поступают на счет заявителя в течение 15—20 рабочих дней.

С образцом заявления вы можете ознакомиться на нашем сайте.

Источники:

, , , ,

Следующие документы

19 апреля 2024 года

Комментариев пока нет!Другие статьи:

Популярное

Анкета санги стиль образец

(53) просмотровОбразец заполнения заявления о выдаче рвп

(19) просмотров

Образец характеристики в прокуратуру

(14) просмотровРецензия на проектную работу ученика образец

(12) просмотров

Расписка о получении денежных средств аванс образец

(11) просмотровОбразец заполнения доверенности

(11) просмотровНедавно добавленные материалы:

Как заполнить документы на субсидию

До 15 апреля и до 1 ноября этого года, предприятия, которые предоставляют услуги по газоснабжению, электроснабжению и

Какая помощь положена молодой семье на строительство дома?

1. Решение о предоставлении субсидии принимает уполномоченный орган исполнительной власти города Москвы.2. На основании решения о предоставлении уполномоченным органом исполнительной власти

Комментарий к Указу № 322 О предоставлении безналичных жилищных субсидий

29 августа 2016 годаПрезидент Беларуси Александр Лукашенко 29 августа подписал Указ № 322 «О предоставлении безналичных жилищных субсидий».Документом предусматривается внедрение

Конкурсный отбор по предоставлению субсидий начинающим предпринимателям

Министерство экономического развития Республики Ингушетия объявляет прием документов с 19 по 30 октября 2015 года, для участия

Как получить жилищные субсидии на приобретение жилья военнослужащим

Новости по тематикеСогласно федеральному закону «О статусе военнослужащих» № 76-ФЗ в редакции от 14.12.2015, государство берет на себя дополнительную ответственность за

Акт ввода в эксплуатацию объекта строительства образец

Акт ввода в эксплуатацию объекта строительства образец Акт сверки взаиморасчетов образец заполнения

Акт сверки взаиморасчетов образец заполнения Характеристика студента педпрактики образец

Характеристика студента педпрактики образец Новая редакция устава форма 13001 образец заполнения

Новая редакция устава форма 13001 образец заполнения Договор перевозки автомобильным транспортом образец

Договор перевозки автомобильным транспортом образец Докладные служебные и объяснительные записки образец

Докладные служебные и объяснительные записки образец Заявление на отпуск с оплатой проезда образец

Заявление на отпуск с оплатой проезда образец